La brutta prestazione del mercato azionario nel corso del quarto trimestre 2018 ha richiamato alla memoria quanto avvenuto nel corso del 2008, e ha reso più prudenti e timorosi gli investitori. In poco tempo, d’altronde, lo S&P 500 ha perso il 19% del suo valore massimo toccato a fine settembre, e alcuni trader hanno iniziato ad agire in drastiche coperture. Ma è davvero così prossima alla fine la corsa al rialzo del mercato azionario?

Clear Bridge Investments sembra vederla in maniera lievemente diversa. Cerchiamo di comprendere quali sono le valutazioni della compagnia, e che cosa è lecito attendersi nel corso del prossimo futuro.

Cos’è il crollo di mercato

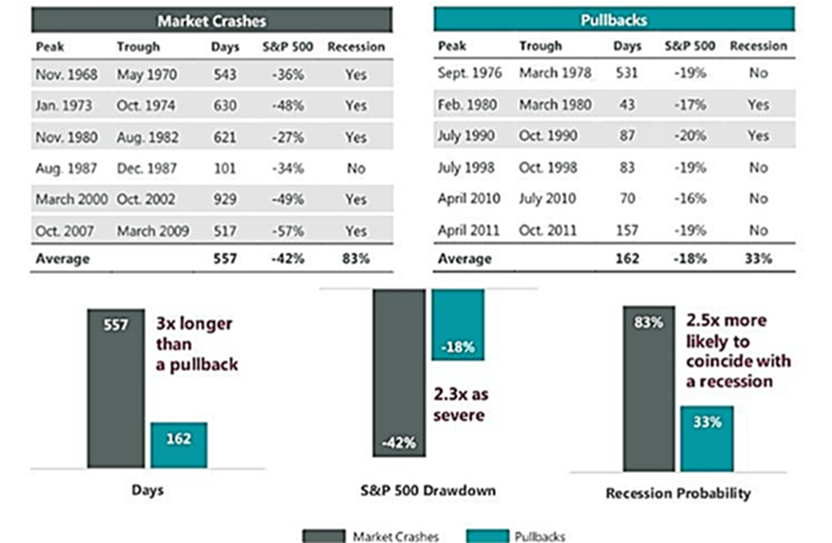

Per prima cosa, è bene cercare di capire che cosa si intenda per crollo di mercato. Per gli analisti si tratta di un ribasso maggiore del 20% di durata superiore a 12 mesi. Dunque, i sell off pur importanti (15% e oltre) non sarebbero veri e propri crolli, ma fasi ribassiste, della durata inferiore all’anno. Di contro, il crollo di mercato dura almeno tre volte tanto, e registra perdite 2,3 volte maggiori rispetto a quelle conseguite nella fase ribassiste.

Crisi americana?

Per tale motivo, Clear Bridge ritiene fondamentale cercare di capire se nel 2019 gli Stati Uniti stiano o meno andando verso una crisi. In realtà, dagli studi compiuti dagli analisti della compagnia, e dal lavoro compiuto e sintetizzato con la Clear Bridge Recession Risk Dashboard sembrerebbe che le paure siano esagerate, con 8 indicatori verdi, 4 gialli e nemmeno un rosso. Insomma, lo scenario è peggiore rispetto ai mesi scorsi, ma complessivamente stiamo ragionando ancora su un contesto sano.

Studiare il passato per capire il presente

Per capire che cosa sta accadendo e che cosa accadrà, giova dunque capire come si è comportato il mercato in fasi precedenti contraddistinte da simili termini di riferimento: economia solida, buona crescita degli utili, rapporto P/E in calo e azionario debole.

Il più lontano (ma moderno) esempio è quanto accaduto nel 1984, con crescita utili del 21%, Pil del 7%, livelli P/E compromessi e mercato azionario nel +2%. Oppure, quanto successo nel 1994, dieci anni dopo, con crescita utili del 19%, Pil del 4%, compressione del P/E e azionario in calo dell’1,5%. In entrambi i casi il mercato ha poi rimbalzato, con ritorni del 26% nel 1985 e del 35% nel 1995.

Tuttavia, il periodo attuale somiglia anche a quello del 2015-16, con prezzo greggio in caduta, Fed aggressiva, debolezza cinese e dollaro forte. Tra la fine del 2015 e l’inizio del 2016 questo mix favorì un forte periodo di volatilità, ma gli Stati Uniti evitarono la recessione, lo stimolo cinese ebbe risultati positivi, la Fed rallentò il ritmo di rialzo dei tassi e il dollaro si stabilizzò. Nel 2016 e nel 2017 ci furono ottimi ritorni per l’azionario globale.

Ebbene, per Clear Bridge quanto sta avvenendo potrebbe proprio replicare quanto avvenuto nel 2016, anche se non mancano i rischi.

I rischi

Quanto sopra non deve naturalmente indurre gli investitori ad assumere posizioni troppo ottimistiche sul futuro, poiché rimangono forti rischi per le azioni, come le tensioni commerciali Usa – Cina, il rallentamento nella crescita degli utili, la possibilità di un errore della Fed.

Ad ogni modo, l’impatto finale di questi effetti dovrebbe risultare complessivamente gestibile e, con le pressioni dell’inflazione in attenuazione, la Fed potrebbe ritagliarsi utile spazio per rallentare il ritmo della normalizzazione.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.