I tempi bui per investitori e mercati finanziari sembrano essere ormai alle spalle. Dopo un periodo di crisi economica che è stato il più lungo dal 1948 ad oggi, i dati sembrano suggerire che la fine del tunnel sia arrivata.

Al di là delle normali variazioni, legate anche ai postumi della crisi, in termini tecnici siamo entrati in un periodo di bull run, il più amato dai trader di tutto il mondo, o quasi.

Il tasso di inflazione rimane alto ma sta iniziando gradualmente a rallentare la sua crescita, mentre le politiche dei governi centrali sembrano aver sortito effetti abbastanza positivi.

A dirlo non sono le impressioni degli investitori ma gli indici, quegli strumenti del mercato che non fanno sconti e che rivelano, nero su bianco, l’andamento dei mercati finanziari. Lo S&P 500 ha registrato ad esempio a luglio, rispetto al minimo del’8 giugno, un aumento del 30% e, rispetto all’inizio dell’anno, la crescita media è stata del 14%. Di conseguenza, sono sempre di più i trader che decidono di investire in ETF e altri strumenti finanziari, aggiungendo liquidità e ottimismo al mercato.

Le buone notizie non sembrano finire qua, perchè – dati alla mano – sappiamo che in proporzione, i periodi bull durano di più rispetto ai periodi bear, definiti come quelle fasi di recessione in cui si registra un calo di almeno il 20% dal valore massimo raggiunto. La differenza in termini di durata non è nemmeno così irrisoria, dato che la media dei periodi bear è di 286 giorni mentre i periodi di crescita durano generalmente 1.011 giorni.

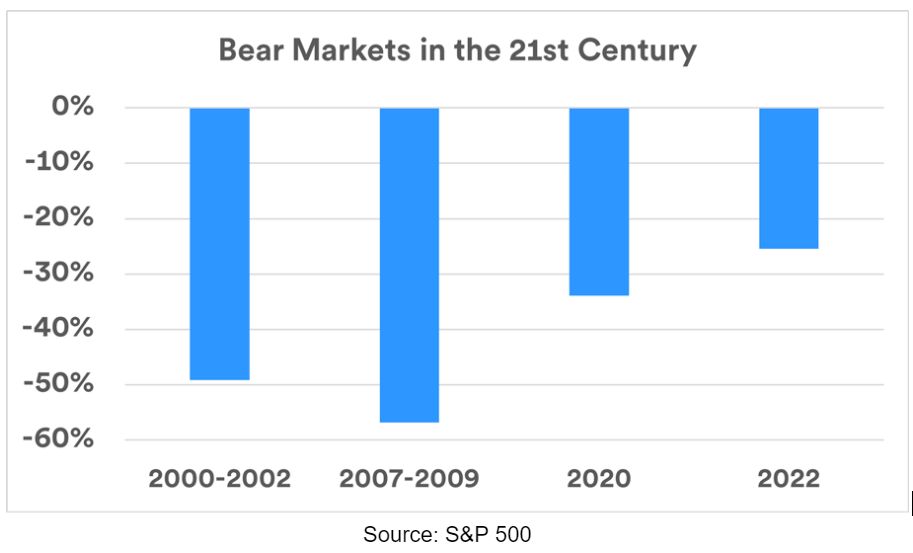

Il 2022 ha rappresentato la fase più acuta della crisi economica, ed è solo verso la fine dell’anno che hanno iniziato a delinearsi dei timidi tentativi di ripresa, oltre ad intravedersi i settori che avrebbero fatto da traino. L’inflazione elevata, le politiche incerte dei governi centrali e l’invasione dell’Ucraina da parte della Russi hanno innescato una fase di recessione tra le più complesse ma che, tuttavia, non è stata tra le più profonde registrate finora, secondo il grafico di S&P 500 riportato di seguito:

Il primo periodo bear si è verificato a seguito della bolla delle azioni tech e .com; il secondo periodo bear è avvenuto con i mutui subprime, mentre il terzo è stata la conseguenza della pandemia di Covid-19. Il 2022 ha visto sommarsi gli effetti della pandemia, insieme all’inflazione e alla situazione russo-ucraina.

Forse ti può anche interessare — Investire in borsa: come andrà nel secondo semestre 2023?

I principali protagonisti della ripresa

Il primo segnale di ripresa decisivo da parte dello S&P si è verificato a febbraio 2023, seguito da un periodo di leggero calo. Dall’inizio dell’anno però c’è un settore in particolare che sembra occupare il palco, i titoli tech. A luglio, l’indice NASDAQ Composite, in cui dominano anche i titoli tech, ha registrato un aumento del 37%, uno dei valori più elevati dall’inizio dell’anno.

Secondo Maxim Manturov, Head of Investment Advice presso Freedom Finance Europe: “Lo stato attuale del mercato di questo luglio mostra marcate somiglianze con il boom del mercato che abbiamo sperimentato alla fine del 2021. Gli investitori retail negli Stati Uniti mostrano un sentimento ottimista, lasciando intuire che il valore delle azioni possa aumentare nei prossimi sei mesi.

Riguardo i grandi titoli tecnologici, dopo un 2022 difficile, quando molti titoli tecnologici hanno registrato forti cali, le aziende tecnologiche hanno sorpreso il mercato migliorando la disciplina dei costi e gli obiettivi di redditività nel 2023, e il crollo delle azioni ha reso estremamente attraenti le valutazioni di molti grandi titoli tecnologici, come Meta, Apple, Microsoft e altri.

Nonostante il rallentamento, molte aziende tecnologiche hanno registrato solidi tassi di crescita dei ricavi e hanno sovraperformato i settori più dipendenti dal punto di vista economico. Dopo il ripristino delle valutazioni di Wall Street, hanno iniziato a prestare maggiore attenzione ai fondamentali.

E in un momento in cui l’ambiente macroeconomico si trovava ad affrontare incertezze, l’aumento della popolarità dell’intelligenza artificiale generativa ha fornito una “boccata d’aria fresca”, dato che la tecnologia avrà un impatto significativo sul tasso di crescita dei ricavi di molte aziende tecnologiche in futuro. Lo sviluppo della tecnologia dell’intelligenza artificiale è un significativo motore di crescita e avrà un impatto economico reale su vari settori tecnologici, rendendo i titoli tecnologici ancora attraenti per gli investimenti a lungo termine”.

–COMPRA AZIONI USA A SENZA COMMISSIONI PER 30 GIORNI SU FREEDOM24>>

Punti critici della crescita costante

I fattori che possono definire una crescita stabile e costante dei mercati sono, attualmente, 4:

- L’andamento dell’inflazione: ad oggi, la strategia adottata dai governi centrali sembra aver ottenuto dei buoni risultati, dato che il rialzo dei tassi è riuscito a frenare l’inflazione galoppante. Questo ha determinato però una contrazione della domanda ma anche un maggior guadagno per i fornitori di liquidità;

- Le reazioni del mercato del lavoro: i tassi di occupazione rimangono bassi e il potere di acquisto richiede, oltre un abbassamento dell’inflazione, anche un aumento dei salari affinché siano rapportati al costo della vita in modo da poter innescare una ripresa più duratura;

- La spesa dei consumatori: dalla pandemia in poi si è verificata una contrazione dei consumi che però rimangono abbastanza stabili in relazione a certi settori, come quello immobiliare e delle auto. Sembra quindi che, rispetto a una semplice limitazione della spesa, i consumatori abbiano voluto modificare le proprie priorità di spesa;

- I guadagni delle società: la fiducia degli investitori deriva in primis dai guadagni generati dalle società listate. Nella prima metà del 2023 le cifre sono state incoraggianti, anche grazie alla ripresa della spesa al consumo. Altro aspetto determinante per una ripresa costante è che la crescita degli utili riguardi non solo una piccola fetta delle società listate, ma una buona percentuale, potendo quindi parlare di ripresa generale.

A questi elementi vanno aggiunti elementi geopolitici, come gli sviluppi della guerra tra Russia e Ucraina, anche in vista dell’approvvigionamento di energia per il prossimo inverno. Che, speriamo, sia meno lungo e freddo di quello trascorso negli ultimi 3 anni.

Come investire su Wall Street con Freedom24

Nei precedenti paragrafi abbiamo fatto riferimento all’analisi su Wall Street realizzata da Maxim Manturov di Freedom Finance Europe, società che in Italia opera con il broker Freedom24. Sappiamo che oggi sul mercato ci sono tanti piattaforme e la scelta non è sempre semplice. Freedom24 è uno dei broker in assoluto più specializzati sul mercato azionario Usa anche perchè la holding che sta a monte è addirittura quotata sul Nasdaq.

Freedom24 offre la possibilità di investire su oltre 1 milione di asset tra azioni, ETF, futures e opzioni. Non solo ma per tutti i nuovi clienti, c’è la possibilità di operare senza commissioni per i primi 30 giorni dall’apertura del conto (può essere effettuata seguendo il link in basso).

–INIZIA AD INVESTIRE CON FREEDOM24 A SENZA COMMISSIONI PER 30 GIORNI>>

I vantaggi però sono si fermano qui. Eccone alcuni altri:

- Conto di risparmio D: Freedom24 mette a disposizione dei clienti un conto di risparmio di tipo D con un rendimento annuo del 3% in dollari statunitensi e del 2,5% in euro. Basta effettuare un deposito per attivare il conto di risparmio.

- Servizi esclusivi che consentono di ridurre i costi di negoziazione.

- Consigli di investimento professionali: si può accedere ad idee di investimento fornite dal pluripremiato team di analisti di Freedom Finance (in esclusiva su questo sito alla sezione Idee di Investimento)

- Piani di investimento a lungo termine (NEWS): fino al 4,29% annuo per depositi in EUR e fino al 6,13% in USD

- Accesso globale ai mercati finanziari: Con Freedom24, si avrà subito accesso alle principali 15 borse valori in America, Europa e Asia. Ciò consente di avere una migliore diversificazione del portafoglio su scala globale e sfruttare le opportunità di investimento in tutto il mondo.

- Trading di opzioni sulle azioni USA per gestire il rischio e sfruttare le fluttuazioni di prezzo.

–APRI IN CONTO FREEDOM24 PER INVESTIRE SENZA COMMISSIONI PER 30 GIORNI>>

Gli investimenti in titoli e altri strumenti finanziari comportano sempre il rischio di perdita del capitale. Le previsioni e le performance passate non sono indicatori affidabili dei risultati futuri. Prima di effettuare qualsiasi investimento, è essenziale compiere una propria analisi.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.