Il dilemma storico dell’investitore è semplice e, allo stesso, complesso. Da una parte, chi vuole vedere i propri risparmi crescere può decidere di optare per un investimento in titoli, che si tratti di azioni o obbligazioni o strumenti più sofisticati. Dall’altra, c’è una strategia molto diversa, quella di risparmio, basata sull’apertura di un conto di risparmio. A marcare la differenza tra le due c’è un aspetto fondamentale: il diverso livello di rischio. Se entrambe le soluzioni offrono però la possibilità di far crescere i propri fondi, come scegliere tra l’una e l’altra?

Per capire meglio e decidere con maggiore consapevolezza le nostre scelte finanziarie, prendiamo come riferimento un investimento tipico come quello nello S&P 500. Per chi fosse ancora alle prime armi, lo Standard & Poor’s 500 è l’indice più importante dei mercati finanziari del Nord America e include le 503 società quotate più grandi, in base alla loro capitalizzazione di mercato. In realtà ci sono anche altri criteri che vengono utilizzati per far entrare una società nell’indice, ma quello del market cap è sicuramente il principale.

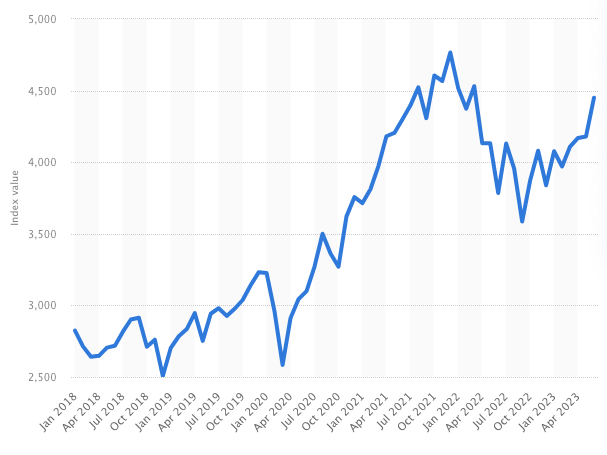

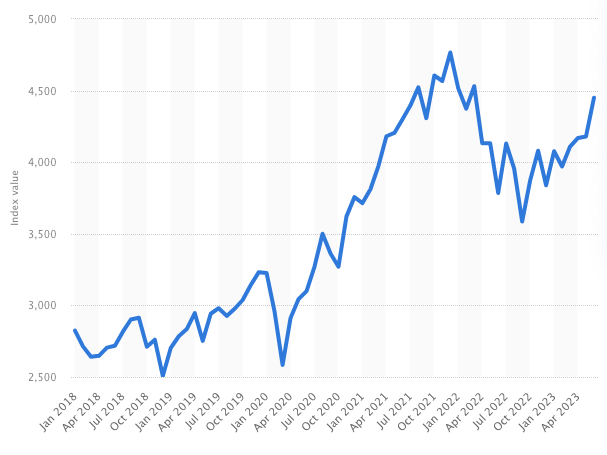

L’indice S&P 500 ha una rilevanza tale da essere monitorato anche per capire l’andamento generale dei mercati finanziari e delle borse, come mostra il grafico sottostante relativo al periodo 2018-2023.

Ai fini dell’investitore, quando parliamo di indice S&P 500, facciamo riferimento a un investimento nel vero senso della parola, caratterizzato da:

- Un maggiore potenziale di guadagno rispetto ai conti di risparmio. Anche se con alti e bassi e in base a fattori anche macroeconomici, l’indice S&P ha registrato negli anni una crescita costante;

- Una liquidità variabile dei titoli. Azioni, obbligazioni o anche ETF sono strumenti finanziari che possono essere liquidati e convertiti in ogni momento. A variare però sarà il guadagno ottenuto dall’investitore al momento della liquidazione;

- L’orizzonte temporale può essere di breve termine, anche in base alla propria strategia di investimento e ai titoli in cui si investe.

Il quadro va completato però con altre due componenti:

- Il fattore rischio, più elevato rispetto a quanto offerto in genere dai conti di risparmio e legato al maggiore potenziale di ritorno;

- La maggiore complessità di questo tipo di decisione finanziaria. Chi decide di investire in azioni S&P 500 deve avere un livello minimo di conoscenza dei mercati finanziari, per essere in grado di valutare l’opportunità delle sue scelte.

Rispetto a quest’ultimo punto, basti pensare che dal 2024 verrà probabilmente messa a pieno regime per il mondo della finanza anche l’intelligenza artificiale, già utilizzata per le strategie di investimento più sofisticate e presto a supporto della vigilanza.

I conti di risparmio come ammortizzatore degli effetti dell’inflazione

I conti di risparmio hanno rappresentato per diversi anni l’unico modo per ottenere un guadagno dai propri fondi. Prima di Internet e della democratizzazione della finanza, chi non avesse seguito studi economici o fosse un appassionato del settore, difficilmente si sarebbe immerso nel mondo degli investimenti. Ancora oggi però, i conti di risparmio rappresentano un’oasi abbastanza sicura e tranquilla per il risparmiatore, soprattutto in vista dell’inflazione ancora elevata.

Maxim Manturov, Head of Investment Advice presso Freedom Finance Europe, afferma che: “Da un lato, i conti di risparmio bancari forniscono stabilità e liquidità. Sono un’opzione favorevole per gli investitori più piccoli che cercano investimenti a basso rischio e con facile accesso ai loro fondi. Tuttavia, i tassi di interesse sui conti di risparmio tendono ad essere relativamente bassi e potrebbero non generare rendimenti significativi o tenere il passo con l’inflazione. Di conseguenza, il potenziale di crescita dei conti di risparmio è limitato.

Diversamente, investire nell’S&P 500 può offrire rendimenti più elevati rispetto ai conti di risparmio bancari a lungo termine. Anche storicamente, il mercato azionario ha prodotto rendimenti medi più elevati rispetto ai conti di risparmio. Tuttavia, è importante notare che le performance passate non sono indicative delle performance future e non ci sono delle garanzie. Investire nell’S&P 500 richiede un orizzonte temporale più lungo, tolleranza per le fluttuazioni del mercato e la consapevolezza che il capitale è a rischio.

In generale, i conti di risparmio bancari sono generalmente considerati più sicuri in termini di protezione del capitale investito. Tuttavia, possono offrire rendimenti inferiori e non fornire un potenziale di crescita sufficiente per tenere il passo con l’inflazione. Diversamente, gli investimenti nell’S&P 500 possono offrire rendimenti più elevati ma comportano un rischio di mercato più elevato e la possibilità di perdita di capitale”.

Volendo quindi fare una sintesi, possiamo dire che:

- I conti di risparmio offrono rendimenti mediamente più bassi, ma stabiliti fin dall’inizio. Non ci sono oscillazioni né incertezze sul tasso di rendimento;

- Se il guadagno può essere inferiore rispetto a quanto potremmo ottenere da una società S&P 500, anche il rischio è minore, praticamente vicino allo zero. La maggior parte dei conti di risparmio hanno inoltre una copertura obbligatoria stabilita dai governi, che le azioni e altri strumenti finanziari non offrono;

- Aprire un conto di risparmio è semplice e altrettanto facile è capire il funzionamento di questi prodotti finanziari. Non ci sono bilanci da studiare, analisi da leggere e prospettive future da valutare. Tutte le informazioni sono scritte nero su bianco, nel contratto di sottoscrizione.

Visto l’attuale periodo economico, caratterizzato da un alto tasso di inflazione, è normale chiedersi quale dei due strumenti sia più adatto a contenere la perdita del potere di acquisto. Purtroppo, come spesso succede in ambito finanziario, non esiste una risposta definitiva e certa. Due sono i punti da cui ogni investitore può partire per effettuare le proprie scelte:

- Il tasso di interesse dei conti di risparmio è basso e rappresenta una copertura insufficiente nei periodi di inflazione galoppante;

- Diversamente, gli investimenti in società dell’indice S&P 500 potrebbero sicuramente rappresentare coperture più consistenti. Ma con una grande incognita: quella del rischio.

Lo step successivo è capire quindi qual è il livello di rischio che l’investitore può sopportare e, soprattutto, le sue strategie di gestione dei rischi, tra cui la diversificazione del portafoglio.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.