L’attuale attesa per l’inflazione negli Stati Uniti è molto alta, poiché i mercati sono concentrati sui dati che saranno pubblicati nel primo pomeriggio. Questi dati sono estremamente importanti poiché influenzeranno la decisione sui tassi di interesse della Federal Reserve nella loro riunione di luglio.

Un aspetto interessante da notare è che l’indice del dollaro è sceso al minimo da aprile. Nel mercato asiatico, le azioni sono state miste, con aumenti in Australia e cali sia a Tokyo che a Seoul.

Nonostante i guadagni a Hong Kong, l’indice di riferimento nazionale cinese CSI 300 è rimasto stabile, il che potrebbe essere un’indicazione che gli investitori locali desiderano uno stimolo più forte per sostenere un’economia che sta affrontando difficoltà.

La debolezza del dollaro arriva mentre gli operatori si concentrano sui dati sull’inflazione negli Stati Uniti. Un sondaggio di Bloomberg mostra che le aspettative per l’inflazione, sia core che globale, si moduleranno.

Allo stesso tempo, si sta discutendo sull’avanzamento dello yen oltre il livello chiave di 140, principalmente a causa delle speculazioni che la Banca del Giappone potrebbe modificare la propria politica entro la fine di questo mese.

In questo contesto, la lettura dell’inflazione negli Stati Uniti e le speculazioni sulla Federal Reserve potrebbero influenzare notevolmente i mercati finanziari globali. Quindi, cosa ci si può aspettare da queste situazioni?

Inflazione negli Stati Uniti: cosa ci si può aspettare?

Negli Stati Uniti, l’indice dei prezzi al consumo (IPC) ha raggiunto il suo massimo quarantennale nel giugno 2022, ma da allora si è costantemente ridotto a causa delle misure di politica monetaria adottate dalla Federal Reserve. Questo rallentamento ha contribuito a rafforzare l’appetito per il rischio tra gli investitori.

Tuttavia, alcuni investitori preferiscono mantenere una posizione più difensiva. Jerome Schneider, responsabile della gestione del portafoglio a breve termine e dei finanziamenti presso Pacific Investment Management, ha riflettuto sul potenziale di mantenere i tassi più alti per un periodo più lungo e di non accettare tagli dei tassi così rapidamente come il mercato attualmente sospetta.

Ha anche sottolineato che il scenario di un atterraggio morbido non è quello a cui Pacific Investment Management si aspetta a breve termine.

Secondo gli economisti intervistati da Reuters, è previsto che l’indice dei prezzi al consumo sia aumentato del +3,1% a giugno, dopo il rialzo del 4% di maggio.

Allo stesso tempo, ci si aspetta che il tasso di inflazione core sia sceso per il terzo mese consecutivo al 5% rispetto al 5,3% precedente. Questo è ancora più del doppio dell’obiettivo del 2% stabilito dalla Federal Reserve.

Gli strateghi di ING ritengono che il tasso di inflazione dovrebbe essere significativamente inferiore alle previsioni per mettere in dubbio un aumento dei tassi a luglio.

Secondo lo strumento CME FedWatch, i mercati stanno attualmente stimando una probabilità del 92,4% di un aumento dei tassi di interesse di 25 punti base a luglio. L’incertezza riguarda ciò che accadrà successivamente, ed è qui che i dati che verranno pubblicati mercoledì diventano cruciali.

Va sottolineato che la Federal Reserve ha aumentato il tasso di interesse di riferimento da quasi zero a un intervallo compreso tra il 5% e il 5,25% all’inizio del 2022. Durante l’ultima riunione politica di giugno, i funzionari hanno mantenuto stabili i tassi al fine di valutare gli effetti dei precedenti aumenti, ma hanno chiarito che si aspettano ulteriori aumenti prima della fine dell’anno.

Nel frattempo, le aspettative di ulteriori aumenti dei tassi hanno spinto il rendimento dei titoli del Tesoro a due anni, che è particolarmente sensibile alla politica, ai massimi livelli degli ultimi 16 anni la scorsa settimana.

Il rendimento è leggermente diminuito da allora, ma gli analisti di BlackRock prevedono che ulteriori prove di un’inflazione persistentemente elevata potrebbero alimentare ulteriormente questo recente aumento.

Per tutto quanto sopra esposto quindi, i mercati finanziari potrebbero essere ancora soggetti a movimenti imprevisti basati su nuove speculazioni sui tassi di interesse, una possibile recessione e l’andamento dell’inflazione.

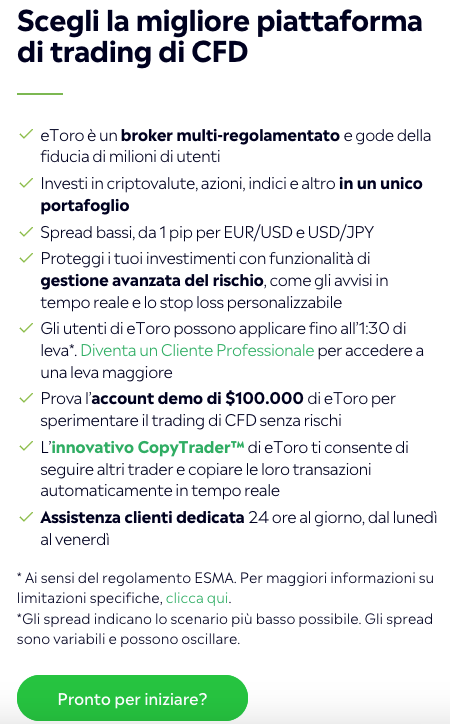

Per comprare CFD azionari ti consigliamo di scegliere eToro (qui la recensione).

Si tratta di uno dei migliori broker CFD regolamentati dalla CySEC, che consente di negoziare contratti per differenza (CFD) su una vasta gamma di asset.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.