Gli analisti di Freedom24, hanno recentemente registro un crescente hype verso il mercato azionario giapponese. Prova dell’aumento dell’interesse è la recente decisione della Berkshire Hathaway di Warren Buffett di incrementare le quote detenute nelle cinque maggiori società commerciali giapponesi ossia Itochu, Marubeni, Mitsubishi, Mitsui &C., e Sumitomo. Ad oggi l’oracolo di Omaha ha in mano il 7,4 per cento di ciascuna società. Si tratta della più consistente partecipazione azionaria della BH fuori dai confini degli Stati Uniti e dell’Europa.

In un’intervista rilasciata alla CNBC la scorsa settimana, Buffett ha anche affermato che, dopo la recente mossa condotta dalla sua holding, obiettivo per il futuro è quello di investire in modo ancora più attivo nel paese asiatico.

Perchè è cresciuto l’interesse per le azioni giapponesi

Quali sono le ragioni per cui l’interesse per le azioni nipponiche è cresciuto così tanto ultimamente? Tanto per iniziare c’è da dire che le azioni giapponesi sono più economiche rispetto a quelle europee e americane. Ben il 40% delle blue chips giapponesi scambiano a sconto rispetto al loro reale valore. E attenzione perchè in questo 40% ci sono titoli molto prestigiosi come ToyotaMotor, Mitsubishi UFJ Financial e Softbank.

Per tanto tempo le società giapponesi si sono portate appresso una fama poco entusiasmante ossia l’inefficienza nel capitale allocazione. A riprova di questo primato negativo il fatto che il ritorno sul capitale investito (ROIC) fosse indietro rispetto a quello delle aziende europee e Usa. Tuttavia questa tendenza ha iniziato a venir meno negli ultimi anni visto che le società giapponesi hanno migliorato la loro efficienza operativa. Oggi il ROIC mediano delle blue chips giapponesi è sugli stessi livelli di quelle americane ed è addirittura migliore di quelle europee.

Nonostante la migliore efficienza operativa, però, le azioni di queste aziende sono sottovalutate e ci vorrà del tempo prima che possa esserci un recupero. La recente mossa della Berkshire Hathaway potrebbe essere un driver potentissimo per accelerare questo cambiamento.

Insomma è un dato di fatto che ci sia una crescente attenzione verso il Giappone. Freedom24, broker online che offre l’accesso a 15 borse internazionali e mette a disposizione più di 1 milione di strumenti di trading, ha selezionato i tre migliori titoli giapponesi ovvero le tre quotate che sono capaci di fornire rendimenti elevati ai propri investitori. Ecco di chi si tratta:

- Gruppo finanziario Mitsubishi UFJ (MUFG)

- Canon (CAJ)

- Gruppo Sony (SONY)

Azioni Mitsubishi UFJ Financial Group: potenziale di rialzo del 28,7%

Dati salienti:

- prezzo di ingresso: $6,4–$6,8

- prezzo indicativo: $ 8,3

- potenziale: 28,7%

Ad oggi la Mitsubishi UFJ Financial Group (MUFG) è la grande holding bancaria del Giappone.

L’azienda è attiva anche negli Stati Uniti, in Europa, in Asia e in Oceania.

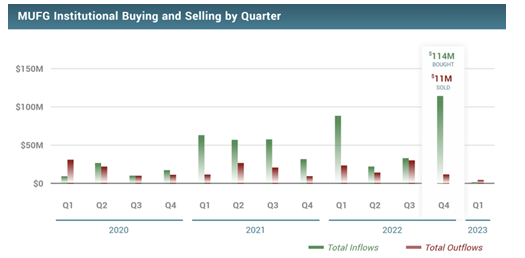

Inutile dire che in caso di ritorno dell’interesse degli investitori occidentali verso il mercato finanziario nipponico (scenario confermato dalla mossa di aprile di Buffett), la Mitsubishi UFJ Financial sarà la banca con più benefici. Non è un caso se molti investitori istituzionali hanno recentemente aumentato le loro quote in Mitsubishi. Ad esempio il Gruppo UBS ha incrementato la sua partecipazione azionaria di un impressionante 628 per cento portandola a 3,39 milioni di dollari. Anche Boothbay Fund Management ha rivisto molto al rialzo la sua posizione aumentandola del 112,5 per cento a 4,21 milioni di dollari.

Acquisti di azioni MUFG da parte di investitori istituzionali; fonte: MarketBeat

Dal punto di vista finanziario, Mitsubishi UFJ Financial presenta un portafoglio crediti diversificato e qualitativamente apprezzabile. La maggior parte dei prestiti in bilancio della banca sono prestiti alle imprese locali ma c’è anche una quota significativa di prestiti esteri e questo taglia i rischi valutari per gli investitori stranieri.

Ecco i più importanti dati finanziari della società:

- i ricavi sono stati pari a 46,26 miliardi di dollari contro i 42,62 miliardi di dollari del 2021

- l’utile operativo si è attestato a 3,83 miliardi di dollari rispetto ai 9,88 miliardi di dollari dell’esercizio precedente

- l’utile netto è diminuito da 10,18 miliardi di dollari a 3,04 miliardi di dollari a causa dei accantonamenti per perdite su crediti

Secondo gli analisti di Freedom24 è possibile che i dati dell’azienda si possano presto riprendere anche perchè il portafoglio prestiti è aumentato, lo spread è salito e il credito interno rimane invariato mentre è in aumento sui mercati internazionali.

Freedom24 ha confrontato Mitsubishi UFJ Financial con le banche estere dei paesi sviluppati (Bank of Montreal, DBS Group Holdings e National Australia Bank) e con altre banche nipponiche. Il titolo viene scambiato con un forte sconto rispetto ai competitors esteri ma è su livelli comparabili con le altre banche giapponesi. Questo significa che il mercato giapponese è sottovalutato. Stando alle stime di consensus, il valore equo del titolo è di 8,3 dollari e ciò significa che c’è un potenziale di upside del 28,7 per cento.

–COMPRA AZIONI MITSUBISHI A SENZA COMMISSIONI PER 30 GIORNI SU FREEDOM24>>

Azioni Canon: potenziale di rialzo del 34,8% e dividend yield del 4%

Dati salienti:

- Prezzo di ingresso: $ 22,0–$ 23,0

- Prezzo indicativo: $ 30,0

- Potenziale: 34,8%

Canon non ha bisogno di grandi presentazioni. Si tratta di brand attivo nella produzione di ottiche, apparecchiature industriali e prodotti per l’imaging che è noto in tutto il mondo.

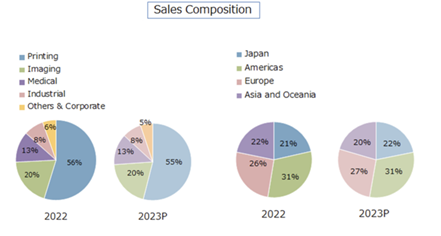

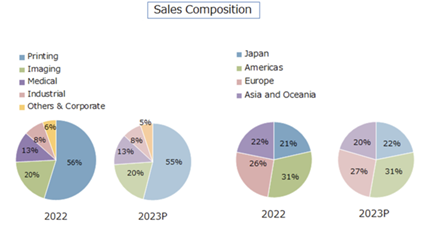

Struttura dei ricavi per segmenti e regioni; fonte: dati aziendali

Oltre il 55% dei ricavi annui previsti dall’azienda deriva dalle operazioni di stampa. Tuttavia, le entrate dell’azienda sono ampiamente diversificate per aree geografiche, le più grandi delle quali sono il Nord America e l’Europa.

In generale Canon è attiva su mercati ampi e consolidati che crescono lentamente. Il management dell’azienda ha recentemente rilevato una forte domanda proprio in questi segmenti. A fine 2022 i ricavi della stampa erano cresciuti del 16,7 per cento anno su anno mentre le vendite di fotocamere avevano segnato un aumento del 22,9 per cento.

Ciò sta a significare che Canon, nonostante la sua posizione di leader continua ad aumentare la sua quota di mercato.

Non tutti sanno che il segmento medicale rappresenta la terza fonte di entrate dell’azienda e l’espansione della sua presenza nel mercato più influente a livello mondiale, gli Usa, potrebbe stimolare ancora di più la crescita. La nuova filiale, Canon Healthcare USA, dovrebbe integrare la precedente Canon Medical Systems USA. I primi dell’integrazione si potrebbero vedere nel corso dell’anno corrente. Ad ogni modo va tenuto conto che nel il segmento medico è cresciuto del 6,9 per cento su base annua.

Ecco i più importanti dati finanziari di Canon:

Il 2022 di Canon è stato in chiaroscuro. In particolare:

- il fatturato è stato di 30,70 miliardi di dollari, in calo del 4,1 per cento rispetto all’anno precedente.

- l’utile operativo ha segnato una flessione da 3,22 miliardi di dollari a 2,70 miliardi di dollari.

- il margine operativo ha registrato un calo da 10,06 per cento all’8,78 per cento

- l’utile netto è stato di 1,84 miliardi di dollari contro 1,95 miliardi di dollari dell’anno precedente

- in ribasso il margine netto che è diminuito dal 6,10 per cento al 6,01 per cento

In generale si evidenzia una flessione di tutti i più importanti indicatori. La causa principale di questo ribasso è da ricercare nel rafforzamento del dollaro Usa. Se i cambi fossero rimasti costanti, le vendite sarebbero cresciute del 19,1 per cento su base annua mentre l’utile netto sarebbe aumentato del 17,2 per cento.

Non va dimenticato che Canon ha dalla sua un solido bilancio, con un debito totale di $ 2,28 miliardi e mezzi equivalenti e investimenti a breve termine di $ 2,85 milioni. L’indebitamento netto è negativo a -566 milioni di dollari.

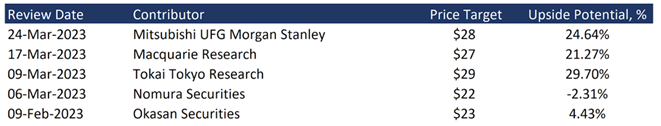

Target price delle banche di investimento; fonte: elaborazione Freedom24 su dati Refinitiv

Stando alle stime delle più importanti banche d’affari, il valore equo di mercato del titolo è di 26 dollari. Ai prezzi attuali, il potenziale di rialzo sarebbe del 16,5 per cento. Tuttavia l’analisi di Freedom24 ha determinato il valore equo di mercato del titolo Canon a 30 dollari per azione e questa valutazione implica un potenziale di rialzo del 34,79 per cento.

Attenzione ai rischi perchè il mercato delle fotocamere digitali si sta sempre più comprimendo a causa della concorrenza degli smartphone. Diventa quindi fondamentale che Canon riesca ad adeguare la propria strategia al panorama di mercato in evoluzione.

–COMPRA AZIONI CANON A SENZA COMMISSIONI CON FREEDOM24>>

Azioni Sony: potenziale di upside del 31,7%

Dati salienti:

- Prezzo di ingresso: $91,5–$93,5

- Prezzo indicativo: $ 121

- Potenziale di upside: 31,7%

Sony Group è un altro colosso nipponico che non necessita presentazioni. Ci limitiamo però ad osservare che attualmente la società è una sorta di enorme conglomerato con attività che coprono molte aree di produzione, dalle console di gioco e film ai semiconduttori e alla plastica riciclata. Il segmento più grande è quello Game & Network Services, che rappresenta il 31,3 per cento delle entrate totali dell’azienda. Al secondo posto abbiamo il segmento Entertainment, Technology & Services (ETS) che porta il 21,4 per cento delle vendite e quindi Imaging and Sensing Solutions, che rappresenta il 12,2 per cento delle entrate. A seguire via via tutti gli altri.

struttura dei ricavi della società; fonte: compilato da Freedom24

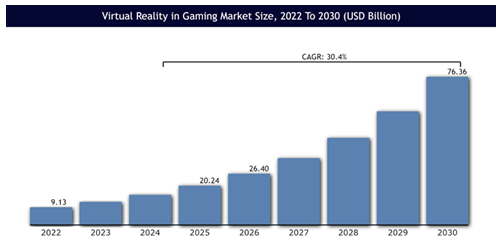

Le entrate di Game e Network Services (GNS) su base annua hanno segnato un impressionante +53,3 per cento. Le previsioni puntano su una ulteriore crescita anche perchè Sony continua a registrare una domanda significativa per la sua console di gioco principale, PlayStation 5, con ben 7,1 milioni di unità vendute nell’ultimo trimestre. Da non tralasciare il fatto che per molto tempo, la domanda di PlayStation 5 superava di gran lunga l’offerta con gli acquirenti costretti a pagare un premio sostanziale quando hanno acquistato la console dai rivenditori. Sony ha anche un potenziale significativo nel mercato dei videogiochi di realtà virtuale (VR).

Nel segmento intrattenimento, Sony fornisce sensori tattili e altre soluzioni a tutti principali produttori di smartphone, tra cui Apple e Samsung. Nel solo ultimo trimestre questo segmento è cresciuto del 9,6 per cento anno su anno. In forte rialzo anche il segmento della musica che è cresciuto del 22,9 per cento grazie all’aumento delle vendite di musica registrata e pubblicazioni musicali attraverso i servizi di streaming.

Per finire anche il segmento Pictures ha registrato un aumento grazie ad una serie di catalizzatori di lungo termine. Sony, infatti, detiene i diritti di diversi franchise iconici tra cui Spider-Man, Jumanji, Uncharted e The Last of Us.

La realtà virtuale nella dimensione del mercato dei giochi; fonte: ricerca di mercato Vantage

In poche parole, in ogni segmento, Sony ha determinati driver che gli garantiscono una crescita a lungo termine.

Ecco i più importati dati finanziari di Sony:

- ricavi a 81,41 miliardi di dollari, in calo del 7,8 per cento rispetto alla fine dell’anno.

- utile operativo in ribasso da 10,53 miliardi di dollari a 8,92 miliardi di dollari

- margine operativo in calo dall’11,92 per cento al 10,96 per cento

- utile netto di 6,86 miliardi di dollari contro i 7,87 miliardi di dollari dell’anno precedente

- margine netto in ribasso dall’8,92 per cento all’8,43 per cento

La flessione degli indicatori è da attribuire al rafforzamento del dollaro statunitense. Infatti a parità di cambi, le vendite sarebbero cresciute del 14,4 per cento su base annua, mentre l’utile netto sarebbe aumentato dell’8,2 per cento. Visto che i tassi di cambio si sono stabilizzati, è probabile che la performance della società si possa anche riprendere nel corso dell’anno.

Attualmente Sony scambia con uno sconto significativo rispetto ai suoi colleghi dei giochi (Activision Blizzard, Nintendo) e della produzione elettronica (Panasonic). Il consensus di Wall Street indica un target price di 121 per azione che, alle attuali quotazioni del titolo, corrisponde ad un upside del 31,7 per cento.

Target price delle banche di investimento; fonte: elaborazione Freedom24 su dati Refinitiv

Vale la pena tenere presente che all’interno di ciascuno dei suoi segmenti di attività, Sony deve affrontare una forte concorrenza. E’ un dato di fatto che il rafforzamento di Microsoft nel mercato dei videogiochi comporta rischi significativi per il core business di Sony.

–COMPRA AZIONI SONY SENZA COMMISSIONI PER I NUOVI CLIENTI>>

Questo materiale è fornito da Freedom24, un agente di borsa europeo e parte di Freedom Holding Corp, quotata al NASDAQ, fondata nel 2008. Essendo una società quotata in borsa, il broker è segnalato alle principali autorità di vigilanza come BaFin, CySEC e SEC. Freedom24 offre più di 1.000.000 di azioni, ETF e opzioni statunitensi dalle principali borse di Stati Uniti, Europa e Asia. Freedom24 offre anche un unico conto D di risparmio con un interesse del 2,5% su EUR (3% su USD) e rateo di reddito giornaliero.

Un’altra caratteristica esclusiva del broker è l’opportunità di acquistare nuove azioni al loro prezzo IPO.

Gli investimenti in titoli e altri strumenti finanziari comportano sempre il rischio di perdita del capitale. Le previsioni e le performance passate non sono indicatori affidabili delle performance future. È essenziale fare la propria analisi prima di effettuare qualsiasi investimento. Se necessario, dovresti cercare attentamente una consulenza di investimento indipendente da un professionista certificato. L’acquisto di azioni ai prezzi di IPO può comportare ulteriori restrizioni.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.