Vermilion Energy Inc. (VET) è un produttore globale di petrolio e gas. L’azienda è coinvolta nell’esplorazione e nello sviluppo di campi di petrolio e gas convenzionali in Nord America (Canada e Stati Uniti), così come in Europa e al largo dell’Australia. Il gas naturale rappresenta il 53% della produzione di Vermilion Energy e il 48% dei flussi di cassa dalle operazioni, il che rende l’azienda esposta ai prezzi del gas naturale, in particolare quelli nel mercato europeo del gas naturale di alta qualità. Vermilion Energy è quotata sia negli Stati Uniti che in Canada. È stata fondata nel 1994 e ha sede a Calgary, in Canada.

Qual è l’idea?

- Vermilion Energy è un produttore internazionale ben diversificato di petrolio, gas naturale e condensato di gas, con attività in Nord America, Europa e Australia.

- La domanda globale di gas naturale, che è importante per raggiungere un futuro a emissioni zero e mantenere la sicurezza energetica, è prevista in crescita nei prossimi anni.

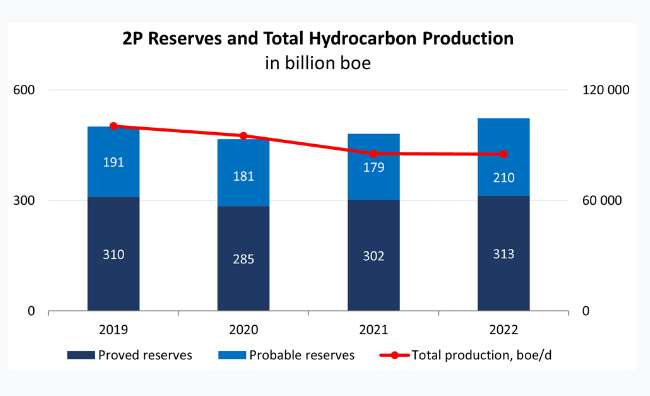

- Vermilion Energy ha registrato una produzione in calo negli ultimi anni. Tuttavia, le recenti acquisizioni dell’azienda mirano a potenziare le sue riserve di idrocarburi e a consolidare le sue posizioni nei mercati principali.

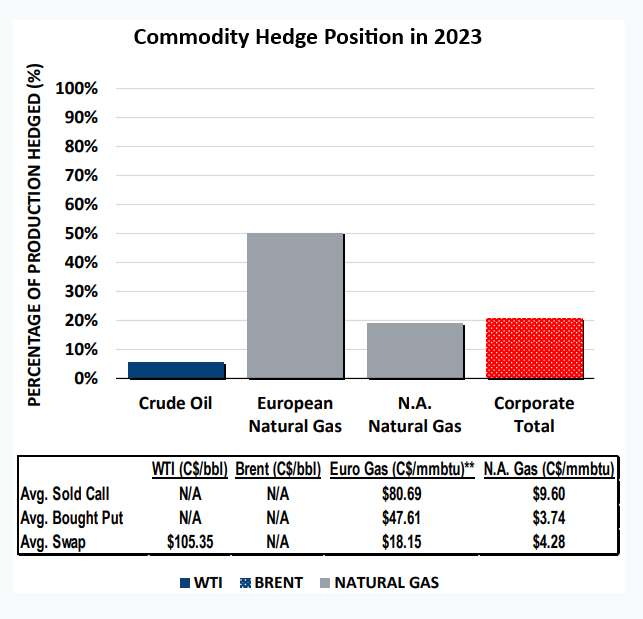

- A causa dell’alta volatilità dei prezzi del gas naturale, la gestione dell’azienda attua diverse strategie di copertura per gestire le esposizioni ai prezzi delle materie prime e garantire la stabilità dei flussi di cassa.

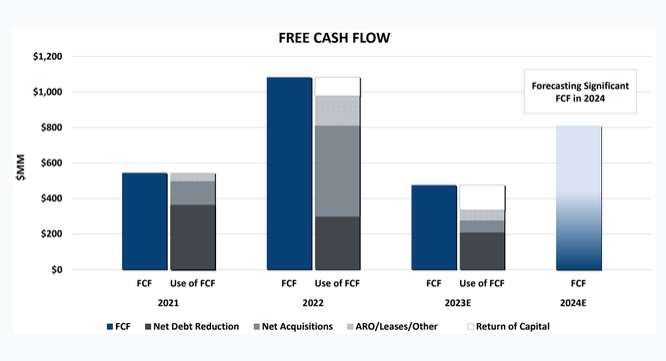

- Vermilion Energy è impegnata nella riduzione del debito, nella disciplina finanziaria e nel mantenimento di un solido bilancio, il che aiuterà l’azienda a aumentare il ritorno di capitale ai suoi azionisti, rendendo così le azioni un investimento interessante a lungo termine.

CLICCA QUI PER OTTENERE 30 GIORNI DI TRADNG GRATIS CON FREEDOM24

Perché ci piace Vermilion Energy Inc?

Motivo 1. Prospettive promettenti del mercato globale del gas naturale

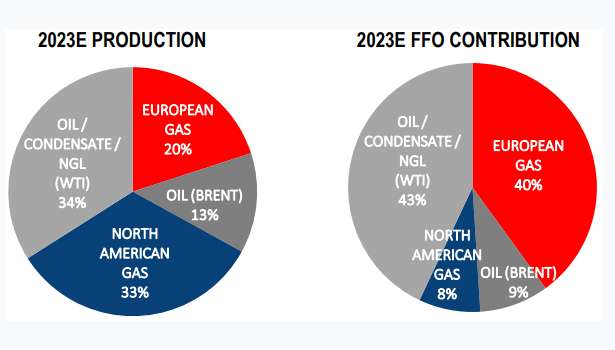

Vermilion Energy Inc. è un produttore internazionale ben diversificato di petrolio, gas naturale e condensato di gas con operazioni in Nord America, Europa e al largo dell’Australia. La maggior parte degli asset dell’azienda in Nord America si trova in Canada. In Europa, Vermilion Energy ha progetti di produzione in Francia, Irlanda, Germania e Paesi Bassi. La maggior parte della produzione dell’azienda proviene dall’America del Nord, che fornisce circa il 67% della produzione totale di idrocarburi. Tuttavia, i mercati europei continuano a influenzare notevolmente i flussi di cassa dell’azienda a causa dei prezzi elevati del gas naturale e dei margini attraenti, con il 49% dei flussi di cassa provenienti dall’Europa. Il gas naturale rappresenta il 53% della produzione di Vermilion Energy e il 48% dei suoi flussi di cassa, il che rende l’azienda altamente esposta ai prezzi del gas naturale e al mercato europeo di alta qualità in particolare.

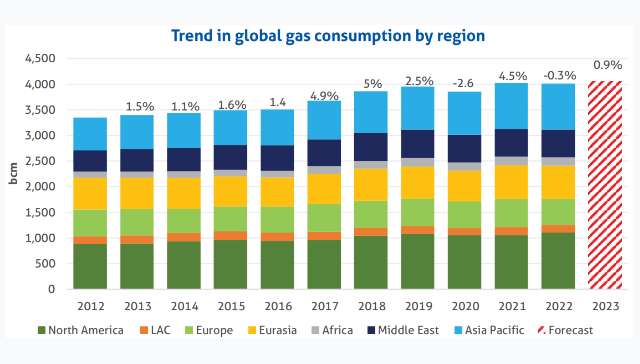

Il gas naturale sta diventando sempre più importante per raggiungere gli obiettivi di emissioni zero e mantenere la sicurezza energetica. Il passaggio a un mondo più elettrificato, guidato dall’adozione di veicoli elettrici, intelligenza artificiale e case alimentate dall’elettricità, dovrebbe aumentare la domanda di gas naturale, poiché viene considerato un’alternativa più pulita al carbone e al petrolio, con minori emissioni di gas serra. Inoltre, il gas naturale migliora la stabilità della rete elettrica servendo da riserva per fonti di energia rinnovabile intermittenti. Nel 2022, la domanda globale di gas naturale è leggermente diminuita del 0,3%, scendendo appena al di sotto dei 4 Tcm, ed è previsto un aumento del 0,9% nel 2021. La sua quota nel bilancio energetico primario è scesa al 24% dal 25% nel 2021. Tuttavia, la domanda di gas naturale è prevista crescere in termini assoluti nei prossimi anni, raggiungendo quasi il 30% della domanda globale di energia primaria entro il 2050.

Il commercio internazionale di gas naturale è dominato dal gas naturale liquefatto (GNL), che ha rappresentato il 56% di tutto il gas scambiato tra regioni nel 2022. Con un totale di 542 Bcm, è aumentato del 5% rispetto all’anno precedente. Il Medio Oriente è stato il più grande esportatore di GNL e, insieme ad Australia e Stati Uniti, ha rappresentato il 65% delle esportazioni totali di GNL. Con 98 Bcm, il Giappone è stato il maggiore importatore di GNL. Insieme alla Cina, ha rappresentato il 35% delle importazioni globali totali. Come regione, l’Asia-Pacifico ha importato circa il 65% del GNL totale, seguita dall’Europa con oltre il 30%.

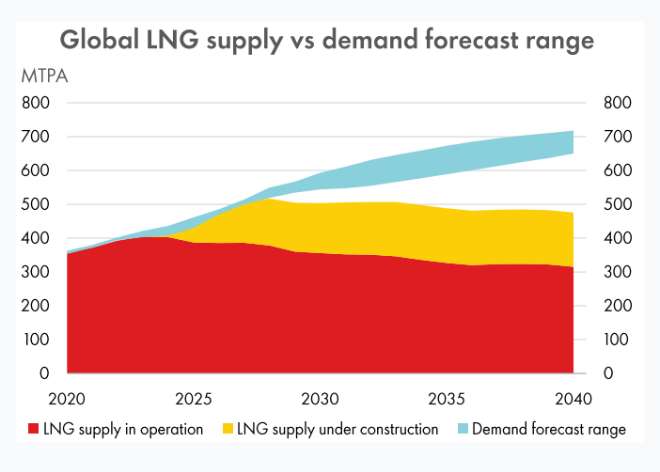

Tuttavia, l’Europa si è rivelata il principale motore della domanda globale di GNL, con 62 Bcm di domanda di GNL aggiunta nel 2022, in aumento del 60%, a causa dell’instabilità geopolitica e della riduzione delle forniture di gas tramite gasdotti dalla Russia. I paesi della regione Asia-Pacifico hanno ridotto le loro importazioni di GNL di 24 Bcm e quelli dell’America del Sud e Centrale di 11 Bcm. La maggior parte delle aziende di consulenza, think tank globali e istituti di ricerca prevede che la crescita della domanda di GNL supererà la produzione prevista di GNL entro il 2030, portando a carenze di mercato. Nel periodo successivo al 2030, la gamma di incertezza si allarga, poiché ci sono diversi scenari di sviluppo del mercato del GNL, a seconda del ritmo di industrializzazione dei mercati emergenti e della transizione dei mercati sviluppati verso fonti energetiche a basso tenore di carbonio.

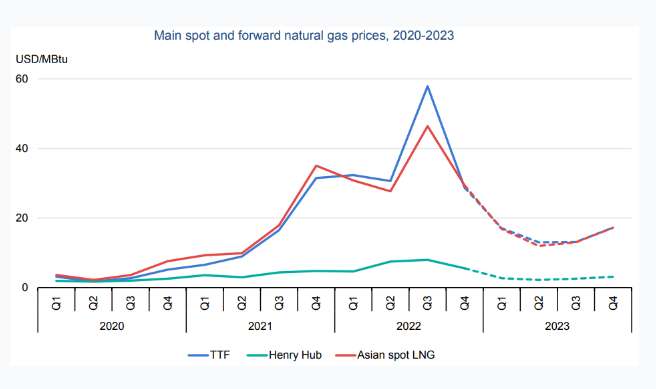

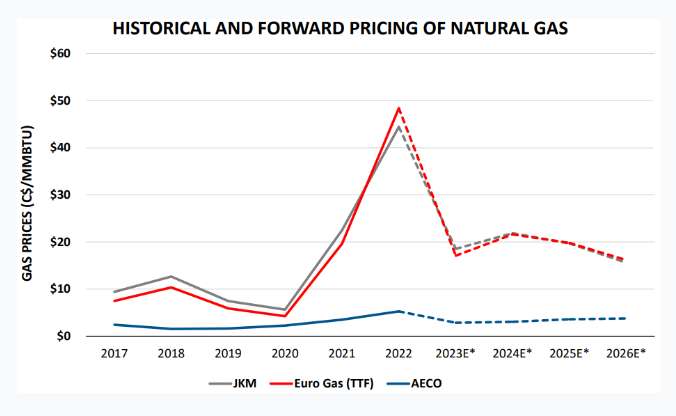

I prezzi del gas naturale sono noti per la loro estrema volatilità, spesso causata da vari fattori. Pertanto, i cambiamenti strutturali nella domanda globale giocano un ruolo significativo nell’influenzare i prezzi. Inoltre, nel breve termine, i prezzi del gas naturale sono particolarmente sensibili ai modelli meteorologici, poiché viene utilizzato principalmente per scopi di riscaldamento. L’inverno insolitamente mite del 2022/23 ha ridotto la domanda di gas, causando un drammatico calo dei prezzi spot del gas del 60% – 70% in tutti i mercati chiave tra dicembre 2022 e marzo 2023.

Nel breve termine, gli analisti di BBVA Research non prevedono carenze di gas naturale a causa delle temperature superiori alla media e dell’alta generazione di energia elettrica da parte del vento in Europa. Tuttavia, potrebbero verificarsi picchi dei prezzi del gas naturale se il mercato subisse interruzioni nella produzione di GNL negli Stati Uniti e in Australia, dove Chevron è ancora alle prese con scioperi nelle sue strutture di produzione di GNL, e se la Cina riuscisse a stimolare la sua economia, spingendo le importazioni di GNL e intensificando la concorrenza per le forniture di carburante. La situazione potrebbe essere ulteriormente influenzata dalle minori importazioni di gasdotti dalla Norvegia e dall’Algeria a causa di eventi imprevisti. Nel lungo termine, l’Europa sarà più dipendente dalle importazioni di gas naturale, poiché la produzione interna è in diminuzione. Di conseguenza, questi sviluppi potrebbero provocare una nuova ondata di tensioni nei mercati del GNL, contribuendo a un aumento dei prezzi del gas in tutto il mondo. In uno scenario del genere, Vermilion Energy sarà un beneficiario chiave della volatilità dei prezzi.

OTTIENI L’ACCESSO AD ANALISI PLURIPREMIATE – GRATIS SU FREEDOM24 >>

Idee di investimento è una sezione in collaborazione con Freedom24.com – Il centro analitico di Freedom Finance Analytical Center è stato nominato Best of 2020 da Global Banking & Finance Review.

Motivo 2. Portafoglio di attività migliorato con esposizione ai mercati delle materie prime di alta qualità

Vermilion Energy vanta un portafoglio di attività internazionali ben diversificato, che comprende Europa e Nord America, e competenze operative in vari settori, compresi progetti di produzione convenzionali e non convenzionali in mare e in terra. Questa diversificazione consente all’azienda di beneficiare dei prezzi premium delle materie prime a livello globale e di godere di margini netti di alto livello e di una maggiore flessibilità nell’allocazione di capitale. Tuttavia, negli ultimi anni, Vermilion Energy ha registrato performance inferiori rispetto ai concorrenti del settore a causa di una serie di sfide. La base di risorse idrocarburiche dell’azienda è rimasta stagnante, con riserve provate e probabili (Riserve 2P) che hanno registrato solo un modesto aumento del 4,3% dal 2019 al 2022. Inoltre, la produzione totale di idrocarburi è crollata da 100,4 kboe/d a 85,2 kboe/d, diminuendo del 15,1%. Insieme alla stabilizzazione dei prezzi del gas naturale nel primo semestre del 2023, ciò ha messo sotto pressione le performance finanziarie di Vermilion Energy quest’anno.

Per affrontare queste sfide, Vermilion Energy ha adottato una strategia di acquisizione basata sul valore, mirata all’acquisto di campi non sviluppati in province mature del petrolio e del gas, dove l’azienda può sfruttare le sue competenze principali. Questo approccio consente a Vermilion Energy di generare un solido flusso di cassa libero in un ambiente di prezzo medio, supportando un dividendo sostenibile. Negli ultimi anni, Vermilion Energy ha acquisito promettenti attività in Europa da importanti operatori e ha consolidato le sue posizioni nello sviluppo di orizzonti multi-zona nei bacini nordamericani:

- Nel terzo trimestre del 2021, Vermilion Energy ha acquisito una società privata di petrolio e gas situata in Wyoming, negli Stati Uniti. Questa mossa aveva l’obiettivo di espandere l’inventario di trivellazioni a portata estesa multi-zona della società nel Bacino del Powder River.

- Nel secondo trimestre del 2022, Vermilion Energy ha completato l’acquisizione di Leucrotta Exploration. L’accordo ha aggiunto preziose risorse Montney in Canada al portafoglio dell’azienda e ha arricchito significativamente la profondità e la qualità del suo inventario di trivellazioni, rafforzando la sua presenza sul mercato.

- Nel primo trimestre del 2023, Vermilion Energy ha concluso con successo l’acquisizione strategica della quota del 36,5% di Equinor nel progetto di gas Corrib situato in Irlanda per 434 milioni di dollari, consolidando ulteriormente la sua posizione come attore chiave nel settore energetico europeo. Tuttavia, il mercato non ha gradito l’accordo poiché implicava un aumento del debito dell’azienda.

Queste acquisizioni hanno aggiunto circa 20 kboe/d alla produzione totale di idrocarburi di Vermilion Energy, ma l’aumento è stato in parte compensato dalla vendita di attività ad alto costo nel SE Sask e dagli incendi boschivi in Alberta, Canada. Tuttavia, nel secondo semestre del 2023, l’azienda pianifica nuove espansioni della produzione. In primo luogo, Vermilion Energy ha completato con successo tutti i lavori di manutenzione e riparazione presso l’impianto di Wandoo in Australia, che è previsto produrre circa 4 kbbl/d di petrolio nel quarto trimestre del 2023. In secondo luogo, l’azienda ha anche completato un importante progetto di modernizzazione presso l’impianto di Corrib in Irlanda, che aggiungerà 3 kboe/d per portare la sua produzione totale a 10 kboe/d di gas europeo di alta qualità nel quarto trimestre del 2023. In terzo luogo, la produzione plateau delle risorse Montney è stimata a 28 kboe/d, con un aumento previsto di 15 kboe/d nei prossimi anni.

La direzione di Vermilion Energy prevede che la produzione totale di idrocarburi raggiunga il limite superiore della sua guida trimestrale, che va da 80 kboe/d a 83 kboe/d nel terzo trimestre del 2023, vicino ai volumi attuali, e aumenti fino a 89 kboe/d nel quarto trimestre del 2023, con un aumento del 7% rispetto al secondo trimestre del 2023. Le cifre potrebbero non sembrare impressionanti, ma associate ai prezzi premium di Vermilion Energy (la sua produzione globale di petrolio greggio viene venduta con un premio medio di $5/bbl rispetto al petrolio leggero canadese, e circa il 40% della sua produzione di gas naturale è quotato al di sopra dei benchmark europei), ciò potrebbe aumentare i flussi di cassa dell’azienda nel secondo semestre del 2023 e nel 2024.

Pertanto, l’approccio proattivo di Vermilion Energy all’ottimizzazione delle risorse, alle acquisizioni strategiche e alla capacità di sfruttare le condizioni di mercato favorevoli in Europa ha posizionato l’azienda per ottenere solide performance finanziarie e redditività a lungo termine, potenzialmente superiori alle aspettative degli analisti.

OTTIENI 30 GIORNI DI TRADING GRATUITO – CLICCA QUI >>

Motivo 3. Priorità di allocazione del capitale supportate da prudenti strategie di copertura

Le operazioni di Vermilion Energy sono intrinsecamente esposte a vari rischi di mercato, tra cui fluttuazioni dei prezzi delle materie prime, tassi di interesse e tassi di cambio delle valute estere. Inoltre, con l’acquisizione di Corrib, il suo debito totale è aumentato. Per affrontare questi rischi, l’azienda monitora attivamente e, quando lo ritiene opportuno, utilizza strumenti finanziari derivati. Questi strumenti finanziari sono direttamente collegati alla posizione finanziaria di Vermilion Energy o alla produzione futura di petrolio e gas naturale.

Nel normale corso degli affari, Vermilion Energy stipula accordi a prezzo fisso per la vendita di gran parte della sua produzione. I contratti sono esentati dalla contabilizzazione al fair value utilizzando l’esenzione normale per l’acquisto e la vendita. Inoltre, l’azienda non richiede garanzie o altre forme di sicurezza per i suoi derivati finanziari, ma valuta invece la solidità creditizia della controparte prima di stipulare tali contratti.

Le pratiche di copertura di Vermilion Energy sono principalmente volte a gestire le esposizioni ai prezzi delle materie prime e garantire la stabilità dei flussi di cassa. Al 5 settembre 2023, l’azienda ha coperto circa il 20% della sua produzione netta di royalty prevista per il resto dell’anno e il 23% della produzione del 2024. Va notato che l’azienda ha coperto il 50% della sua produzione di gas naturale europeo, mentre il petrolio greggio e i volumi di gas naturale nordamericani sono coperti rispettivamente al 6% e al 19% per il resto del 2023.

Queste strategie di gestione del rischio aiutano Vermilion Energy a generare flussi di cassa stabili e a mantenere la disciplina finanziaria, il che è cruciale per le aziende attive in settori ciclici. Attualmente, Vermilion Energy ha dato priorità alla riduzione del debito e alla crescita del flusso di cassa libero per creare valore per i suoi azionisti in futuro. La sua strategia di ritorno del capitale si concentra sui seguenti obiettivi:

- Mantenere un bilancio patrimoniale solido. Vermilion Energy ha fissato l’obiettivo di ridurre il debito netto a 1 miliardo di dollari canadesi (qui e in seguito) e di raggiungere un rapporto debito netto su fondi operativi (FFO) degli ultimi 12 mesi di 1,0x o meno in un ambiente di prezzi medi, indicando la sua dedizione a mantenere una posizione finanziaria sana. La maggior parte del flusso di cassa libero del 2023 sarà destinata alla riduzione del debito.

- Aumento del ritorno del capitale. Nel 2023, la direzione mira a restituire il 25% – 30% del flusso di cassa libero agli azionisti, principalmente attraverso dividendi di base e riacquisti di azioni. Dal luglio 2022, l’azienda ha già acquistato 5,9 milioni di azioni (3,5% del numero totale di azioni diluite in circolazione al 30 giugno 2023). Nel luglio 2023, Vermilion Energy ha annunciato un altro programma di riacquisto, con l’obiettivo di acquistare fino a 16,3 milioni di azioni ordinarie (~10% del flottante pubblico al 30 giugno 2023), in un periodo di 12 mesi a partire dal 12 luglio 2023.

- Fornire dividendi di base solidi e in crescita. L’azienda ha aumentato il dividendo di base trimestrale del 25% a $0,10 per azione nel primo trimestre del 2023 e ha mantenuto lo stesso importo nel secondo trimestre del 2023. Nel primo semestre del 2023, Vermilion Energy ha restituito $29,3 milioni in dividendi in contanti (il 16,5% del flusso di cassa libero). La direzione dell’azienda si impegna a continuare ad aumentare i dividendi dopo la riduzione del debito a 1 miliardo di dollari.

La disciplina finanziaria e il focus sulla gestione di un bilancio solido hanno reso Vermilion Energy più resiliente nel corso degli anni. La reintegrazione del dividendo trimestrale e l’avvio di un nuovo programma di riacquisto pongono l’azienda sulla strada per aumentare il ritorno del capitale agli azionisti nei prossimi anni. Questo approccio proattivo al ritorno del capitale agli azionisti dimostra l’impegno dell’azienda nella creazione di valore per gli azionisti. Pertanto, la prudente gestione finanziaria di Vermilion Energy, la sua focalizzazione sulla riduzione del debito e il suo impegno a restituire il capitale agli azionisti rendono l’azione un investimento interessante a lungo termine.

MAGGIORI INFORMAZIONI SU FREEDOM24.COM >>

Prestazioni finanziarie

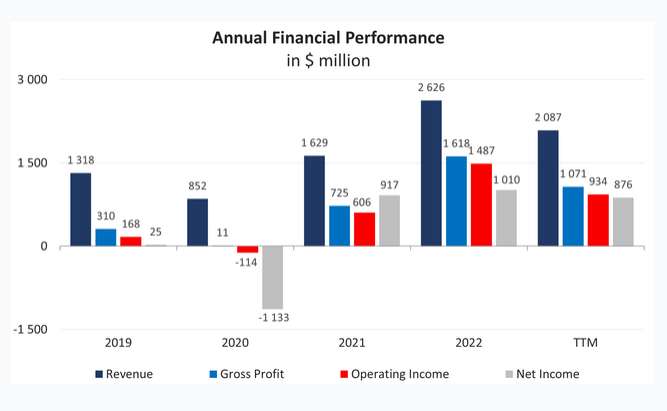

I risultati finanziari di Vermilion Energy nei dodici mesi precedenti (TTM) possono essere riassunti come segue (in dollari statunitensi, qui e d’ora in poi):

- Il fatturato è diminuito a 2.087 milioni di dollari, in calo del 20,5% rispetto all’esercizio fiscale 2022. La causa di tale sotto-performance sono stati i prezzi del gas naturale che sono crollati dai livelli record del 2022.

- Il margine lordo è sceso da 1.618 milioni di dollari nell’esercizio fiscale 2022 a 1.071 milioni di dollari TTM. A causa della continua pressione inflazionistica sui costi operativi, il margine lordo è sceso dal 61,6% al 51,3%, che è comunque migliore della media del settore.

- Il reddito operativo è crollato del 37,2% a 934 milioni di dollari, a causa dei più bassi prezzi del gas naturale e dei maggiori costi operativi. Di conseguenza, il margine operativo è sceso dal 56,6% al 44,7%.

- Il reddito netto è diminuito del 13,3% a 876 milioni di dollari TTM, con un leggero miglioramento del margine netto dal 38,4% al 42,0%.

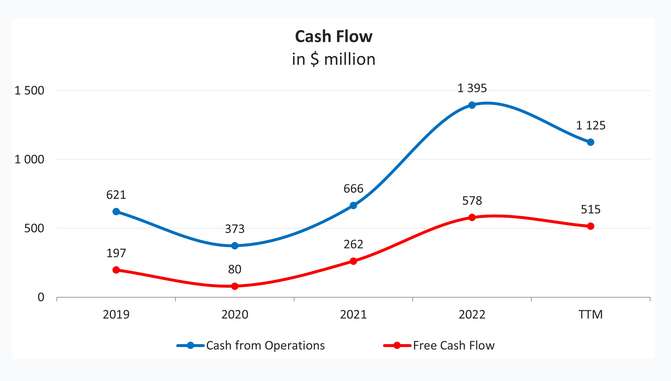

Negli ultimi anni, Vermilion Energy ha generato flussi di cassa positivamente stabili, anche durante la crisi del 2020. Il flusso di cassa operativo TTM è diminuito del 19,4%, passando da 1.395 milioni di dollari nell’esercizio fiscale 2022 a 1.125 milioni di dollari a causa di un reddito netto più basso e di adeguamenti relativi a voci non monetarie. La dinamica del flusso di cassa libero è stata più positiva, con una diminuzione delle spese di capitale del 42%, raggiungendo i 515 milioni di dollari (in calo dell’11,0%).

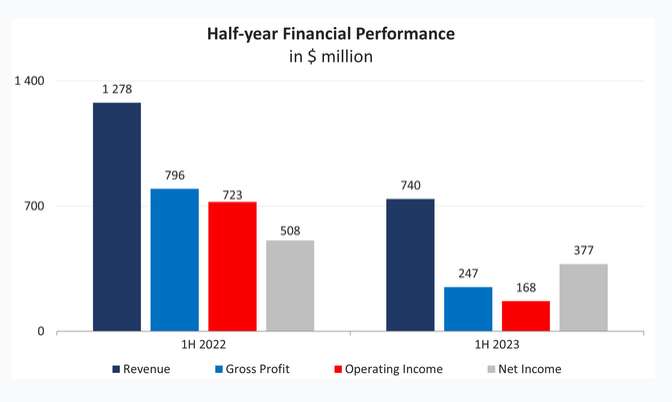

Le prestazioni finanziarie di Vermilion Energy nel primo semestre del 2023 sono le seguenti:

- Il fatturato è diminuito da 1.278 milioni di dollari a 740 milioni di dollari anno su anno.

- Il margine lordo è sceso a 247 milioni di dollari.

- Il reddito operativo è sceso anche da 726 milioni di dollari nel primo semestre del 2022 a 168 milioni di dollari nel primo semestre del 2023.

- Il reddito netto è diminuito da 508 milioni di dollari a 377 milioni di dollari.

Nel complesso, Vermilion Energy, come altre aziende produttrici di gas naturale, ha registrato una performance inferiore nel primo semestre del 2023 rispetto al primo semestre del 2022 a causa del ritorno dei prezzi del gas naturale ai loro livelli medi e della continua pressione inflazionistica.

Vermilion Energy mantiene un solido stato patrimoniale:

- Il rapporto di leva, definito come il rapporto tra il debito totale e gli attivi, si attesta al 13%, che è più vicino al limite inferiore della media del settore del 10%-29%.

- Al 30 giugno 2023, il debito totale ammonta a 721,3 milioni di dollari, in calo dai 1.227 milioni di dollari di giugno 2022. Tuttavia, la posizione di cassa attuale è piuttosto modesta, con disponibilità di cassa e investimenti a breve termine dichiarati pari a 38,3 milioni di dollari, al 30 giugno 2023. Ciò comporta un debito netto di 683,0 milioni di dollari.

- Negli ultimi 12 mesi, Vermilion Energy ha guadagnato 392,7 milioni di dollari di EBITDA. Di conseguenza, il rapporto debito netto/EBITDA è pari a 1,74x, che è relativamente alto. Tuttavia, la posizione finanziaria dell’azienda è stabile, dato che il debito è rappresentato solo da note senior non garantite che devono essere rimborsate nel 2025 (43,3% del debito totale) e nel 2030 (56,7%). Inoltre, la dirigenza ha recentemente ribadito il suo impegno a ridurre il peso del debito.

- Gli affari di Vermilion Energy sono influenzati dai prezzi ciclici delle materie prime, quindi anche i suoi flussi di cassa fluttuano a seconda del contesto macroeconomico. Nel primo semestre del 2023, ha guadagnato 416,8 milioni di dollari di flusso di cassa operativo, in calo del 39,1% anno su anno.

Valutazione delle azioni

In base a multipli chiave, Vermilion Energy si scambia ampiamente in linea con i suoi concorrenti del settore: EV/Fatturato – 1,57x, EV/EBITDA – 2,46x, P/FFO – 2,28x, P/E – 3,01x. Lo sconto può essere in parte spiegato dalla stagnazione delle metriche operative, inclusa la base delle risorse e la produzione. Tuttavia, l’azienda ha prospettive di miglioramento delle prestazioni operative nei prossimi anni, mantenendo un solido stato patrimoniale e dimostrando una redditività solida. Di conseguenza, l’azione offre il miglior rendimento per unità di rischio assunto.

Il target price minimo fissato da TD Securities è di $14,0 per azione, mentre Stifel Canada valuta Vermilion Energy a $20,7 per azione. Secondo il consenso di Wall Street, il valore di mercato equo dell’azione si attesta a $20,1, implicando un potenziale di rialzo del 39,6%.

OTTIENI ORA 30 GIORNI DI TRADNG GRATIS CON FREEDOM24 – CLICCA QUI

Rischi chiave

- Le prestazioni di Vermilion Energy sono strettamente correlate ai prezzi degli idrocarburi e alle condizioni meteorologiche. Una diminuzione dei prezzi delle materie prime, causata da vari fattori (ad esempio, la crescita economica più lenta, l’incremento dell’offerta o la riduzione delle tensioni geopolitiche in Europa), comporterà una diminuzione dei risultati finanziari dell’azienda.

- C’è il rischio che l’azienda non sia in grado di sostituire le attuali riserve di petrolio e gas con attività di esplorazione, il che comporterebbe una graduale diminuzione della base delle risorse e, a lungo termine, delle prestazioni finanziarie.

- Vermilion Energy è esposta a tassazioni e royalty maggiorate a causa delle imposte straordinarie sui profitti. L’UE ha introdotto imposte straordinarie sulle compagnie petrolifere e del gas a un tasso minimo del 33% per il 2022 e/o il 2023. C’è incertezza su se queste imposte straordinarie continueranno oltre il 2023.

- Le variazioni dei tassi di cambio influiscono sul fatturato equivalente in dollari canadesi e quindi sui costi di Vermilion Energy. La maggior parte dei ricavi dell’azienda derivanti dal petrolio greggio e dal gas condensato sono denominati in dollari statunitensi, quindi il rafforzamento del dollaro canadese rispetto al dollaro statunitense riduce i ricavi denominati in dollari canadesi dell’azienda.

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.