STMicroelectronics N.V. (STM) è un produttore europeo di chip che progetta e produce una vasta gamma di dispositivi semiconduttori. Si rivolge a diversi mercati finali, tra cui l’automotive, l’industriale, l’elettronica personale e le apparecchiature di comunicazione, i computer e i dispositivi periferici e offre prodotti come componenti discreti e standard, circuiti integrati specifici dell’applicazione, dispositivi completamente personalizzati e semipersonalizzati e prodotti standard specifici dell’applicazione per applicazioni analogiche, digitali e miste, ecc. STMicroelectronics è stata costituita nel 1987, ha sede a Ginevra, in Svizzera, ed è quotata su diverse borse, tra cui Euronext Parigi, NYSE e Borsa Italiana.

Qual è l’idea?

- L’industria dei semiconduttori assume un ruolo cruciale nell’economia globale, agendo come catalizzatore per il progresso tecnologico e l’espansione economica. La ricerca di sovranità tecnologica e trasformazione digitale incoraggerà i governi nazionali, compresi quelli europei, a stanziare più fondi per i produttori di chip.

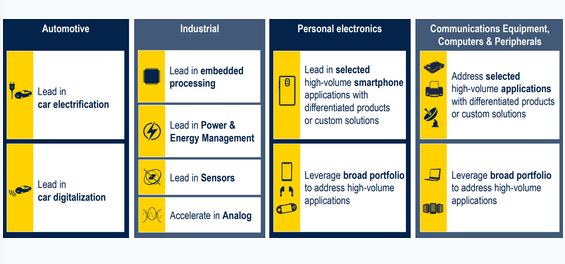

- STMicroelectronics ha un ampio portafoglio di prodotti che si rivolgono ai quattro mercati finali: automotive, industriale, elettronica personale e apparecchiature di comunicazione, computer e periferiche.

- La direzione attua un vasto programma di investimenti che si concentra su aree di applicazione destinate a registrare solidi tassi di crescita trainati da tendenze ampie a lungo termine nei sistemi elettronici: Smart Mobility, Power & Energy e IoT & Connectivity.

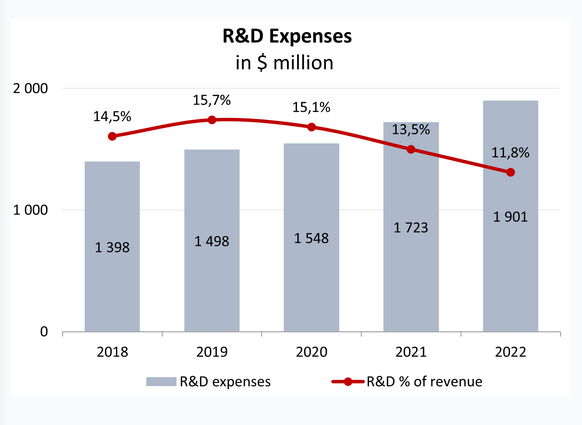

- Impegnata in un’industria altamente competitiva, STMicroelectronics mantiene alti i suoi investimenti annuali in R&S, il che le consente di registrare nuovi brevetti e creare vantaggi competitivi aggiuntivi rispetto ai suoi concorrenti.

- STMicroelectronics potrebbe affrontare alcune sfide nei prossimi mesi a causa di tendenze controverse nei suoi mercati principali, ma le prospettive a lungo termine sono più promettenti.

OTTIENI L’ACCESSO AD ANALISI PLURIPREMIATE – GRATIS SU FREEDOM24 >>

Perché ci piace STMicroelectronics NV?

Motivo 1. Ruolo critico dei semiconduttori nelle economie globali e nazionali

STMicroelectronics N.V. (STM) è un’azienda europea di semiconduttori integrata che progetta e produce una vasta gamma di prodotti, tra cui componenti discreti e standard, circuiti integrati specifici dell’applicazione (ASIC), dispositivi completamente personalizzati e semipersonalizzati e prodotti standard specifici dell’applicazione (ASSP) per applicazioni analogiche, digitali e miste. Inoltre, l’azienda partecipa alla catena del valore dei prodotti per smart card, che include la produzione e la vendita sia di chip in silicio che di smart card.

Il portafoglio di prodotti di STMicroelectronics si rivolge a quattro mercati finali: automotive, industriale, elettronica personale e apparecchiature di comunicazione, computer e periferiche. L’azienda si concentra sui mercati dell’automotive e dell’industriale, con una vasta base di clienti e un ampio portafoglio di prodotti, mentre nell’elettronica personale e nelle apparecchiature di comunicazione, nei computer e nelle periferiche ha un approccio selettivo. Tra i suoi principali clienti figurano Apple, Bosch, Continental, HP, Huawei, Mobileye, Samsung, SpaceX, Tesla e Vitesco. Nel 2022, il suo cliente più grande, Apple, ha rappresentato il 16,8% del suo fatturato totale.

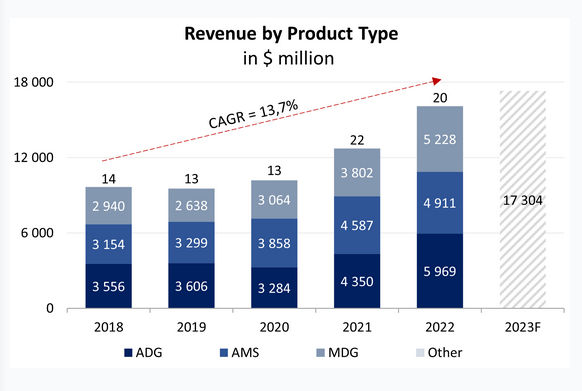

Sulla base del suo portafoglio di prodotti, l’azienda è divisa in tre segmenti riportabili:

- Gruppo Automotive e Discrete (ADG) — offre circuiti integrati dedicati all’automotive, nonché prodotti transistori discreti e di potenza. Questo segmento genera la parte più ampia del fatturato dell’azienda (37,0% del fatturato netto totale nel 2022). •

- Gruppo Analogico, MEMS e Sensori (AMS) — fornisce soluzioni analogiche, smart power, sensori MEMS e attuatori e soluzioni di sensing ottico. Il segmento AMS ha fornito il 30,5% del fatturato totale dell’azienda nel 2022.

- Gruppo Microcontrollori e Circuiti Integrati Digitali (MDG) — offre microcontrollori e microprocessori generici, prodotti di sicurezza connessi (ad esempio elementi embedded sicuri e lettori NFC), memorie (ad esempio EEPROM seriali e a pagina), nonché prodotti RF e di comunicazione. Questo segmento è in crescita più rapida, con un tasso di crescita annuo composto (CAGR) del 15,5% nel periodo 2018-2022 e ora fornisce circa il 32,4% del fatturato annuale dell’azienda.

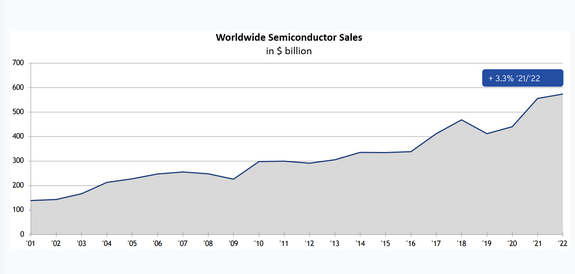

L’industria dei semiconduttori è un settore chiave di crescita nell’economia globale. Le vendite mondiali di semiconduttori sono passate da 139,0 miliardi di dollari nel 2001 a 574,0 miliardi di dollari nel 2022, con un CAGR del 6,67%. Nell’autunno del 2022, le previsioni della World Semiconductor Trade Statistics (WSTS) indicavano che le vendite mondiali dell’industria dei semiconduttori sarebbero diminuite a 556 miliardi di dollari nel 2023 per poi aumentare a 602 miliardi di dollari nel 2024. Tuttavia, successivamente, le previsioni della WSTS sono state riviste al ribasso a causa dell’aumento dell’inflazione e della debolezza della domanda nei mercati finali, in particolare quelli che dipendono dalla spesa dei consumatori. Sebbene due categorie principali, discrete e optoelettroniche, siano previste in crescita su base annua rispettivamente del 5,6% e del 4,6% nel 2023, è previsto che altre categorie diminuiscano. Di conseguenza, a maggio 2023, la WSTS ha modificato le sue previsioni, con il mercato globale dei semiconduttori previsto per raggiungere 515 miliardi di dollari nel 2023, in calo del 10,3% rispetto all’anno precedente.

Guardando al 2024, ci si aspetta che il mercato globale dei semiconduttori subisca una robusta ripresa e aumenti del 11,8% a 576 miliardi di dollari. Questa espansione sarà principalmente trainata dal segmento della memoria, che è previsto recuperare a 120 miliardi di dollari nel 2024, segnando un aumento di oltre il 40% rispetto al 2023. Quasi tutte le altre categorie chiave, tra cui discrete, sensori, analogici, logici e micro, sono proiettate in crescita su base annua a una cifra.

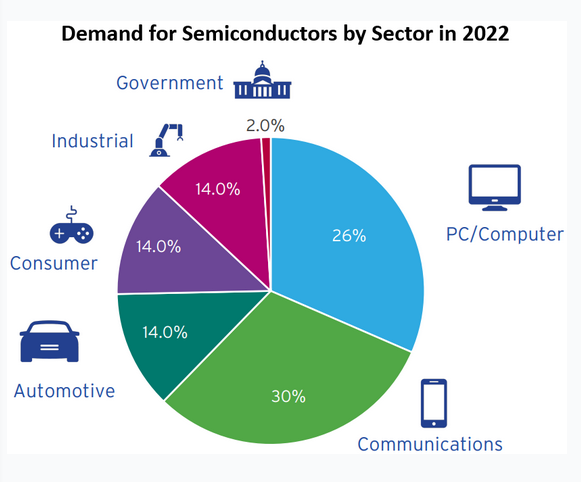

La stragrande maggioranza della domanda di semiconduttori è guidata dai prodotti alla fine acquistati dai consumatori, come laptop e smartphone, che rappresentano circa il 56% della domanda globale di semiconduttori. Un ulteriore 28% della domanda globale di semiconduttori è rappresentato dall’automotive e da altre industrie.

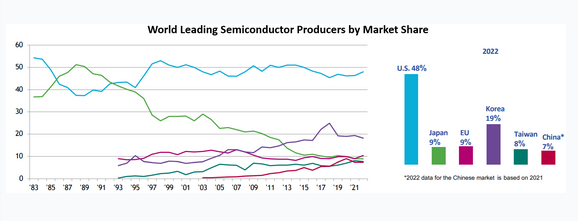

Per quanto riguarda le tendenze geografiche, l’industria dei semiconduttori degli Stati Uniti ha quasi la metà della quota di mercato globale (sulla base dell’origine delle aziende, non delle effettive sedi di produzione). Le aziende di semiconduttori degli Stati Uniti mantengono il loro vantaggio competitivo nei microprocessori e in altri dispositivi di ultima generazione, nonché continuano a guidare in una serie di altre aree di prodotto. Nel 2022, i produttori di semiconduttori con sede negli Stati Uniti e con impianti di produzione in tutto il mondo detenevano una quota del 48% del mercato totale dei semiconduttori. Gli Stati Uniti sono seguiti da Corea del Sud, Giappone e UE, che occupano rispettivamente il 19%, il 9% e il 9% del mercato totale.

Tuttavia, poiché la produzione di apparecchiature elettroniche si è spostata in Asia-Pacifico, la regione ha superato tutti gli altri mercati regionali in termini di vendite di semiconduttori nel 2001. È cresciuta in dimensioni da 39,8 miliardi di dollari a oltre 330,94 miliardi di dollari nel 2022 (le cifre riflettono le vendite di semiconduttori solo ai produttori di apparecchiature elettroniche). Di gran lunga, il mercato nazionale più grande nella regione dell’Asia-Pacifico è la Cina, che rappresenta il 55% del mercato dell’Asia-Pacifico e il 31% del mercato globale totale. I mercati europei e giapponesi sono gli unici mercati previsti in crescita nel 2023, con incrementi rispettivamente del 6,3% e dell’1,2%. Le altre regioni sono previste in calo: le Americhe dovrebbero diminuire del 9,1% e la regione dell’Asia-Pacifico del 15,1%. Nel 2024, tutte le regioni dovrebbero vedere una crescita sostenuta, con tassi di crescita su base annua a due cifre.

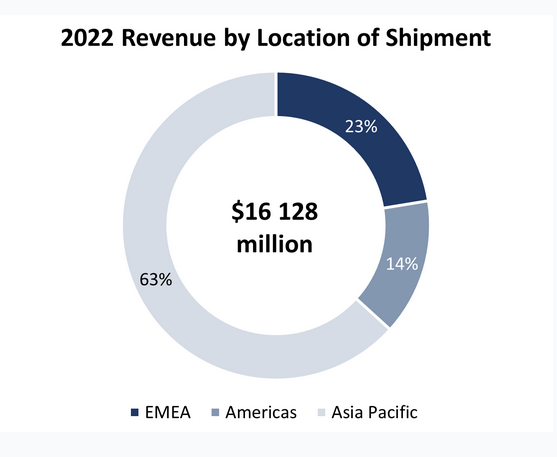

L’Asia-Pacifico è anche il mercato più grande di STMicroelectronics, che ha rappresentato 10.199 milioni di dollari, ovvero il 63,2% del suo fatturato totale (per località di spedizione) nel 2022. In Europa, Medio Oriente e Africa (EMEA), l’azienda ha generato 3.619 milioni di dollari di fatturato (22,4%). Nonostante l’Asia-Pacifico sia il mercato più grande, la crescita del segmento si è rallentata e ha registrato risultati peggiori rispetto alle regioni EMEA e Americhe. Nel 2022, il fatturato generato in Asia-Pacifico è aumentato del 17,5% rispetto al 2021 (rispetto al 22,5% nel 2021 su base annua), mentre il fatturato dell’EMEA è cresciuto del 41,6% (rispetto al 30,0% nel 2021 su base annua) e il fatturato degli Stati Uniti è aumentato del 51,4% (rispetto al 30,9% nel 2021 su base annua), principalmente trainato dalle vendite più elevate nei segmenti MDG e ADG.

L’industria dei semiconduttori svolge un ruolo cruciale nell’economia globale, agendo come catalizzatore per il progresso tecnologico e l’espansione economica. I semiconduttori hanno guidato progressi nelle comunicazioni, nell’informatica, nell’assistenza sanitaria, nei sistemi militari, nei trasporti, nell’energia pulita, nell’intelligenza artificiale (IA), nell’Internet delle cose (IoT) e innumerevoli altre applicazioni. Pertanto, nonostante le sfide attuali nell’industria, è destinata a crescere in modo significativo nel lungo termine. Ad esempio, Precedence Research prevede che il mercato globale dei semiconduttori raggiungerà circa 1.883 miliardi di dollari entro il 2032 (un CAGR del 12,3% nel periodo 2023-2032). Fortune Business Insights ha proiezioni simili, con il mercato che dovrebbe crescere fino a 1.380 miliardi di dollari entro il 2029 (CAGR del 12,2% nel periodo 2022- 2029).

SCOPRI ALTRE IDEE DI INVESTIMENTO SU FREEDOM24.COM – CLICCA QUI>>>

Idee di investimento è una sezione in collaborazione con Freedom24.com – Il centro analitico di Freedom Finance Analytical Center è stato nominato Best of 2020 da Global Banking & Finance Review.

Motivo 2. Forte sostegno dell’UE all’industria nazionale dei semiconduttori

Riconoscendo l’importanza del settore dei semiconduttori per la crescita economica, l’avanzamento tecnologico e la sicurezza nazionale, molti paesi hanno sviluppato numerose politiche e iniziative legislative per stimolare gli investimenti nello sviluppo delle loro industrie dei semiconduttori. Nell’UE, ci sono diverse iniziative in corso nel settore dei semiconduttori:

- L’Alleanza su Processori e Tecnologie per Semiconduttori.

- Programmi e azioni nella ricerca e nello sviluppo, come le Joint Undertakings, Horizon Europe e il programma Digital Europe.

- L’Importante Progetto di Interesse Comune Europeo (IPCEI) su microelettronica e tecnologie delle comunicazioni.

- Sostegno attraverso finanziamenti RFF: la Commissione europea ha approvato la costruzione di uno stabilimento per semiconduttori del valore di €292,5 milioni a Catania, in Sicilia.

- Programmi nazionali o regionali mirati a promuovere la ricerca e lo sviluppo nell’industria elettronica coinvolgendo numerose aziende e laboratori.

Il più recente European Chips Act, entrato in vigore il 21 settembre 2023, fornirà finanziamenti pubblici ai produttori europei di semiconduttori ed è finalizzato a rafforzare l’ecosistema europeo dei semiconduttori, garantire la resilienza delle catene di approvvigionamento e raddoppiare la quota di mercato globale dell’Europa nei semiconduttori al 20%.

Poiché STMicroelectronics è un’azienda europea, riceve regolarmente finanziamenti pubblici. Fondamentalmente, STMicroelectronics N.V. è incorporata nei Paesi Bassi, con la sede legale e l’ufficio principale situati ad Amsterdam. Tuttavia, la sede dell’azienda e gli uffici operativi sono gestiti attraverso la sua controllata interamente di proprietà, STMicroelectronics International N.V., e si trovano in Svizzera. Per quanto riguarda le quotazioni in borsa, l’azienda ha completato l’offerta pubblica iniziale (IPO) delle sue azioni nel dicembre 1994 con quotazioni simultanee alla Bourse de Paris (Euronext Paris) e al New York Stock Exchange (NYSE). Nel 1998, l’azienda ha quotato le sue azioni anche presso la Borsa Italiana S.p.A.

STMicroelectronics riceve finanziamenti pubblici principalmente da enti pubblici francesi, italiani e dell’UE. I programmi di finanziamento dell’azienda sono classificati in tre categorie generali: Ricerca, Sviluppo e Innovazione (RDI), Primo Sviluppo Industriale (FID) e linee pilota. I programmi paneuropei coprono un periodo di diversi anni, mentre i programmi nazionali o regionali in Francia e Italia sono in gran parte soggetti a stanziamenti annuali. STMicroelectronics beneficia anche di crediti d’imposta per le attività di ricerca e sviluppo in diversi paesi.

Negli ultimi anni, l’azienda ha ricevuto i seguenti finanziamenti:

- In qualità di beneficiario dell’IPCEI sulla Microelettronica, ha ricevuto circa €340 milioni per il periodo 2016-2022 in Francia (Nano2022), legato a obiettivi tecnici e risultati associati, e circa €720 milioni per il periodo 2018-2024 in Italia.

- Nel dicembre 2021, STMicroelectronics ha presentato un nuovo programma IPCEI, denominato IPCEI sulla Microelettronica e Tecnologie delle Comunicazioni (IPCEI ME/CT). Nel 2022 ha ricevuto €101,5 milioni di sovvenzioni legate alla sua partecipazione all’IPCEI in Italia e €72,3 milioni legati alla sua partecipazione all’IPCEI, KDT e ad altri programmi nazionali ed europei in Francia.

- Nel ottobre 2022, la Commissione europea ha approvato, in base alle norme dell’UE sugli aiuti di Stato, un sostegno fino a €292,5 milioni attraverso il Piano italiano di Ripresa e Resilienza per la costruzione di una nuova struttura di produzione di substrati di carburo di silicio integrato a Catania, Italia.

- Il 2 marzo 2022, STMicroelectronics ha annunciato che la Banca europea per gli investimenti avrebbe fornito all’azienda un prestito di €600 milioni per sostenere i suoi progetti di ricerca e sviluppo e pre-industrializzazione in Europa.

Dato il significato e l’importanza strategica dell’industria dei semiconduttori per la sovranità tecnologica, la competitività e la trasformazione digitale, ci si aspetta che l’UE continuerà a implementare iniziative di sostegno all’industria con finanziamenti pubblici e a concedere altri incentivi che saranno vantaggiosi per STMicroelectronics.

Motivo 3. Continua espansione attraverso nuovi investimenti e innovazione

STMicroelectronics possiede sia strutture di produzione front-end (fabbriche) che strutture di produzione back-end (assemblaggio, confezionamento e impianti di test finali). Al 31 dicembre 2022, le sue strutture front-end avevano una capacità massima totale di circa 140.000 avvii di wafer a settimana (560.000 WPM e 7.280.000 WPA) in equivalente a 200mm. Secondo SEMI, la capacità delle fabbriche di wafer da 200mm a livello mondiale ammontava a circa 6,7 milioni di WPM nel 2022, e di conseguenza ciò si traduce in una quota dell’8,4% di STMicroelectronics nella produzione globale di avvii di wafer.

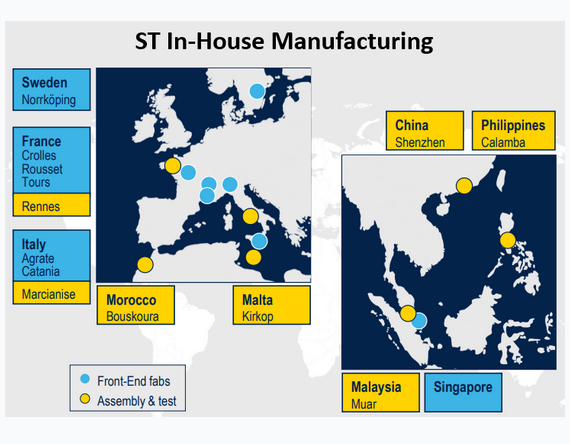

Attualmente l’azienda gestisce 14 siti di produzione in tutto il mondo:

Sette strutture front-end: tre in Francia, due in Italia, una a Singapore e una in Svezia. Sette strutture back-end: una in Francia, una in Italia, una in Cina, una in Marocco, una nelle Filippine, una a Malta e una in Malaysia.

La dirigenza intende modulare le spese di capitale dell’azienda in base all’evoluzione del mercato dei semiconduttori, implicando che si concentrerà su aree di applicazione destinate a registrare solide crescite, trainate da ampi e duraturi trend nei sistemi elettronici: Smart Mobility, Power & Energy e IoT & Connectivity. Questi trend richiedono abilitatori come sistemi autonomi, robotica, macchine connesse in modo sicuro, dispositivi personali, digitalizzazione ed elettrificazione di automobili e infrastrutture, apparecchiature e reti di comunicazione avanzate. Di conseguenza, l’azienda pianifica di espandere la sua capacità di produzione in queste aree, il che richiederà ingenti fondi.

Nel 2022, STMicroelectronics ha aumentato i suoi investimenti in capitale del 87,6% anno su anno, raggiungendo i 3.611 milioni di dollari. Questi investimenti comprendono:

- Investimenti in fabbriche di wafer avanzate, come la fabbrica di 300mm a Crolles, in Francia, e la nuova fabbrica di 300mm ad Agrate, in Italia. Il 4 agosto 2022, l’azienda ha firmato un Accordo Commerciale e di Cooperazione con GlobalFoundries per creare una nuova struttura di produzione di semiconduttori da 300mm operata congiuntamente accanto alla sua struttura di 300mm esistente a Crolles, in Francia. Questa struttura è prevista raggiungere la piena capacità entro il 2026, con una produzione di fino a 620.000 wafer da 300mm all’apice.

- Attività sul carburo di silicio (SiC), principalmente a Singapore e Catania, in Italia. Il 5 ottobre 2022, STMicroelectronics ha annunciato un piano per costruire una struttura integrata di produzione di substrati di SiC in Italia. Questa struttura, costruita presso il sito di Catania dell’azienda accanto alla struttura esistente di produzione di dispositivi SiC, sarà la prima del genere in Europa per la produzione di substrati epitassiali di SiC da 150mm. La produzione è prevista per l’avvio nel 2023.

Nel 2023, la dirigenza dell’azienda prevede di investire circa 4,0 miliardi di dollari (+10,8% anno su anno) per sostenere l’espansione della capacità:

- Investimenti in capitale per le strutture front-end:

- L’avvio di una nuova fabbrica di wafer da 300mm ad Agrate, in Italia, per supportare tecnologie miste di segnali con tecnologie di alimentazione intelligenti di fase e memoria non volatile incorporata da aggiungere in un secondo momento.

- Espansione della capacità di produzione di wafer da 300mm a Crolles, in Francia.

- Alcuni selezionati progetti di crescita della capacità presso alcune delle fabbriche da 200mm più avanzate di STMicroelectronics, inclusa la fabbrica da 200mm analogica a Singapore.

- Aumento della capacità di produzione di prodotti in carburo di silicio presso le fabbriche di Catania e Singapore.

- L’avvio di una nuova struttura integrata per la produzione di substrati epitassiali di carburo di silicio da 150mm, con ulteriore espansione a 200mm.

- Investimenti in capitale per le strutture di produzione back-end:

- La nuova generazione di Moduli di Potenza Intelligenti per applicazioni automobilistiche e industriali.

- Investimenti specifici in processi di assemblaggio innovativi e operazioni di test.

Il resto degli investimenti verrà utilizzato per migliorare la manutenzione complessiva ed l’efficienza delle operazioni di produzione e dell’infrastruttura aziendale, nonché per la R&S, ecc. STMicroelectronics ha sempre mantenuto un forte impegno nell’innovazione e nello sviluppo di nuovi prodotti, pertanto le spese di R&S dell’azienda sono cresciute annualmente e ammontavano a 1.901 milioni di dollari nel 2022, implicando un tasso di crescita annuo composto del 8% nel periodo 2018-2022. Nel 2022, le spese di R&S rappresentavano circa l’11,8% del totale del fatturato, al di sotto della media del 2018-2021 del 14,7%, ma comunque un valore assoluto record. Inoltre, circa il 17,6% dei dipendenti dell’azienda lavora nei dipartimenti di R&S impegnati nella progettazione di nuovi prodotti e tecnologie.

A causa del suo impegno nell’innovazione, STMicroelectronics possiede attualmente circa 19.500 brevetti e domande di brevetto in sospeso, corrispondenti a circa 9.300 famiglie di brevetti (ogni famiglia di brevetti contiene tutti i brevetti derivanti dalla stessa invenzione), inclusi 597 nuovi depositi di brevetti nel 2022. Di conseguenza, gli investimenti possono tradursi in vantaggi competitivi e aiutare l’azienda a superare i suoi concorrenti.

CLICCA QUI PER OTTENERE 30 GIORNI DI TRADNG GRATIS CON FREEDOM24

Motivo 4. Solida performance finanziaria nonostante le avversità del settore

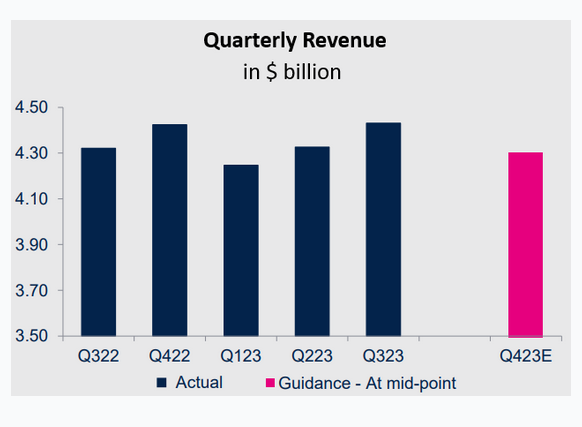

STMicroelectronics ha registrato risultati finanziari solidi per il terzo trimestre del 2023. In particolare, il fatturato netto del terzo trimestre è risultato superiore alla guida di medio intervallo della direzione ed è aumentato del 2,5% su base annua, raggiungendo i 4,43 miliardi di dollari, superando la media di 4,38 miliardi di dollari prevista dagli analisti in un sondaggio Refinitiv. Il margine lordo del terzo trimestre del 47,6% è stato superiore di 10 punti base rispetto alla guida. L’azienda ha inoltre riportato un utile rettificato di 1,16 dollari per azione (EPS) nel terzo trimestre, superando le aspettative medie degli 11 analisti a 1,09 dollari per azione. Inoltre, le scorte sono state pari a 2,87 miliardi di dollari alla fine del terzo trimestre del 2023, rispetto ai 3,04 miliardi di dollari del secondo trimestre del 2023. Il giro d’affari delle scorte è diminuito a 114 giorni nel terzo trimestre del 2023 (rispetto ai 126 giorni del secondo trimestre del 2023) e si prevede una ulteriore diminuzione a 100-110 giorni, che si avvicina ai livelli normali, nel quarto trimestre del 2023.

Le prestazioni del fatturato sono state principalmente dovute alla crescita continua nel settore automobilistico, parzialmente compensata da entrate inferiori nell’elettronica personale. Nei segmenti di prodotto, sono stati registrati risultati migliori nei segmenti ADG e MDG, mentre il fatturato dal segmento AMS è diminuito.

Tuttavia, le case automobilistiche si attendono un rallentamento nella domanda di veicoli elettrici (EV) nei prossimi mesi, il che ha spinto STMicroelectronics a fissare obiettivi per il quarto trimestre del 2023 inferiori alle aspettative, con un fatturato netto di 4,30 miliardi di dollari (una diminuzione di circa il 3% su base annua) e un margine lordo del 46%, inferiore alle previsioni di Citi di 4,47 miliardi di dollari e 46,9%. Il punto medio delle previsioni del quarto trimestre si traduce in un fatturato annuo del 2023 di circa 17,3 miliardi di dollari, che rappresenta una crescita del 7,3% su base annua e un margine lordo di circa il 48,1%. Tuttavia, il fatturato di 17,3 miliardi di dollari è in linea con l’intervallo indicato dalla direzione alla fine di luglio. In una prospettiva a più lungo termine, la direzione sembra essere ottimista sulla domanda automobilistica per il 2024, con l’aspettativa che il settore crescerà in tutti i trimestri del prossimo anno.

Inoltre, STMicroelectronics potrebbe ricevere ulteriore supporto dal mercato dei computer personali, che ha appena mostrato i primi segni di ripresa dopo un lungo periodo di calo. Inoltre, nonostante alcune preoccupazioni condivise da GM, Ford e Tesla riguardo alla futura domanda di veicoli elettrici, le vendite di auto in Cina a settembre hanno raggiunto i 2,04 milioni, il livello mensile più alto nel 2023 e un aumento del 4,7% su base annua.

Pertanto, STMicroelectronics sembra essere un produttore di semiconduttori nei suoi segmenti, il cui focus sui principali driver a lungo termine (Smart Mobility, Power & Energy, IoT) e l’impegno per l’innovazione costante combinati con una posizione finanziaria robusta rafforzeranno probabilmente i vantaggi competitivi dell’azienda e aumenteranno i rendimenti per i suoi azionisti.

Performance finanziaria

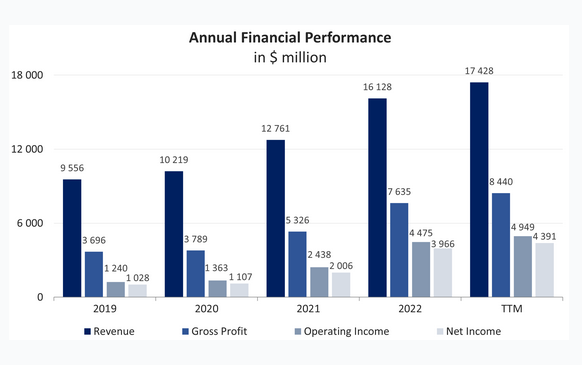

I risultati finanziari degli ultimi 12 mesi di STMicroelectronics possono essere riassunti nei seguenti termini:

- Il fatturato è aumentato a 17.428 milioni di dollari, in crescita dell’8,1% rispetto al 2022.

- Il margine lordo è aumentato del 10,5%, passando da 7.635 milioni di dollari nel 2022 a 8.440 milioni di dollari negli ultimi 12 mesi, con un margine lordo che è salito dal 47,3% al 48,4%.

- L’utile operativo è aumentato del 10,6% e ammonta a 4.949 milioni di dollari. Il margine operativo è migliorato dal 27,7% al 28,4%.

- L’utile netto è aumentato del 10,7%, passando da 3.966 milioni di dollari nel 2022 a 4.391 milioni di dollari negli ultimi 12 mesi. Il margine netto è aumentato leggermente dal 24,6% al 25,2%.

Il miglioramento complessivo dei risultati finanziari nell’ultimo anno è stato principalmente determinato dai prezzi favorevoli, dal miglioramento del mix di prodotti e dagli effetti positivi dei cambi, al netto dell’edging, parzialmente compensati dall’inflazione dei costi di produzione.

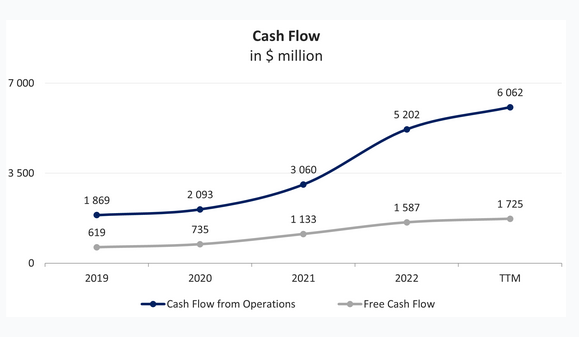

STMicroelectronics dimostra notevoli miglioramenti nel flusso di cassa: il flusso di cassa operativo (FFO) degli ultimi 12 mesi è ammontato a 6.062 milioni di dollari, in aumento del 16,5% rispetto al 2022 e del 3,24 volte rispetto al 2019. Il flusso di cassa libero (FCF) degli ultimi 12 mesi è aumentato dell’8,7%. Il tasso di crescita del FCF è inferiore al tasso di crescita del FFO a causa del programma di investimenti intensivi.

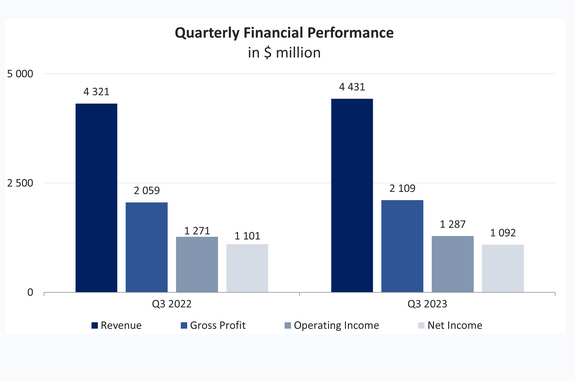

La performance finanziaria dell’azienda per il terzo trimestre del 2023 è la seguente:

- Il fatturato è aumentato da 4.321 milioni a 4.431 milioni su base annua.

- Il margine lordo è aumentato del 2,4% a 2.109 milioni di dollari.

- L’utile operativo è aumentato da 1.271 milioni di dollari nel terzo trimestre del 2022 a 1.287 milioni di dollari nel terzo trimestre del 2023.

- L’utile netto è leggermente diminuito dello 0,8% a 1.092 milioni di dollari nel terzo trimestre del 2023 a causa di spese non ricorrenti.

STMicroelectronics mantiene un bilancio solido:

- Il rapporto di leva, definito come il rapporto tra il debito totale e l’attivo, si attesta all’11%, che sembra inferiore alla media del settore del 14%-35%.

- Al 30 settembre 2023, il debito totale ammontava a 2.591 milioni di dollari, in calo rispetto ai 2.717 milioni di dollari al 31 dicembre 2022. Con disponibilità di cassa e investimenti a breve termine segnalati per 5.054 milioni di dollari, ciò si traduce in un debito netto negativo di 2.463 milioni di dollari.

- Al 31 dicembre 2022, il debito totale di STMicroelectronics ammontava a 2.717 milioni di dollari, dei quali solo il 12,7% doveva essere pagato nel 2023-2024, mentre il restante 87,3% doveva essere pagato nel 2025 e oltre.

- Le spese per interessi dell’azienda sono insignificanti e ammontano a soli 5,0 milioni di dollari negli ultimi 12 mesi, in calo del 61,5% rispetto al 2022 (13,0 milioni di dollari). Nel terzo trimestre del 2023, STMicroelectronics ha persino segnalato un reddito netto da interessi di 44 milioni di dollari.

Pertanto, l’azienda mantiene la sua stabilità finanziaria, pur essendo in grado di finanziare il suo programma di investimenti intensivi.

Valutazione delle azioni

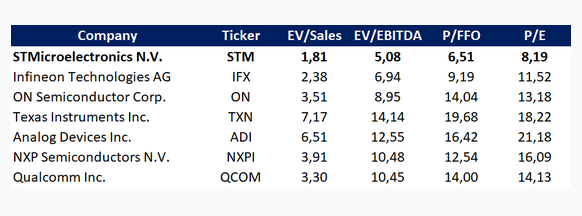

STMicroelectronics negozia a valutazioni inferiori rispetto alla media dei suoi concorrenti nel settore dei semiconduttori: EV/Vendite – 1,81x, EV/EBITDA – 5,08x, P/FFO – 6,51x e P/E – 8,19x. Tuttavia, la direzione dell’azienda riesce con successo a navigare tra le avversità macroeconomiche, consentendo di attuare un programma di investimenti intensivi focalizzato su settori promettenti e sull’innovazione, il che potrebbe comportare significativi benefici per gli azionisti in futuro. Pertanto, le azioni offrono il miglior rendimento per unità di rischio assunto.

Il prezzo minimo fissato da TD Cowen è di 50,0 dollari per azione, mentre Societe Generale valuta STMicroelectronics a 74,0 dollari per azione. Secondo il consenso di Wall Street, il valore di mercato equo delle azioni si attesta a 52,5 dollari, con un potenziale rialzo del 36,4%.

OTTIENI 30 GIORNI DI TRADING GRATUITO – CLICCA QUI >>

Rischi chiave

- L’industria dei semiconduttori è ciclica e altamente competitiva. È stata soggetta a significativi cali di attività di tanto in tanto, a causa delle condizioni economiche globali e di fattori specifici del settore, come l’eccesso di capacità integrato, le fluttuazioni nell’offerta di prodotti, l’obsolescenza dei prodotti e i cambiamenti nelle preferenze dei clienti finali.

- La recente pressione inflazionistica potrebbe comportare costi operativi più elevati. Dato il livello di concorrenza nei mercati in cui opera STMicroelectronics, potrebbe non essere in grado di aumentare i prezzi corrispondentemente per preservare la redditività.

- STMicroelectronics controlla una parte significativa delle sue capacità produttive. Di conseguenza, potrebbe essere necessario un significativo dispendio di capitale per mantenere o aggiornare le sue strutture, quindi l’attuazione di importanti iniziative strategiche in futuro richiederà significative spese di capitale, che peseranno sul FCF dell’azienda.

- Le fluttuazioni dei tassi di cambio influenzano i risultati dell’azienda, poiché gran parte del suo fatturato è in dollari statunitensi, mentre le spese sono sostenute in altre valute (principalmente in euro, ma anche in altre valute).

- STMicroelectronics dipende da un numero limitato di fornitori per materiali, attrezzature e tecnologia e, pertanto, potrebbe subire interruzioni nell’approvvigionamento se i fornitori affrontano sfide legate al trasporto, aumentano i prezzi o subiscono cambiamenti avversi significativi nelle loro condizioni finanziarie. Inoltre, poiché le attrezzature e la tecnologia acquistate sono complesse, è difficile sostituire un fornitore con un altro o sostituire una determinata attrezzatura con un’altra.

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

Piattaforme consigliate per investire su azioni

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.