Nomad Foods (NOMD) produce e vende prodotti alimentari surgelati sul mercato europeo. L’azienda offre prodotti ittici e carne, verdure, pasta e prodotti da forno con i marchi Birds Eye, Iglo, Findus, Green Cuisine, Aunt Bessie’s, Goodfella’s, Frikom, Ledo, La Cocinera e Belviva. Nomad Foods è stata fondata nel 2014 ed ha sede a Feltham, nel Regno Unito.

Qual è l’idea?

- Riteniamo che il rischio di una flessione ciclica sia già incorporato nel prezzo attuale, e la recente vendita delle azioni apre una buona opportunità per aprire una posizione rialzista.

- Si prevede che il mercato europeo dei prodotti alimentari surgelati crescerà nei prossimi anni. Crediamo che Nomad Foods sia ben posizionata per guidare la crescita del settore.

- Il portafoglio dell’azienda include molti marchi iconici familiari a diverse generazioni di europei, come Birds Eye, Findus, Iglo, Ledo e Frikom.

- Nomad Foods è il leader assoluto di mercato in 16 paesi europei, e secondo le stime di Nielsen, la quota di mercato dell’azienda è del 18%.

- Nei suoi cinque mercati più grandi, Regno Unito, Italia, Germania, Svezia e Francia, la penetrazione delle marche di Nomad Foods nelle famiglie è di circa il 65%.

- L’acquisizione di Frozen Food Business Group amplia il portafoglio di Nomad Food nell’Europa centrale e orientale, creando una piattaforma per ulteriori espansioni nella regione.

- Nonostante la sua leadership di mercato, la crescita delle entrate e un forte flusso di cassa, Nomad Foods è scambiata a uno sconto rispetto alla media del settore.

- Secondo la stima del consenso di Wall Street, l’azione ha un potenziale di crescita del 50,8%.

MAGGIORI INFORMAZIONI SU FREEDOM24.COM >>

Perché ci piace Nomad Foods Ltd?

Ragione 1. Pessimismo post-Covid

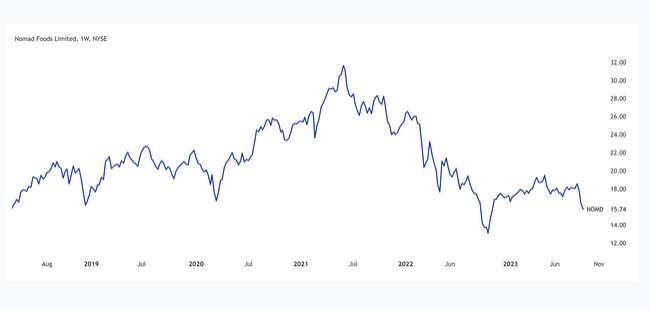

La pandemia di Covid-19 è stata un catalizzatore significativo per la crescita aziendale di Nomad Foods. In mezzo a lockdown massicci, la domanda dei consumatori per i prodotti alimentari, compresi quelli surgelati, è aumentata notevolmente. Nel 2020, il fatturato e l’EBITDA rettificato di Nomad Foods sono cresciuti dell’8%, mentre i margini sono rimasti invariati. Dai minimi di marzo 2020 a maggio 2021, le azioni delle aziende alimentari conservative sono aumentate di più del 90% e sono state scambiate a un impressionante rapporto prezzo/utile annuo di 22x.

Nel contesto dell’alta inflazione e delle politiche monetarie restrittive nel 2022, quasi tutti i principali benchmark delle borse sono scesi di oltre il 20% e hanno superato la soglia di mercato ribassista. Le aziende alimentari, in media, si sono dimostrate più resilienti perché il mercato le ha sempre percepite come difensive. Di conseguenza, ingenti quantità di capitale sono finite in azioni come Mondelez, J.M. Smucker, Hershey e General Mills.

Tuttavia, le performance azionarie di Nomad Foods sono state molto più deboli rispetto a quelle del mercato nel complesso. Il crescente debito causato dalle operazioni di fusione e acquisizione, i problemi di crescita organica e la pressione sui margini hanno fatto sì che il titolo perdesse circa il 60% del suo valore dai massimi del 2021 a ottobre 2022. Il vincitore della pandemia è diventato vittima del sentiment ribassista sul mercato.

Anche se il titolo ha registrato alcuni venti favorevoli nel primo semestre del 2023, la visione prevalente degli investitori a fine estate era che il settore alimentare confezionato fosse nella fase iniziale di una flessione dovuta alla prevista diminuzione dell’elasticità della domanda all’atto del normalizzarsi delle catene di approvvigionamento e al rischio di sconti sui prezzi e, di conseguenza, di pressioni sui margini. Di conseguenza, il titolo di Nomad Foods è sceso di circa il 15% dal 21 agosto.

Riteniamo che il rischio di una flessione ciclica sia già riflesso nel prezzo attuale, e la recente vendita delle azioni offre l’opportunità di formare una posizione rialzista perché:

- A causa dell’effetto base elevato del Covid-19, il fatturato organico dell’azienda (esclusi gli effetti di fusione e acquisizione e le fluttuazioni valutarie) è diminuito del 4,5% e del 3,2% rispettivamente nel primo e nel secondo trimestre del 2022. Tuttavia, già nel terzo trimestre del 2022, la cifra si è stabilizzata e cresciuta del 7,2%, grazie a un aumento dei prezzi a due cifre. Nomad Foods ha chiuso il 2022 con una crescita organica del 1,8%, che, sebbene al di sotto del tasso di inflazione, ha segnalato il successo nella gestione delle sfide post-Covid. Nel periodo di rendicontazione più recente, il fatturato organico è cresciuto del 8,6% anno su anno.

- Nel 2022, il margine lordo è diminuito di 120 punti base al 27,7% e il margine EBITDA rettificato è sceso di 90 punti base al 17,8%. Tuttavia, la direzione dell’azienda si aspetta che le performance finanziarie si stabilizzino nel corso dell’anno, supportate da prezzi più alti, disciplina dei costi ed una gestione efficace della crescita delle entrate. È importante notare che il margine EBITDA rettificato è aumentato di 20 punti base negli ultimi sei mesi.

- Oggi, Nomad Foods si scambia ai livelli di marzo 2020, in linea anche con i livelli del 2017-2018. Secondo la nostra opinione, tale valutazione è irrazionale, poiché il fatturato dell’azienda è aumentato del 35,3% da 2,17 miliardi di euro nel 2018 a 2,94 miliardi di euro nel 2022, mentre il suo utile netto è cresciuto del 46,5% da 170,5 milioni di euro a 249,8 milioni di euro.

Motivo 2. Potenziale dell’industria

Negli ultimi anni l’Europa ha assistito a una crescente domanda di cibo surgelato, spinta dallo stile di vita frenetico delle persone, dai cambiamenti nelle abitudini alimentari e dall’aumento del reddito disponibile delle famiglie. L’urbanizzazione rapida in alcuni paesi ha stimolato anche il consumo di cibi processati, tra cui alimenti surgelati, in quanto possono essere preparati più rapidamente e conservati per un periodo più lungo.

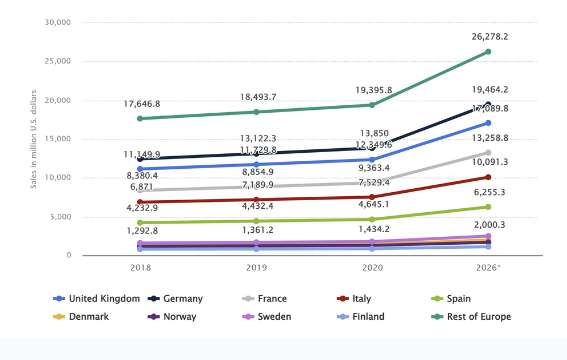

Secondo Statista, dal 2009 al 2020, il consumo pro capite di cibo surgelato in Europa è aumentato da 39,3 kg a 44,8 kg all’anno, rendendo la regione il secondo consumatore mondiale di alimenti processati dopo il Nord America. La Germania è stato il mercato più grande in Europa con una quota del 19%, seguita dal Regno Unito con il 17% e dalla Francia con il 13%. Questi paesi sono anche tra i primi cinque consumatori nella struttura dei ricavi di Nomad Foods.

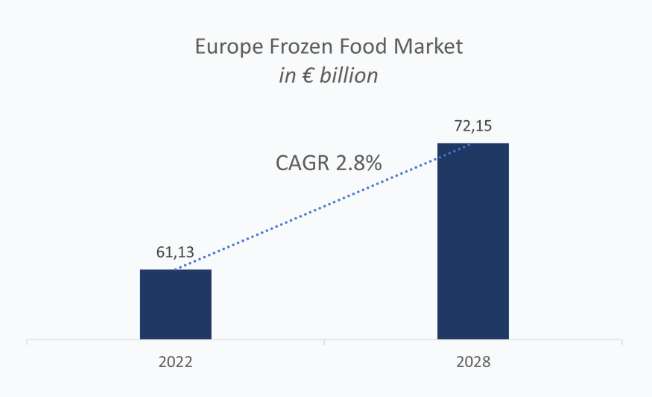

Secondo Expert Market Research, il mercato europeo del cibo surgelato è stimato a 61,1 miliardi di euro e ci si aspetta che cresca a un tasso annuo composto (CAGR) del 2,8% fino al 2028, raggiungendo i 72,2 miliardi di euro. Market Research ha fornito una previsione più audace di crescita con un CAGR del 5,2% fino alla fine del periodo di previsione. Inoltre, Technavio si aspetta che il mercato europeo del cibo surgelato cresca di impressionanti 45,7 miliardi di euro entro il 2027, implicando un CAGR del 6,8%.

Sebbene i ricercatori forniscano stime diverse sulla futura performance del mercato europeo del cibo surgelato, il consenso prevalente è che il mercato crescerà più velocemente dell’inflazione, suggerendo un ambiente relativamente favorevole per l’attività di Nomad Foods. Dato che l’azienda occupa una posizione di leadership nei suoi segmenti, ci aspettiamo che Nomad Foods guidi la crescita del settore.

CLICCA QUI PER OTTENERE 30 GIORNI DI TRADNG GRATIS CON FREEDOM24

Idee di investimento è una sezione in collaborazione con Freedom24.com – Il centro analitico di Freedom Finance Analytical Center è stato nominato Best of 2020 da Global Banking & Finance Review.

Motivo 3. Posizione di mercato dominante

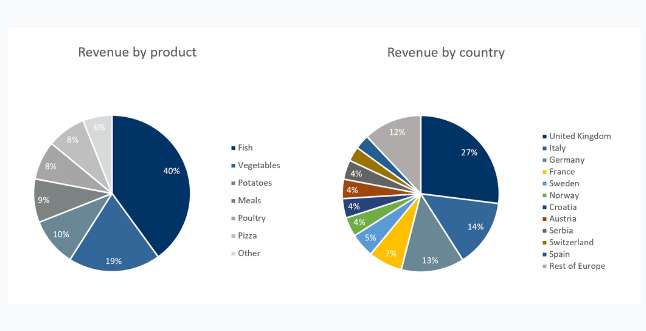

Nomad Foods è un’azienda altamente diversificata. L’azienda produce e vende pesce surgelato, verdure, patate, prodotti a base di carne, cibi pronti, nonché pizza, gelato e altri prodotti. Il portafoglio prodotti dell’azienda include molte marche iconiche familiari a diverse generazioni di europei, come Birds Eye, Findus, Iglo, Ledo e Frikom. Benché nessun paese rappresenti più del 27% del fatturato totale dell’azienda, Nomad Foods domina i suoi mercati.

Nomad Foods è il leader di mercato in 16 paesi europei e, secondo le stime di Nielsen, l’azienda detiene una quota di mercato del 18%, che è un dato impressionante per il mercato alimentare frammentato e competitivo. Nei suoi cinque mercati più grandi, Regno Unito, Italia, Germania, Svezia e Francia, la penetrazione delle marche di Nomad Foods è di circa il 65% nelle famiglie.

L’azienda possiede e gestisce 19 stabilimenti di produzione situati vicino ai principali mercati, il che consente di ridurre al minimo i costi logistici. I clienti di Nomad Foods sono principalmente grandi rivenditori alimentari come Tesco, Asda e Sainsbury’s nel Regno Unito; Coop, Conad ed Esselunga in Italia; Rewe ed Edeka in Germania; e Carrefour e Auchan in Francia. I 10 clienti più grandi rappresentavano solo il 34% del fatturato dell’azienda, mentre la vasta base di controparti minimizza la dipendenza da un singolo fornitore.

Un’elevata riconoscibilità del marchio fornisce all’azienda un potere di prezzo. Dall’analisi dei prodotti presenti nei negozi Tesco nel Regno Unito, abbiamo concluso che i prodotti di Nomad Foods sono in media più costosi delle marche del rivenditore. Questa tendenza si osserva sia nel segmento del pesce (ad esempio, il prezzo di Birds Eye 4 Large Breaded Cod Fillets è di £13,64/kg rispetto a £10,50/kg per Tesco 4 Breaded Chunky Prime Cod Fillets) che nel segmento delle verdure (ad esempio, il prezzo di Birds Eye Garden Peas 800G è di £3,24/kg rispetto a £1,45/kg per Tesco Garden Peas 1Kg).

Motivo 4. Acquisizioni aggressive nel settore M&A

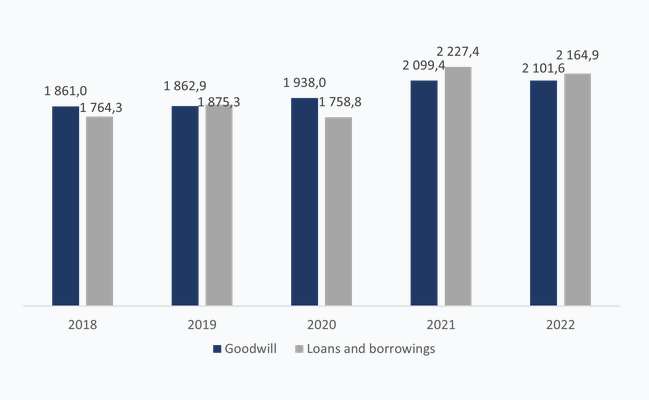

Nomad Foods è stata creata come risultato dell’accordo di fusione e acquisizione (M&A) del 2015, quando Nomad Holdings, fondata un anno prima, ha acquisito Iglo Group. Da allora, le operazioni di acquisizione con leva finanziaria (LBO) sono diventate uno strumento principale nella crescita dell’azienda. La strategia M&A di Nomad Foods è caratterizzata da acquisizioni aggressive e rapida riduzione del debito. Di conseguenza, l’azienda ha sempre avuto un carico di debito aumentato e un saldo di avviamento in crescita.

Negli ultimi tre anni, Nomad Food ha completato due operazioni M&A. Il 31 dicembre 2020, l’azienda ha acquisito Findus Switzerland AG da Froneri International, uno dei maggiori produttori di gelati, in parte di proprietà di Nestlé, per 112,8 milioni di euro. L’operazione ha consentito a Nomad Foods di entrare nel nuovo mercato svizzero con un marchio leader nel settore alimentare surgelato locale, oltre a espandere la sua presenza in Italia, Francia, Spagna, Svezia, Norvegia, Finlandia e Danimarca.

Il 30 settembre 2021, Nomad Foods ha acquisito Frozen Food Business Group (FFBG) dalla Fortenova Group per 641,6 milioni di euro. FFBG offre una vasta gamma di alimenti surgelati, tra cui pesce, frutta, verdura, piatti pronti, prodotti da forno e gelati. Il portafoglio dell’azienda include marchi iconici noti ai consumatori in Croazia, Serbia, Bosnia ed Erzegovina, Ungheria, Slovenia, Kosovo, Macedonia del Nord e Montenegro. Vediamo l’accordo in modo positivo perché:

- L’acquisizione di FFBG espande il portafoglio di Nomad Foods nell’Europa centrale e orientale, creando una piattaforma strategica per ulteriori espansioni nella regione.

- L’accordo ha permesso a Nomad Foods di entrare nel vasto e frammentato mercato dei gelati, che rappresenta circa il 50% del fatturato di FFBG. Oggi, i gelati rappresentano circa il 5% del fatturato totale di Nomad Foods. Secondo Statista, i prodotti lattiero-caseari e i dessert sono il secondo segmento più grande nel mercato europeo degli alimenti surgelati dopo i prodotti a base di carne.

- Alla fine del 2021, il fatturato di FFBG era di circa 279 milioni di euro, e l’EBITDA rettificato si aggirava intorno ai 53 milioni di euro. L’accordo è stato chiuso con un rapporto EV/Vendite di 2,3x e un rapporto EV/EBITDA di 12,1x. La dirigenza di Nomad Foods vede anche la possibilità di espandere l’EBITDA di FFBG di circa il 50%, in parte grazie a 15 milioni di euro in sinergie. Ciò porterebbe a un rapporto EV/EBITDA di circa 10x, che è un livello ragionevole dato il premio di controllo.

OTTIENI 30 GIORNI DI TRADING GRATUITO – CLICCA QUI >>

Prestazioni finanziarie

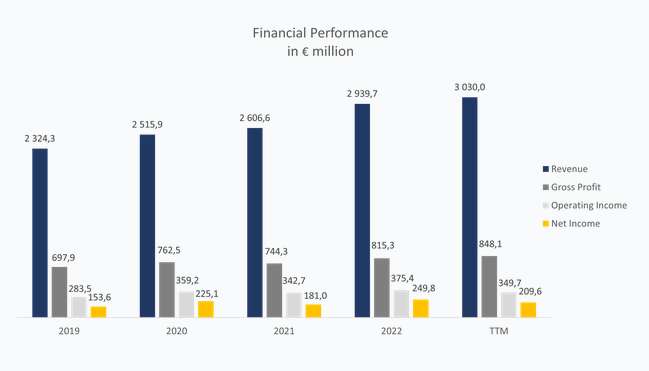

Le prestazioni finanziarie degli ultimi dodici mesi (TTM) di Nomad Foods possono essere riassunte come segue:

- Il fatturato è ammontato a 3,03 miliardi di euro, in aumento del 3,1% rispetto alla fine del 2022.

- Il profitto lordo è aumentato da 815,3 milioni di euro a 848,1 milioni di euro. Il margine lordo è salito dal 27,73% al 27,99%.

- L’utile operativo è diminuito da 375,4 milioni di euro a 349,7 milioni di euro, a causa di costi unici (riorganizzazione, spese per la perdita di valore di attività immateriali e altri elementi insoliti o non ricorrenti) per un ammontare di 40,6 milioni di euro. Il margine operativo è sceso dal 12,77% all’11,54%.

- L’utile netto è stato di 209,6 milioni di euro rispetto a 249,8 milioni di euro dell’anno precedente. Il margine netto è diminuito dall’8,50% al 6,92%.

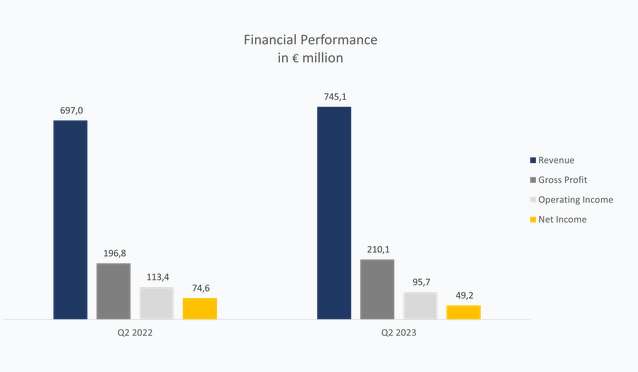

I risultati finanziari di Nomad Foods nel secondo trimestre del 2023 sono riportati di seguito:

- Il fatturato è cresciuto del 6,9% anno su anno, passando da 697,0 milioni di euro a 745,1 milioni di euro.

- Il profitto lordo è aumentato da 196,8 milioni di euro a 210,1 milioni di euro. Il margine lordo è rimasto a un livello comparabile del 28,20% rispetto al 28,24% dell’anno precedente.

- L’utile operativo è stato di 95,7 milioni di euro rispetto a 113,4 milioni di euro dell’anno precedente. Il margine operativo è diminuito dal 16,27% al 12,84%.

- L’utile netto è stato di 49,2 milioni di euro rispetto a 74,6 milioni di euro dell’anno precedente. Il margine netto è diminuito dal 10,70% al 2,87%.

Sulla base dei risultati dell’ultimo periodo di rendicontazione, la direzione dell’azienda ha aumentato le previsioni annuali per l’utile per azione rettificato da 1,52-1,55 euro a 1,54-1,57 euro. Si prevede che il fatturato crescerà a un ritmo medio singolo (5%-6% anno su anno) e la conversione del flusso di cassa dovrebbe essere dell’ordine del 90%-95%.

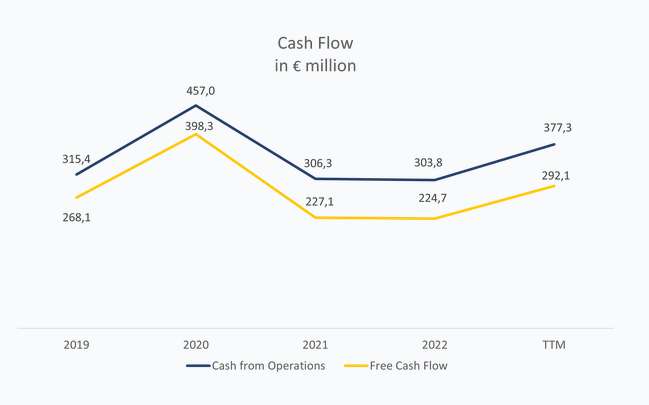

Nomad Foods genera un flusso di cassa significativo. Il flusso di cassa dalle operazioni degli ultimi dodici mesi è stato di 377,3 milioni di euro rispetto a 303,8 milioni di euro per l’anno. Il flusso di cassa libero è aumentato da 224,7 milioni di euro a 292,1 milioni di euro nello stesso periodo. La crescita è stata dovuta all’impatto delle spese una tantum e alla diminuzione del capitale circolante netto.

Come molte aziende attive in fusioni e acquisizioni, Nomad Foods ha un elevato debito. L’azienda ha un debito totale di 2,17 miliardi di euro, disponibilità liquide di 354,7 milioni di euro e un debito netto di 1,82 miliardi di euro, che è 3,3 volte superiore all’EBITDA rettificato degli ultimi dodici mesi (Debito netto/EBITDA — 3,3x). È importante notare che alla fine del 2022, il rapporto Debito netto/EBITDA corrispondeva a 3,4x. Sulla base delle previsioni per l’intero anno, ci aspettiamo che Nomad Foods chiuda l’anno con un rapporto debito appena superiore a 3x.

Valutazione delle azioni

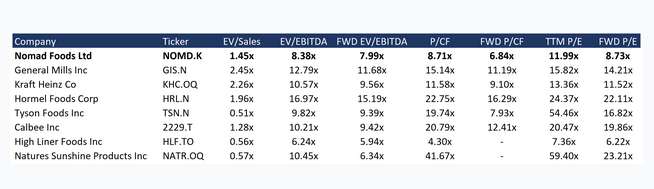

Nonostante la sua posizione di mercato leader, il crescente fatturato e il significativo flusso di cassa, Nomad Foods è quotato a uno sconto rispetto alla media del settore sia in termini attuali che futuri: EV/Vendite — 1,45x, EV/EBITDA — 8,38x, FWD EV/EBITDA — 7,99x, P/CF — 8,71x, FWD P/CF — 6,84x, P/E — 11,99x, e FWD P/E — 8,73x.

Il target di prezzo minimo delle banche d’investimento fissato da UBS è di 22 dollari per azione, mentre CJS Securities stima NOMD a 27 dollari per azione. Secondo il consenso di Wall Street, il valore di mercato equo delle azioni è di 23 dollari, implicando un potenziale di aumento del 50,8%.

OTTIENI L’ACCESSO AD ANALISI PLURIPREMIATE – GRATIS SU FREEDOM24 >>

Rischi chiave

- La strategia di sviluppo di Nomad Foods prevede una robusta attività di fusioni e acquisizioni. Sebbene acquisizioni strategiche a condizioni vantaggiose siano vantaggiose per gli azionisti, spesso un’azienda viene acquisita a un premio di controllo, il che comporta rischi per la rotazione dell’attivo dell’azienda e la redditività complessiva.

- Sebbene il carico di debito attuale non rappresenti un rischio per la solidità finanziaria di Nomad Foods, in caso di una significativa correzione del mercato azionario, il titolo NOMD verrebbe probabilmente colpito più duramente rispetto al mercato più ampio, poiché le aziende fortemente indebitate tendono ad essere più volatili.

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.