Livent Corporation (LTHM) è una società completamente integrata nel settore del litio che produce composti di litio ad alte prestazioni. La gamma di prodotti di Livent include idrossido di litio di grado batteria, butillitio, carbonato di litio, cloruro di litio e altri prodotti specializzati che sono fondamentali per i mercati in rapida crescita dei veicoli elettrici, delle batterie in generale e di altri settori. La società detiene significative risorse di litio in Argentina e Canada e dispone di impianti di produzione negli Stati Uniti, in Cina e nel Regno Unito. Livent e le sue aziende predecessori sono attive nel settore del litio dal 1942. La sede della società si trova a Philadelphia, negli Stati Uniti.

Qual è l’idea?

- La transizione energetica in corso e l’accelerazione dell’elettrificazione dei veicoli sono probabilmente destinate a stimolare le vendite globali di veicoli elettrici, aumentando la domanda di materie prime critiche, come il litio.

- Livent è un importante produttore completamente integrato di litio, con significative risorse di litio in Argentina e Canada e impianti di produzione di litio negli Stati Uniti, in Cina e nel Regno Unito, vicino ai clienti dell’azienda.

- La direzione dell’azienda ha attuato una strategia di crescita immensa, mirata sia all’espansione della capacità produttiva che alla diversificazione del portafoglio prodotti con prodotti ad alto valore aggiunto.

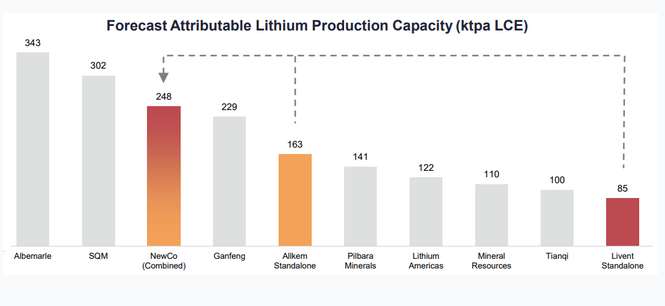

- La prevista fusione di Livent con Allkem creerà il terzo produttore mondiale di prodotti chimici al litio integrati per capacità di produzione.

- L’azienda ha sfruttato l’ambiente fiscale e regolamentare favorevole dell’Argentina per decenni, e l’accesso dell’azienda alle operazioni di litio a basso costo nel paese ha reso Livent uno dei produttori di litio più redditizi.

Apri un conto su Freedom24 e inizia a fare trading online – clicca qui>>>

Perché ci piace Livent Corp?

Ragione 1. Accelerazione delle tendenze di elettrificazione dei veicoli e adozione di energia rinnovabile

Livent è stata fondata nel 2018 come risultato della ristrutturazione di FMC Corporation, che ha trasferito tutte le sue unità commerciali di litio precedentemente gestite attraverso varie controllate a Livent. Nel mese di ottobre 2018, Livent ha effettuato un’offerta pubblica iniziale delle sue azioni ordinarie ed è stata operativa come azienda indipendente da quel momento.

Il litio di Livent ha un’azienda a integrazione verticale, che copre l’intera catena di creazione di valore:

- L’azienda detiene licenze per giacimenti di litio in Argentina e Canada, dove produce carbonato di litio e cloruro di litio.

- Il carbonato di litio può essere utilizzato direttamente in varie industrie, dalla produzione di batterie alla produzione di densificatori di cemento, grassi e lubrificanti, o convertito in idrossido di litio e sali di litio speciali utilizzati nella produzione di batterie al litio-ion ad alta densità energetica per veicoli elettrici (EV), applicazioni di accumulo stazionario, applicazioni farmaceutiche e catalizzatori per intermedi chimici. Gli impianti di produzione di idrossido di litio di Livent si trovano negli Stati Uniti e in Cina.

- Il cloruro di litio è principalmente utilizzato nella produzione di butillitio, organici speciali e metalli di litio ad alta purezza. Questi composti sono ampiamente utilizzati nella produzione di polimeri farmaceutici e agrochimici, applicazioni in gomma sintetica, leghe leggere per l’industria aerospaziale, batterie non ricaricabili, ecc. Gli impianti di produzione di butillitio e litio di Livent si trovano negli Stati Uniti, nel Regno Unito e in Cina.

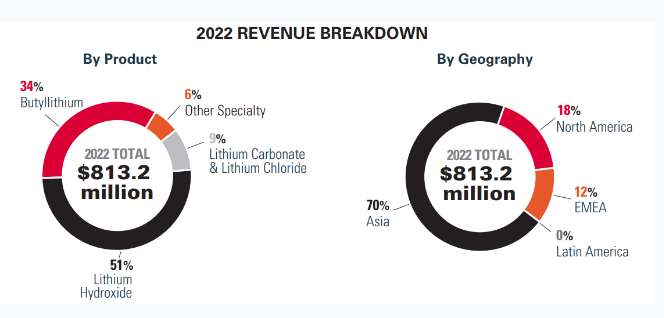

La maggior parte del fatturato di Livent deriva dalla produzione di idrossido di litio, con una quota del 51% nel 2022, seguita dal butillitio che rappresenta il 34% del fatturato. Le vendite di carbonato di litio e cloruro di litio rappresentano il 9% del fatturato totale, mentre la quota di metalli di litio ad alta purezza e altre specialità è del 6%. L’azienda opera nelle seguenti aree geografiche: Asia (70% del fatturato), Nord America (18%), Europa, Medio Oriente e Africa (12%), e America Latina. Livent fornisce diversi grandi produttori di automobili, tra cui Tesla, General Motors e BMW.

Suddivisione del fatturato del 2022 per prodotto e area geografica; fonte: Rapporto annuale 2022

Il portafoglio prodotti di Livent si adatta perfettamente alle esigenze mondiali di materie prime critiche per la transizione energetica in corso verso un’economia a basse emissioni di carbonio. Innanzitutto, una tendenza importante è l’elettrificazione accelerata dei veicoli. Secondo BloombergNEF, nonostante le interruzioni della catena di approvvigionamento, l’incertezza macroeconomica e i prezzi elevati delle materie prime e dell’energia, le vendite globali di veicoli elettrici hanno registrato un altro anno record nel 2022, superando i 10 milioni, in aumento del 60% rispetto al 2021 e 10 volte le vendite di soli cinque anni fa (1 milione nel 2017). La quota di veicoli elettrici sul totale delle vendite di auto è passata dal 9% nel 2021 al 14% nel 2022. Ciò ha portato a un parco auto globale di veicoli elettrici di 26 milioni nel 2022, in aumento del 60% rispetto al 2021. Per quanto riguarda le tendenze geografiche, la Cina continua a dominare il mercato globale dei veicoli elettrici, ma le vendite stanno crescendo rapidamente anche altrove.

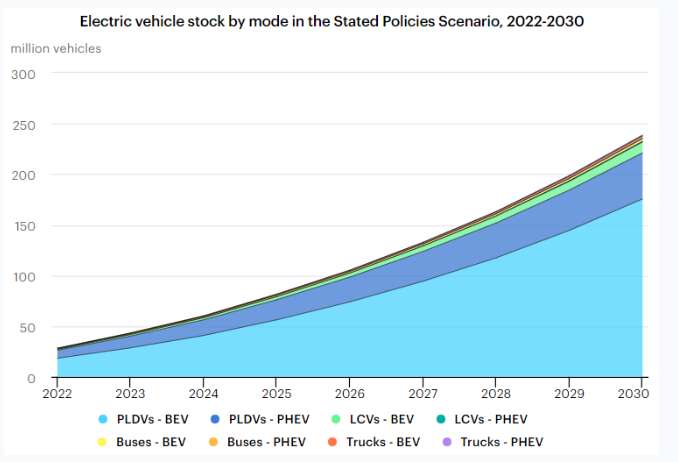

Nel suo scenario di base, chiamato Scenario delle politiche stabilite, l’AIE prevede che le vendite totali di veicoli elettrici, compresi i veicoli elettrici a batteria (BEV) e i veicoli ibridi plug-in (PHEV), raggiungeranno i 20 milioni nel 2025 e i 40 milioni nel 2030, rappresentando oltre il 20% e il 30% di tutte le nuove vendite di veicoli, rispettivamente. Ciò comporterà un aumento del parco auto totale di veicoli elettrici da 26 milioni nel 2022 a circa 240 milioni nel 2030, con un tasso di crescita annuo composto (CAGR) del 32%. In questo scenario, i veicoli elettrici rappresenteranno circa il 10% del parco auto stradale entro il 2030. Le previsioni di Goldman Sachs Research sono anch’esse molto ottimistiche: vendite di veicoli elettrici per 73 milioni e una quota del 61% dei veicoli elettrici sul totale delle vendite di auto in tutto il mondo entro il 2040.

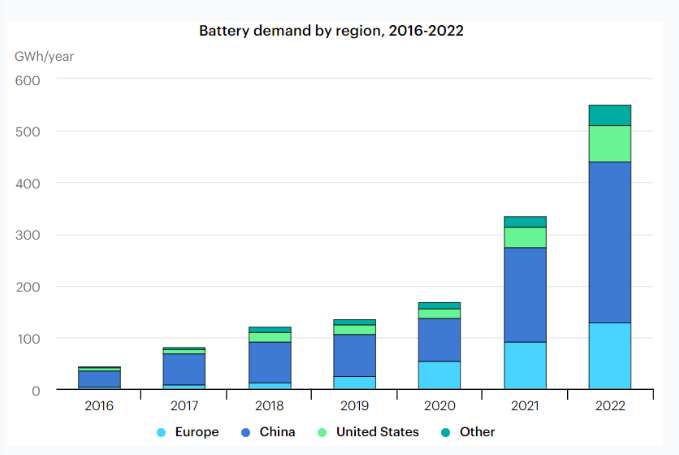

In secondo luogo, l’elettrificazione dei veicoli sta generando una domanda di batterie al litio che è aumentata del 65%, passando da 334 GWh nel 2021 a 551 GWh nel 2022. Dal punto di vista geografico, la domanda di batterie per veicoli elettrici in Cina è cresciuta di oltre il 70% nel 2022 rispetto al 2021, mentre negli Stati Uniti è aumentata di circa l’80%, nonostante le vendite di VE siano aumentate solo del 55% nel 2022. Secondo l’IEA, la domanda di batterie è destinata a crescere significativamente entro il 2030, raggiungendo oltre 3 TWh nel caso base. Date le attuali capacità di produzione di batterie al litio per veicoli di circa 1,5 TWh, per soddisfare tale domanda sarebbero necessarie più di 50 gigafabbriche con una capacità di produzione annuale di 35 GWh ciascuna entro il 2030, oltre alle capacità attuali.

In terzo luogo, il futuro del mercato globale del butillitio sembra promettente, con opportunità nelle applicazioni farmaceutiche, intermedie e delle batterie. La Community di Ricerca di Mercato prevede che il mercato globale del butillitio raggiungerà circa 1,1 miliardi di dollari entro il 2030, con un CAGR del 6,5%. I principali fattori trainanti di questo mercato includono la crescente domanda di inneschi polimerici e prodotti di grado farmaceutico, e il crescente consumo di prodotti chimici industriali in varie industrie finali come l’energia e gli agrochimici.

Clicca qui per ottenere 30 giorni di trading gratis con Freedom24

Le effettive tariffe di crescita future possono differire dalle previsioni in un certo grado. Ad esempio, all’inizio del 2023, il mercato dei VE ha subito un rallentamento delle vendite a causa della debole ripresa economica in Cina e della fine dei programmi di incentivo governativi per gli acquirenti di VE in alcune regioni selezionate. Qualunque siano le tariffe di crescita future, una serie di iniziative legislative e fiscali a lungo termine in tutto il mondo, come il Clean Vehicle Tax Credit e l’Inflation Reduction Act degli Stati Uniti e il Net Zero Industry Act dell’Europa, insieme a numerosi piani d’azione nazionali e regionali cinesi, dovrebbero contribuire in modo significativo all’espansione dei mercati dei VE e delle batterie, stimolando la domanda di materiali critici, come il litio.

Idee di investimento è una sezione in collaborazione con Freedom24.com – Il centro analitico di Freedom Finance Analytical Center è stato nominato Best of 2020 da Global Banking & Finance Review.

Motivo 2. La più grande base di risorse di litio e promettenti opportunità di crescita

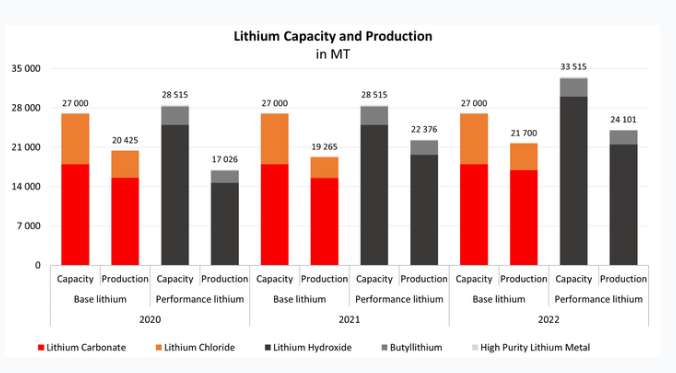

La maggior parte delle risorse di litio di Livent è concentrata in Argentina, il terzo paese più grande per riserve di litio confermate al mondo dopo Cile e Australia. Secondo il Servizio Geologico degli Stati Uniti (USGS), le riserve di litio dell’Argentina sono stimate in 2,7 milioni di tonnellate metriche (MT). Il progetto argentino principale di Livent è Salar del Hombre Muerto, dove il litio viene estratto da oltre 25 anni. Nel 2022, le operazioni argentine di Livent hanno prodotto 21.700 MT di litio base, di cui 16.950 MT di carbonato di litio e 4.750 MT di cloruro di litio, in aumento del 12,6% rispetto ai 19.265 MT del 2021. La produzione di composti di litio è aumentata del 7,7% a 24.101 MT nello stesso periodo. Nonostante l’alta domanda di litio, i tassi di utilizzo della capacità di Livent sono del 80,4% e del 71,9% rispettivamente per il litio base e i composti di litio. Tali tassi di utilizzo relativamente bassi sono in parte spiegati da fattori stagionali, poiché la produzione di litio in Argentina è fortemente dipendente dal clima, inclusi i tassi variabili di evaporazione e le quantità di pioggia che influenzano la concentrazione nei grandi bacini di evaporazione e influenzano i processi successivi.

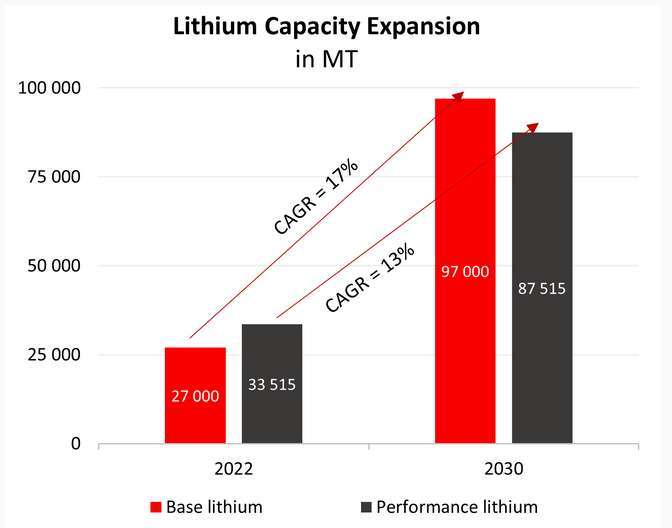

Piano di espansione della capacità di Livent; fonte: elaborato da Freedom24, sulla base del rapporto della società

La gestione di Livent ha sviluppato una notevole strategia di crescita che implica sia l’espansione delle capacità di produzione di litio che la diversificazione del portafoglio prodotti attraverso l’aggiunta di nuovi composti di litio e metalli di litio ad alta purezza, come il recentemente sviluppato LIOVIX. Inoltre, la strategia pone una forte enfasi sulla ricerca e lo sviluppo (R&S) e sui progressi tecnologici nelle operazioni di produzione e lavorazione. Pertanto, la roadmap attuale include le seguenti fasi:

- In Argentina, l’azienda prevede l’espansione in tre fasi della capacità di produzione di carbonato di litio da 18.000 tonnellate metriche a 80.000 tonnellate metriche entro il 2029-2030. La prima fase dell’aumento di capacità di 20.000 tonnellate metriche è programmata per essere completata nel primo trimestre del 2024.

- Negli Stati Uniti, in Cina e in Europa, Livent prevede di espandere la capacità di produzione di idrossido di litio di 20.000 tonnellate metriche e la capacità di riciclaggio del litio di 10.000 tonnellate metriche entro il 2025. La prima fase dell’espansione è prevista per essere completata alla fine del terzo trimestre del 2023, aggiungendo una capacità di produzione di idrossido di litio di 5.000 tonnellate metriche.

- In Canada, dove Livent possiede una quota del 50% nel progetto Nemaska Lithium, l’azienda produce concentrato di spodumene che viene poi elaborato per ottenere idrossido di litio. La capacità annuale del progetto è di 235.000 tonnellate metriche di concentrato di spodumene e 34.000 tonnellate metriche di idrossido di litio, rispettivamente.

Di conseguenza, entro il 2030, ci si aspetta che la capacità di produzione di litio di Livent aumenti di 3,6 volte a 97.000 tonnellate metriche all’anno, mentre la produzione di composti di litio complessi crescerà di 2,6 volte a 87.515 tonnellate metriche all’anno. Inoltre, il progetto di concentrato di spodumene in Canada e l’attività di riciclaggio del litio in Europa amplieranno il portafoglio di prodotti dell’azienda. Pertanto, gli investimenti di Livent sono concentrati sia sull’espansione delle capacità che sulla diversificazione dei prodotti e delle aree geografiche.

Inoltre, a maggio 2023, Livent ha annunciato un accordo di fusione con il produttore australiano di litio Allkem, che porterà, se avrà successo, all’emergere del terzo produttore di litio al mondo per capacità di produzione. Si tratterà di una fusione paritaria, con gli azionisti di Livent che riceveranno 2,406 azioni della nuova società per ogni azione di Livent esistente e otterranno una quota del 44% nella nuova società. La transazione dovrebbe chiudersi entro la fine del 2023. La dirigenza di Livent ritiene che l’accordo unirà attività altamente complementari e modelli di business delle due società, producendo una serie di effetti sinergici positivi, tra cui un immediato aumento della scala operativa e commerciale, una minore crescita del rischio, catene di approvvigionamento più resilienti e un solido portafoglio di progetti avanzati.

In mezzo al declino dei prezzi del litio nei primi mesi del 2023, la fusione di Livent con Allkem sembra un accordo vantaggioso che aumenterà il potere contrattuale della società combinata e produrrà vantaggi legati all’economia di scala.

OTTIENI L’ACCESSO AD ANALISI PLURIPREMIATE – GRATIS SU FREEDOM24 >>

Motivo 3. Vantaggi competitivi a lungo termine

Gli asset argentini di Livent sembrano offrire vantaggi non solo in termini di volumi di riserve di litio, ma anche in termini di bassi costi operativi. Le politiche regolatorie del paese, compresa la Legge sugli Investimenti Minerari in Argentina, mirano a potenziare la produzione di litio e offrono quindi agli investitori nel settore minerario del litio diversi incentivi finanziari specifici:

- Un periodo di stabilità fiscale di 30 anni con aliquote fiscali nazionali, provinciali e comunali fisse

- Deduzione delle spese di ricerca, esplorazione e studio di fattibilità dalla base imponibile dell’imposta sul reddito

- Rimborso dell’Imposta sul Valore Aggiunto (IVA) pagata durante la fase di esplorazione

- Deprezzamento accelerato degli asset fissi

- Limite del 3% sulle royalties pagabili.

Mentre il carico fiscale complessivo per le aziende minerarie nei paesi vicini come il Cile ammonta a circa il 40% e può essere aumentato al 46,5%, l’ambiente regolatorio argentino sembra molto più favorevole, il che può incrementare le esportazioni di litio. Livent è una delle poche aziende che ha un’attività di estrazione di litio ben sviluppata in Argentina e può quindi capitalizzare sulle sue operazioni a basso costo, competendo con successo con i suoi concorrenti.

Tuttavia, ci sono sviluppi che rappresentano una minaccia per la stabilità fiscale di Livent. In primo luogo, l’accordo di stabilità fiscale di 30 anni con le autorità argentine scade nel 2026 e l’azienda dovrà negoziare un nuovo accordo. Ciò potrebbe incontrare particolari ostacoli se le forze politiche di destra, con la loro agenda populista e imprevedibile, dovessero prendere il potere nelle prossime elezioni. In secondo luogo, nel periodo 2019-2022, ci sono già stati diversi tentativi da parte dei regolatori argentini di imporre determinate tasse sulle esportazioni di litio che non esistevano al momento in cui Livent ha iniziato le sue operazioni nel paese decenni fa. Ad esempio, l’ultimo tentativo è stato fatto nel gennaio 2023, quando il Ministero dell’Economia argentino ha emesso una risoluzione per cancellare un regime di rimborso delle esportazioni relative ai prodotti del litio, seguito dal Decreto Presidenziale n. 57/2023 nel febbraio 2023. Nonostante i tentativi dell’azienda di esercitare i suoi diritti di stabilità fiscale attraverso contenziosi e richieste di rimborso amministrativo per le tasse sulle esportazioni eccessive imposte, non c’è garanzia che le politiche regolatorie favorevoli dell’Argentina dureranno per sempre, il che mette a rischio i futuri flussi di cassa di Livent.

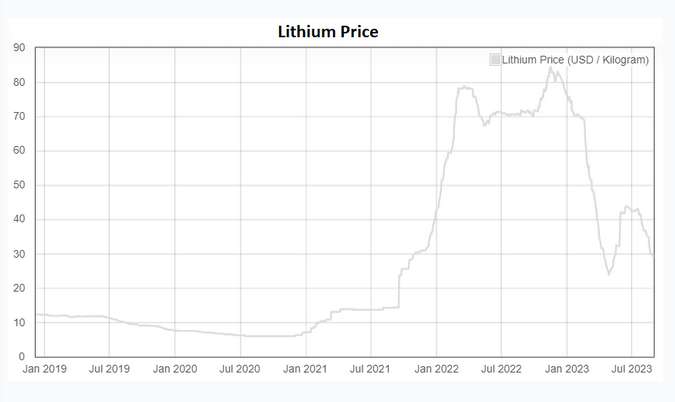

Un altro vantaggio competitivo di Livent sono i contratti a prezzo fisso con i suoi clienti che consentono all’azienda di proteggersi dalle possibili fluttuazioni dei prezzi del litio. Negli ultimi anni i prezzi del litio sono aumentati da circa 20 dollari al kg a metà del 2021 a quasi 80 dollari al kg un anno dopo, per poi crollare dai livelli record a circa 25 dollari al kg nei primi tre mesi del 2023. A metà del 2023, i prezzi si sono leggermente ripresi a 40 dollari al kg, ma è probabile che rimangano sotto pressione a causa dei rischi di rallentamento economico.

Nonostante tali fluttuazioni recenti, Livent è riuscita a godere di prezzi di vendita più elevati nel secondo trimestre del 2023 grazie ai contratti a prezzo fisso. Secondo il CFO Gilberto Antoniazzi, circa il 70% della produzione di idrossido di litio dell’azienda di quest’anno è contrattato e i prezzi del 2023 sono stati in gran parte fissati, con solo il 30% delle vendite esposte ai prezzi di mercato. Questa suddivisione del volume 70/30 ha aiutato l’azienda a superare il primo trimestre del 2023, nonostante il calo dei prezzi del litio, e a superare le stime di entrate ed EPS degli analisti del 10% e del 54%, rispettivamente. Consente anche a Livent di mantenere flessibilità nella selezione della linea di prodotti su cui concentrarsi.

I prezzi delle materie prime sono difficili da prevedere: alcuni analisti delle banche d’investimento prevedono che la domanda di litio di grado batteria supererà l’offerta e il conseguente aumento dei prezzi del litio fino a 62 dollari al kg, mentre altri si aspettano che i prezzi entrino in un periodo di declino controllato, stabilizzandosi intorno a 20 dollari al kg entro la fine del decennio. Fino a oggi, Livent è riuscita a navigare con successo nelle sfide a breve termine del mercato del litio grazie ai contratti a prezzo fisso dell’azienda. Tale strategia sembra razionale poiché assicura flussi di cassa futuri necessari per l’attuazione della strategia di crescita ambiziosa dell’azienda.

In ogni caso, la prevista fusione di Livent con Allkem e l’espansione dei progetti creeranno il terzo produttore di litio più grande al mondo, in grado di resistere alle fluttuazioni macroeconomiche impreviste e di beneficiare della forte domanda di litio e delle condizioni di prezzo favorevoli, dimostrando nel complesso una straordinaria performance finanziaria nei prossimi anni.

MAGGIORI INFORMAZIONI SU FREEDOM24.COM >>

Performance finanziaria

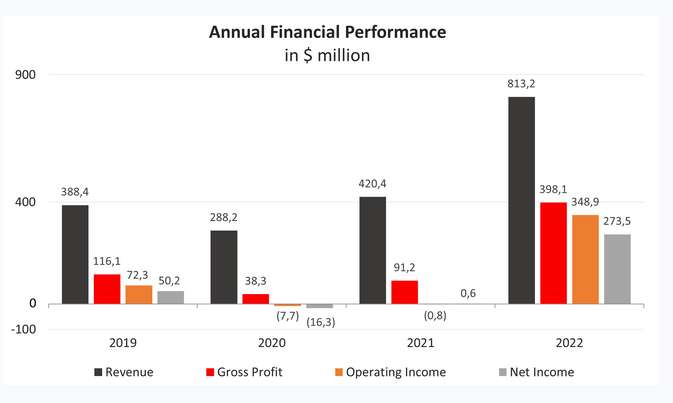

I risultati finanziari del 2022 di Livent possono essere riassunti come segue:

- Il fatturato è aumentato da 420,4 milioni di dollari nel 2021 a 813,2 milioni di dollari nel 2022.

- Il margine lordo è aumentato da 91,2 milioni di dollari a 398,1 milioni di dollari anno su anno.

- Nel 2022, l’azienda è tornata alla redditività operativa, riportando un reddito operativo di 348,9 milioni di dollari, mentre nel 2021 ha registrato una perdita operativa di 0,8 milioni di dollari.

- L’utile netto è stato di 273,5 milioni di dollari nel 2022 rispetto a 0,6 milioni di dollari dell’anno precedente.

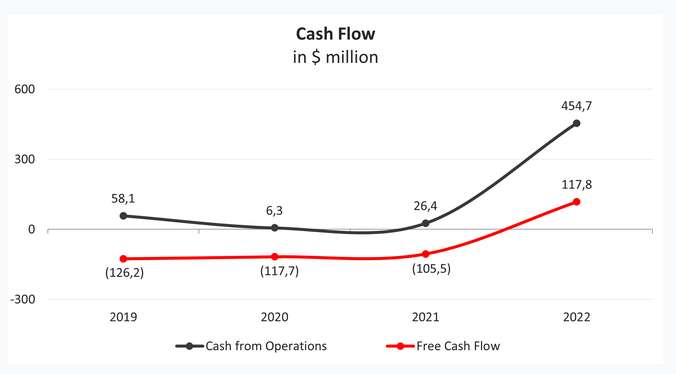

- Il flusso di cassa operativo è schizzato da 26,4 milioni di dollari a 454,7 milioni di dollari anno su anno.

- Anche il FCF è aumentato da -105,5 milioni di dollari nel 2021 a 117,8 milioni di dollari nel 2022, inferiore al flusso di cassa operativo a causa di spese di investimento 2,6 volte superiori.

Il fattore chiave che contribuisce a una tale performance splendida è il rialzo dei prezzi su tutti i prodotti, parzialmente compensato da costi logistici, materie prime e altri costi operativi più elevati, associati a una leggera diminuzione dei volumi di vendita.

La performance finanziaria di Livent nel primo semestre del 2023 è presentata di seguito:

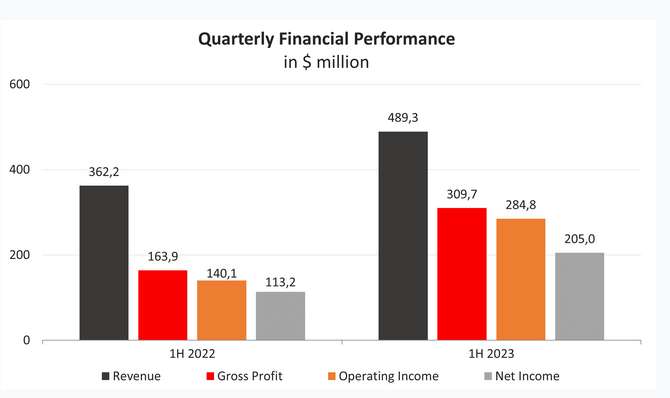

- Il fatturato è aumentato da 362,2 milioni di dollari a 489,3 milioni di dollari anno su anno.

- Il margine lordo è cresciuto da 163,9 milioni di dollari a 309,7 milioni di dollari anno su anno.

- Il reddito operativo è ammontato a 284,8 milioni di dollari rispetto a 140,1 milioni di dollari l’anno precedente.

- L’utile netto è aumentato a 205,0 milioni di dollari nel primo semestre del 2023, un notevole miglioramento rispetto ai 113,2 milioni di dollari dell’anno precedente.

Nonostante una migliore performance complessiva nel primo semestre del 2023 rispetto al primo semestre del 2022, nel secondo trimestre del 2023 Livent ha riportato un fatturato di 235,8 milioni di dollari, un aumento dell’8% anno su anno, ma inferiore alle stime di Wall Street di 16 milioni di dollari. Dopo aver toccato un record di 253,5 milioni di dollari nel primo trimestre del 2023, il fatturato è diminuito nel trimestre successivo a causa di una leggera diminuzione dei prezzi medi di vendita. Tuttavia, Livent prevede un fatturato annuale di 1,0 miliardo a 1,1 miliardi di dollari e un EBITDA rettificato di 530 milioni a 600 milioni di dollari.

Livent mantiene un solido bilancio:

- Il rapporto di leva finanziaria, definito come il rapporto tra il debito totale e gli asset, si attesta all’11%, che è più vicino alla parte inferiore dell’intervallo medio del 6%-33% per i produttori di litio.

- Il debito totale è di 242,7 milioni di dollari, al 30 giugno 2023. Considerando 167,8 milioni di dollari di disponibilità di cassa sul bilancio, il debito netto dell’azienda ammonta a 74,9 milioni di dollari.

- Gli inventari, che comprendono il lavoro in corso e i prodotti finiti, sono aumentati sequenzialmente del 48% nel primo trimestre del 2023 rispetto al quarto trimestre del 2022. Tuttavia, nel corso del 2023, la domanda di litio ha iniziato a riprendersi, mentre gli inventari dell’azienda sono rimasti allo stesso livello alla fine del secondo trimestre del 2023. Il rapporto di rotazione degli inventari di Livent nel 2022 era di 2,89 volte, il che significa che ha fatto ruotare il suo inventario ogni 127 giorni in media durante l’anno.

- Il flusso di cassa operativo di Livent fluttua di anno in anno, ma negli ultimi tre anni non è mai sceso in zona negativa, con un valore medio intorno a 162 milioni di dollari. Nel primo semestre del 2023, Livent ha registrato 181,6 milioni di dollari di flusso di cassa operativo.

Valutazione delle azioni

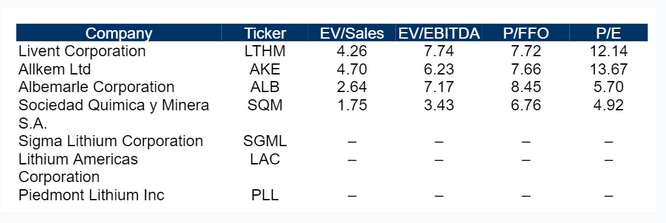

In base ai multipli medi, Livent viene scambiata a un premio rispetto ad altri produttori di litio redditizi: EV/Vendite – 4,26x, EV/EBITDA – 7,74x, P/FFO – 7,72x, P/E – 12,14x. Tuttavia, a differenza di molti concorrenti, Livent non solo genera profitto, ma ha anche opportunità di crescita promettenti, compresa quella derivante dall’atteso accordo di fusione con Allkem, possiede un portafoglio di prodotti integrato e diversificato e, quindi, offre il miglior rendimento per unità di rischio assunto.

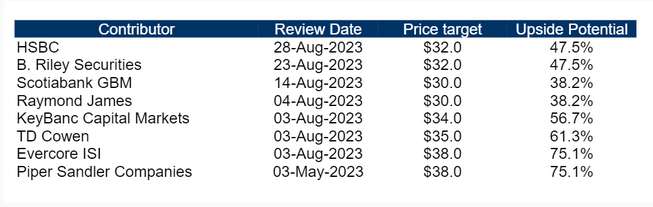

Il prezzo obiettivo minimo fissato da Raymond James è di 30 dollari per azione, mentre Piper Sandler Companies valuta Livent a 38 dollari per azione. Secondo il consenso di Wall Street, il valore di mercato equo delle azioni si attesta a circa 34 dollari, implicando un potenziale rialzo del 56,7%.

Registrati ora su Freedom24 con un conto demo gratuito – clicca qui>>>

Rischi chiave

- I mercati dell’EV e delle batterie sono relativamente nuovi, in rapida evoluzione e quindi possono essere influenzati da numerosi fattori, in particolare dal deterioramento dell’economia globale, dalla forte concorrenza, dalle tasse e dagli incentivi economici, ecc. Se il mercato si sviluppa più lentamente del previsto, gli affari, le prospettive e i risultati finanziari di Livent potrebbero essere influenzati.

- I prezzi del litio sono volatili, soprattutto a causa dei cambiamenti nell’equilibrio tra domanda e offerta. Alcuni dei contratti di fornitura di litio di Livent sono legati ai prezzi attuali, il che potrebbe avere un effetto avverso materiale sulle performance finanziarie dell’azienda se i prezzi del litio dovessero diminuire.

- Livent ottiene una parte sostanziale del suo fatturato da un numero limitato di clienti, e la perdita o una significativa riduzione degli ordini da parte di un cliente importante potrebbe avere un effetto avverso materiale sugli affari dell’azienda.

- Livent è stata in grado di capitalizzare il suo accordo di stabilità fiscale di 30 anni con le autorità argentine negli ultimi decenni. Questo accordo scade nel 2026 e l’incapacità di Livent di prolungarlo a causa di vari fattori potrebbe privare l’azienda di uno dei suoi principali vantaggi competitivi.

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.