JD.com (JD) è uno dei maggiori attori nell’industria dell’e-commerce in Cina. L’azienda dispone di una propria infrastruttura di logistica per la consegna che copre quasi l’intero territorio cinese. La maggior parte delle vendite avviene direttamente tramite JD.com, ma l’azienda ha anche sviluppato un segmento di marketplace, che genera commissioni dai venditori che inseriscono i loro prodotti sul sito web dell’azienda.

Qual è l’idea?

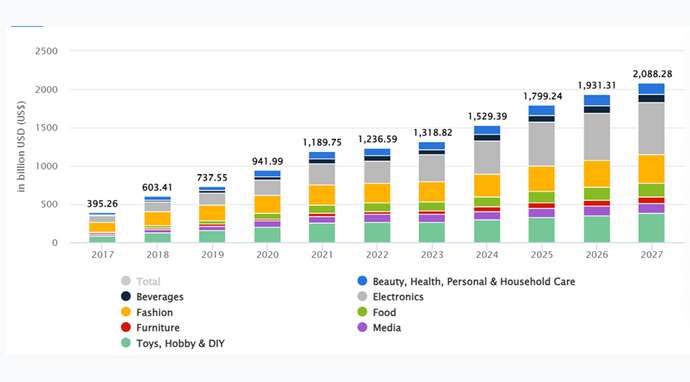

- Il mercato dell’e-commerce in Cina è previsto crescere a un tasso di crescita annuo composto (CAGR) del 11,04% nel periodo 2023-2027, raggiungendo 2,09 trilioni di dollari entro il 2027, secondo le statistiche di Market Insights.

- Il mercato delle consegne nel paese è destinato a espandersi con un CAGR del 13,39% nel periodo 2023-2028, raggiungendo 238,54 miliardi di dollari alla fine del periodo previsionale.

- JD.com mantiene partnership strategiche esclusive e utilizza efficacemente un modello di vendita omnicanale.

- Ripresa dell’industria post-coronavirus: da gennaio a giugno 2023, in Cina sono state elaborate più di 60 miliardi di pacchi, in aumento del 17% su base annua.

CLICCA QUI PER OTTENERE 30 GIORNI DI TRADNG GRATIS CON FREEDOM24

Perché ci piace JD.com Inc?

Motivo 1. Crescita del mercato dell’e-commerce in Cina e a livello globale

Secondo i dati di Statista, il mercato dell’e-commerce in Cina è stato valutato a 1,24 trilioni di dollari nel 2022, in aumento del 3,9% su base annua a causa degli effetti della COVID-19. Si prevede che il mercato crescerà a un tasso più elevato nei prossimi anni, con un CAGR previsto del 11,04% nel periodo 2023-2027. Entro il 2027, il volume del mercato raggiungerà 2,09 trilioni di dollari, secondo le statistiche di Market Insights.

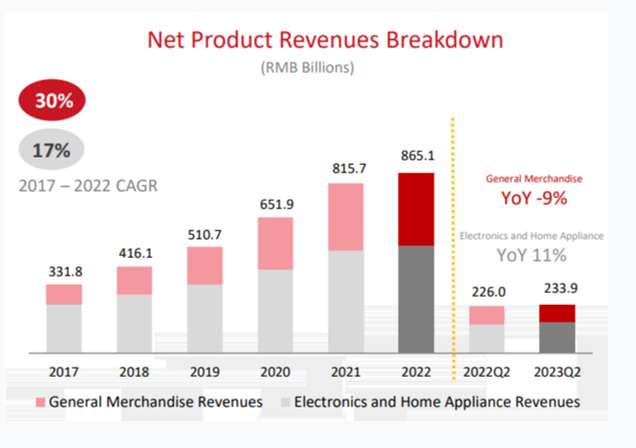

Essendo una piattaforma di e-commerce, JD.com guadagna la maggior parte delle sue entrate dalle vendite di prodotti che l’azienda acquista autonomamente dai fornitori. Il loro numero è stato stimato a circa 45.000 alla fine del 2022. Nonostante le sue dimensioni, JD.com ha aumentato le entrate a un ritmo elevato: sono cresciute con un CAGR del 21,1% nel periodo 2017-2022.

Secondo Mordor Intelligence, la crescita del mercato dell’e-commerce porterà a un significativo aumento del mercato delle consegne in Cina. L’agenzia analitica prevede che l’industria crescerà con un CAGR del 13,39% nel periodo 2023-2028, raggiungendo 238,54 miliardi di dollari alla fine del periodo previsionale.

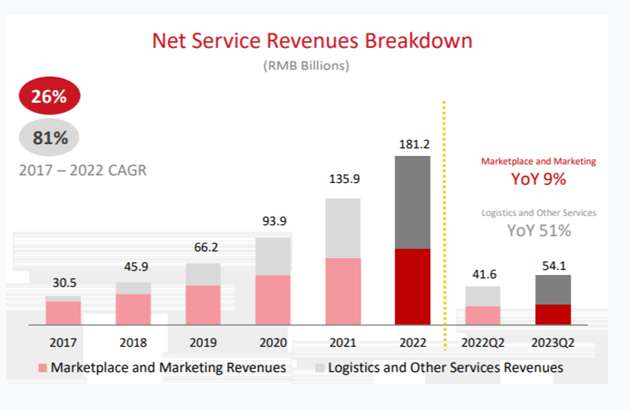

Il possesso di servizi di consegna e logistica propri da parte di JD.com è un importante driver di crescita per l’azienda, poiché le entrate da questa area aumentano più rapidamente rispetto alle entrate dalle vendite di prodotti. Nel periodo 2017-2022, le entrate dai servizi di logistica e le commissioni dal marketplace sono cresciute con un CAGR del 42,3% rispetto al 21,1% delle entrate principali delle vendite di merci, come mostrato nel grafico seguente.

Quindi, dopo una temporanea frenata dell’industria dell’e-commerce cinese causata da una base alta nel 2021, ci si aspetta che il mercato torni ai tipici tassi di crescita a due cifre nei prossimi anni, aprendo significative opportunità di crescita per l’azienda.

OTTIENI L’ACCESSO AD ANALISI PLURIPREMIATE – GRATIS SU FREEDOM24 >>

Motivo 2. Partnership strategiche e nuovi servizi tecnologici

Essendo una delle più grandi piattaforme di commercio in Cina, JD.com ha una significativa base di partner che aiutano l’azienda a migliorare l’offerta per i clienti e ottenere vantaggi competitivi rispetto ad altri operatori di mercato.

Così, JD.com è in partnership strategica con l’azienda tecnologica cinese Tencent dal 2014, che fornisce a JD.com il traffico dei clienti dalla sua piattaforma Weixin. Questa partnership ha aiutato JD.com ad aumentare significativamente il numero di clienti che fanno acquisti tramite applicazioni mobili. A metà del 2022, la partnership è stata estesa per tre anni.

Dal 2016, JD.com ha anche un accordo di cooperazione valido con Walmart Inc., un’azienda di e-commerce statunitense con una rete globale. In base all’accordo, entrambe le aziende si sono impegnate a evitare la concorrenza tra di loro per otto anni, soggetta a determinate condizioni. In base all’accordo, JD.com ha lanciato diversi formati di negozi, tra cui il Sam’s Club Global Flagship Store, il Walmart Global Flagship Store e l’ASDA Flagship Store, che si concentrano sulla vendita di determinati prodotti di Walmart.

JD.com sta anche cercando di espandersi nel mercato offline attraverso un modello omnicanale. In collaborazione con Dada (parzialmente di proprietà di JD.com), l’azienda ha firmato un accordo con ASUS, che ha portato all’apertura di oltre 150 negozi di marca JD.com.

Dal 2017, JD.com sta espandendo la sua rete di negozi offline che vendono prodotti alimentari freschi, chiamata 7FRESH. L’azienda ha implementato tecnologie avanzate di catena di approvvigionamento e di stoccaggio per massimizzare l’efficienza della catena. Inoltre, nel 2021, JD.com ha aperto il primo negozio offline, JD MALL, specializzato nella vendita di prodotti per la casa.

JD.com sviluppa vari servizi e iniziative tecnologiche. Quindi, l’azienda ha investito nella piattaforma JD Health, che fornisce farmaci e servizi medici di alta qualità. Nel 2022, il numero medio di consultazioni giornaliere con i medici sulla piattaforma ha superato le 300.000.

Grazie alle partnership strategiche e allo sviluppo di un modello di vendita omnicanale, JD.com si differenzia da un semplice operatore di e-commerce: oltre al suo core business, l’azienda si sta sviluppando in aree correlate, il che le permette di migliorare l’esperienza del cliente e aumentare le vendite.

Idee di investimento è una sezione in collaborazione con Freedom24.com – Il centro analitico di Freedom Finance Analytical Center è stato nominato Best of 2020 da Global Banking & Finance Review.

Motivo 3. Ripresa post-coronavirus

Nel 2022, l’industria dell’e-commerce e della consegna ha affrontato sfide a causa dell’incremento dei casi di coronavirus Omicron a marzo, così come della revoca delle restrizioni sanitarie alla fine dell’anno.

Secondo i dati di una delle più grandi società di consegna express della Cina, ZTO Express, c’è stato un aumento del tasso di infezione a seguito della cancellazione da parte della Cina della sua politica di tolleranza zero nei confronti del Covid-19. A questo proposito, alcuni punti di ritiro e centri di smistamento hanno avuto dei tempi morti, che hanno influenzato la tempistica e la possibilità di consegna rapida dei beni. Anche JD.com ha affrontato i problemi, così come altri partecipanti al mercato.

Nel primo semestre del 2023, la situazione si è stabilizzata. Secondo l’Ufficio Postale di Stato della Cina, da gennaio a giugno 2023 sono stati elaborati più di 60 miliardi di pacchi, in aumento del 17% rispetto allo stesso periodo dell’anno scorso, il che indica chiaramente una ripresa del settore dell’e-commerce in Cina. Si prevede che il fatturato del settore per l’anno supererà i 76,6 miliardi di dollari, in aumento dell’11,5% su base annua.

Commentando i risultati del secondo trimestre del 2023, il CFO di JD.com, Yang Su Shan, ha osservato che il fatturato e i margini dell’azienda nel periodo di riferimento hanno superato le aspettative della direzione.

Quindi, a seguito dell’attenuazione della pandemia da COVID-19 e della revoca delle restrizioni legate al coronavirus, l’industria dell’e-commerce cinese ha accelerato la crescita, come dimostrato dall’aumento del numero di pacchi elaborati. In questo contesto, JD.com potrebbe ottenere risultati positivi nel 2023.

Motivo 4. Mercato azionario cinese sottovalutato

Le tensioni politiche tra la Cina e gli Stati Uniti sono aumentate negli ultimi anni. La guerra commerciale tra i due paesi è iniziata nel 2018. Secondo gli analisti, ciò è dovuto al tentativo degli Stati Uniti di mantenere la propria posizione economica e contenere l’influenza politica e la crescita economica della Cina. A questo proposito, c’è un crescente dibattito sulle possibili restrizioni agli investimenti degli Stati Uniti in aziende cinesi. Di conseguenza, il presidente degli Stati Uniti Joe Biden ha recentemente firmato una legge che limita gli investimenti degli Stati Uniti in aziende cinesi legate alla produzione di semiconduttori, microelettronica, ecc., aumentando i rischi di nuove leggi simili.

Nel frattempo, la Cina ha mostrato una ripresa post-COVID, ma a un ritmo più lento rispetto alle previsioni degli analisti. Inoltre, l’aumento della disoccupazione giovanile e i dati deboli dal settore immobiliare influenzano anche gli investimenti nell’economia.

In questo contesto, il mercato azionario cinese è sceso significativamente nell’ultimo anno e le azioni cinesi sono attualmente negoziate a prezzi molto convenienti. Ad esempio, l’indice Hang Seng, che segue le prime 40 aziende quotate alla Borsa di Hong Kong, è sceso del 22,7% dall’inizio del 2023.

Tuttavia, ci sono fattori positivi che potrebbero contribuire a migliorare la situazione. Ad esempio, il Segretario di Stato degli Stati Uniti Antony Blinken ha incontrato i Ministri degli Esteri cinesi, Qin Gang e Wang Yi, a giugno e luglio. Le parti hanno raggiunto alcuni accordi generali, il più importante dei quali è stato un ritorno a una ricalibrazione delle relazioni tra Stati Uniti e Cina. Inoltre, il governo cinese sta facendo sforzi attivi per stimolare la crescita economica: facilitando il credito al consumo per incoraggiare l’acquisto di automobili, costruendo case più accessibili per i giovani, sostenendo la costruzione di stazioni di ricarica per veicoli elettrici e incoraggiando i governi locali a organizzare festival alimentari, musicali e sportivi per attirare turisti. La Banca Centrale della Cina ha recentemente abbassato il suo tasso chiave al 3,45%, il che dovrebbe anch’esso contribuire a stimolare la crescita economica.

Quindi, il miglioramento delle relazioni tra Stati Uniti e Cina e/o il ritorno dell’economia cinese ai tassi di crescita precedenti potrebbero sostenere i prezzi delle azioni delle aziende cinesi, compresa JD.com.

OTTIENI 30 GIORNI DI TRADING GRATUITO – CLICCA QUI >>

Rendimento finanziario

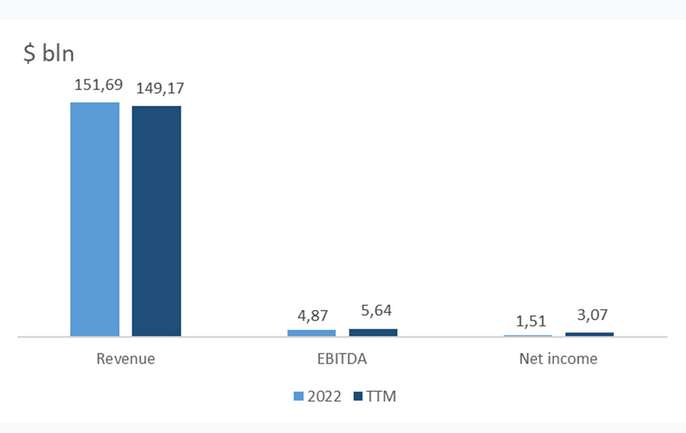

I risultati finanziari di JD.com degli ultimi 12 mesi possono essere riassunti come segue:

- Il fatturato è ammontato a 149,17 miliardi di dollari, in calo dell’1,66% rispetto al 2022.

- L’EBITDA è aumentato da 4,87 miliardi di dollari a 5,64 miliardi di dollari. Il margine EBITDA è salito dal 3,21% al 3,78%.

- Il profitto netto ammontava a 3,07 miliardi di dollari contro 1,51 miliardi di dollari dell’anno scorso. Il margine netto è aumentato dallo 0,99% al 2,06%.

I guadagni sono migliorati negli ultimi 12 mesi, trainati dalla maggiore domanda per tutti i prodotti e servizi di JD.com, che si è riflessa anche nei risultati del primo semestre del 2023.

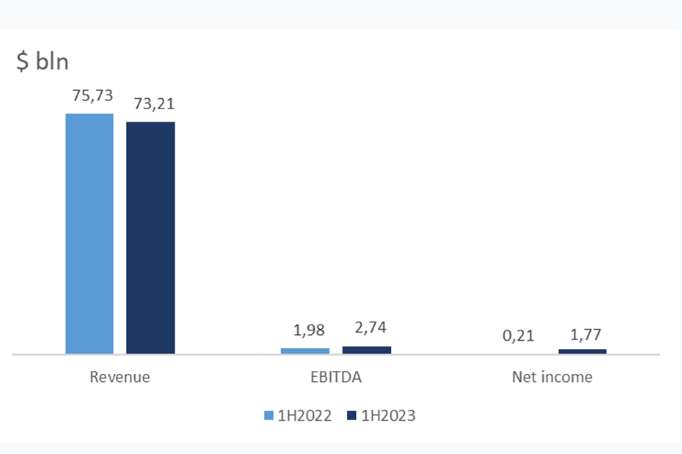

I risultati finanziari di JD.com nel primo semestre del 2023 sono i seguenti:

- Il fatturato è diminuito del 3,32% rispetto all’anno precedente, passando da 75,73 miliardi di dollari a 73,21 miliardi di dollari.

- L’EBITDA è aumentato da 1,98 miliardi di dollari a 2,74 miliardi di dollari. Il margine EBITDA è salito dal 2,61% al 3,75%.

- Il profitto netto ammontava a 1,77 miliardi di dollari rispetto a 207 milioni di dollari dell’anno precedente.

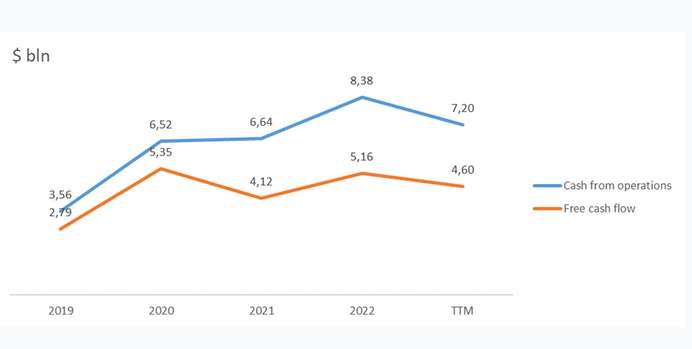

- Nel corso degli ultimi 12 mesi, il flusso di cassa operativo è diminuito a 7,20 miliardi di dollari da 8,38 miliardi di dollari nel 2022.

- Il flusso di cassa libero è sceso da 5,16 miliardi di dollari a 4,60 miliardi di dollari negli ultimi 12 mesi.

I flussi di cassa operativi e liberi sono diminuiti principalmente a causa della svalutazione dello yuan rispetto al dollaro. In yuan, i flussi di cassa operativi e liberi sono aumentati principalmente a causa dell’aumento del reddito netto, della riduzione delle spese di capitale e dell’effetto positivo sui crediti da JD Baitiao.

L’azienda ha un bilancio sano:

- Il debito totale è di 10,06 miliardi di dollari.

- I contanti equivalenti e gli investimenti a breve termine ammontano a 32,42 miliardi di dollari.

Questo livello di indebitamento indica la stabilità finanziaria assoluta di JD.com. È anche degno di nota l’alto fondo di cassa, che consente all’azienda di avviare nuovi progetti e partecipare a operazioni di fusione e acquisizione senza finanziamenti esterni significativi.

Valutazione delle azioni

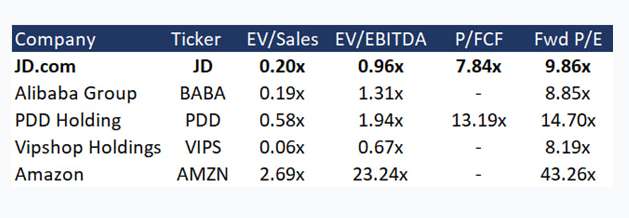

JD.com è scambiata a uno sconto rispetto alla media del settore EV/Vendite — 0,20x, EV/EBITDA — 0,96x, P/FCF — 7,84x, P/E previsto — 9,86x. Secondo la nostra opinione, l’azienda è scambiata a prezzi convenienti rispetto ai suoi omologhi statunitensi, principalmente a causa dei problemi elencati nel Motivo #4.

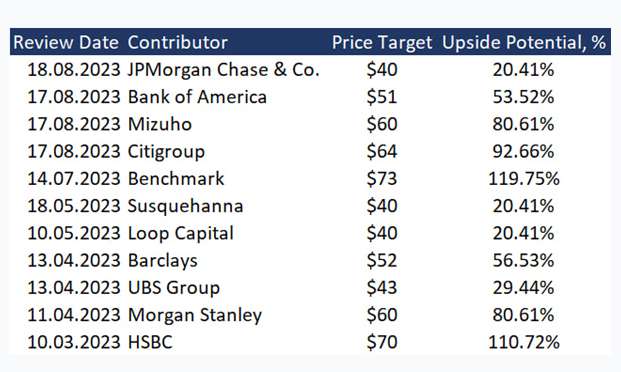

Il prezzo medio obiettivo delle prime 11 banche d’investimento di Wall Street è di $53,9 per azione. Secondo il nostro consenso, l’azione è sottovalutata rispetto ai multipli medi del settore; il suo valore di mercato equo è di $50,5, il che implica un potenziale rialzo del 49,2%.

MAGGIORI INFORMAZIONI SU FREEDOM24.COM >>

Rischi chiave

- Possibile rallentamento del mercato dell’e-commerce in Cina. Se il mercato non mostra il previsto ritmo di crescita rapida, sarebbe difficile per JD.com mantenere una crescita del fatturato a due cifre, il che potrebbe influire negativamente sul sentiment degli investitori verso l’azione.

- Possibili nuovi focolai di coronavirus potrebbero causare tempi morti nei punti di ritiro o nei centri di distribuzione dell’azienda, il che potrebbe influire negativamente sul volume di pacchi elaborati e quindi sui risultati finanziari dell’azienda.

- Fallimento delle operazioni di fusione e acquisizione. Come già notato, l’azienda ha una riserva di liquidità per fusioni e acquisizioni. Se l’obiettivo di acquisizione non viene integrato con successo nel perimetro di JD.com, l’investimento potrebbe essere inutile, il che influirebbe negativamente sull’atteggiamento degli investitori verso l’azione.

- Le tensioni tra Cina e Stati Uniti potrebbero influire negativamente sulla liquidità dell’intero mercato azionario cinese. Se le tensioni aumentassero, gli investitori statunitensi ridurrebbero i loro investimenti in aziende cinesi, causando una stagnazione o una diminuzione del valore delle azioni cinesi.

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.