GigaCloud Technology Inc. (GCT) è impegnata nel settore del commercio elettronico di merci ingombranti. L’azienda gestisce un marketplace B2B di e-commerce che integra la sua avanzata rete logistica globale e le capacità software in una piattaforma facile da usare, collegando principalmente produttori dell’Asia a rivenditori negli Stati Uniti, in Asia e in Europa. La piattaforma offre agli utenti una vasta gamma di servizi, dalla scoperta dei prodotti ai pagamenti, agli strumenti logistici, e li aiuta a effettuare transazioni transfrontaliere in modo efficiente e sicuro. GigaCloud Technology si concentra su mobili grandi, elettrodomestici, attrezzature per il fitness e giardinaggio. L’azienda è stata fondata nel 2006, è diventata pubblica nel 2022 e ha sede a Hong Kong.

Qual è l’idea?

- GigaCloud Technology gestisce un marketplace B2B di e-commerce per merci ingombranti, offrendo ai clienti di tutto il mondo una gamma completa di servizi, dalla scoperta dei prodotti ai pagamenti sicuri, agli strumenti logistici.

- Il mercato globale dell’e-commerce è previsto continuare a espandersi nei prossimi anni, anche se i tassi di crescita saranno più lenti rispetto alla pandemia da COVID-19 e agli anni pre-pandemia. Il mercato delle merci ingombranti è previsto in crescita a tassi a doppia cifra.

- L’azienda possiede una sviluppata rete logistica globale potenziata da avanzate capacità software, che le permette di competere con giganti dell’e-commerce come eBay e Amazon.

- La strategia di GigaCloud Technology, volta a migliorare la crescita e la redditività, stava già dando frutti nei primi mesi del 2023, con risultati finanziari elevati raggiunti nel primo semestre del 2023.

- La redomiciliazione annunciata dell’azienda negli Stati Uniti dovrebbe essere completata entro la fine del 2023, il che porterà l’azienda a conformarsi agli standard contabili statunitensi e migliorerà la sua trasparenza.

CLICCA QUI PER OTTENERE 30 GIORNI DI TRADNG GRATIS CON FREEDOM24

Perché ci piace GigaCloud Technology Inc?

Motivo 1. L’industria globale dell’e-commerce è destinata a continuare a crescere

GigaCloud Technology è un pioniere delle soluzioni globali end-to-end B2B e-commerce per merci ingombranti. L’azienda gestisce una piattaforma B2B di e-commerce, GigaCloud Marketplace, che integra una vasta gamma di servizi, dalla scoperta dei prodotti ai pagamenti, agli strumenti logistici, in una piattaforma facile da usare, collegando principalmente produttori dell’Asia a rivenditori negli Stati Uniti, in Asia e in Europa e aiutandoli a effettuare transazioni transfrontaliere in modo efficiente e sicuro. GigaCloud Technology si concentra su mobili grandi, elettrodomestici, attrezzature per il fitness e il giardinaggio, con l’obiettivo di espandersi anche nelle forniture per animali domestici, accessori per auto e decorazioni stagionali.

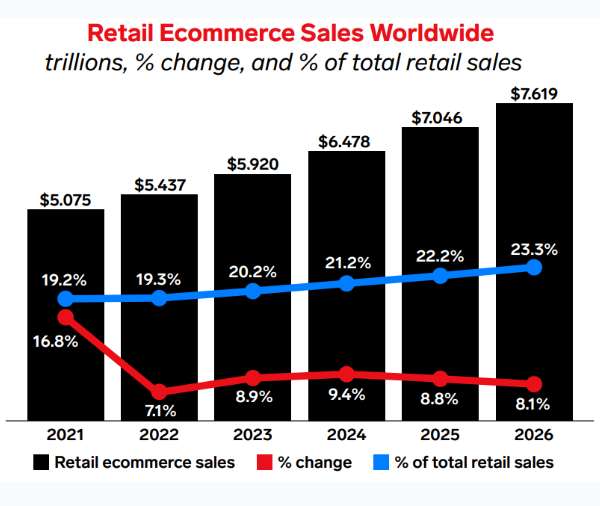

Il commercio elettronico al dettaglio sembra essere stato uno dei principali beneficiari della digitalizzazione globale negli ultimi anni, specialmente durante il periodo della pandemia da COVID-19. Secondo Statista, le vendite al dettaglio dell’e-commerce globale sono passate da 2,98 trilioni di dollari nel 2018 a 5,71 trilioni di dollari nel 2022, con un impressionante tasso di crescita annuale composto (CAGR) del 17,7%. Ci sono opinioni diverse sulle prospettive del mercato dell’e-commerce, ma la maggior parte prevede che il periodo di tassi di crescita a doppia cifra sia terminato. Le ragioni di questa tendenza al ribasso includono l’incertezza economica globale, le sfide economiche della Cina e una base elevata dovuta al boom guidato dalla pandemia. Ad esempio, Forbes prevede un CAGR del 9,3% nelle vendite al dettaglio dell’e-commerce nel periodo 2022-2026, con vendite totali che raggiungeranno 8,1 trilioni di dollari entro il 2026. La ricerca di Insider Intelligence, tuttavia, ha fornito una previsione più conservativa, con un CAGR dell’8,8% nello stesso periodo e vendite totali che raggiungeranno 7,6 trilioni di dollari entro il 2026. Tuttavia, gli acquisti online sono previsti costituire circa il 24% delle vendite al dettaglio entro il 2026, rispetto al 20,8% nel 2022, poiché i clienti si sono abituati allo shopping su Internet.

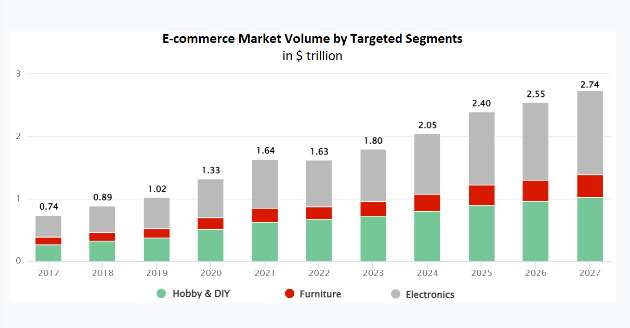

Il segmento chiave di GigaCloud Technology, ovvero le vendite di mobili grandi, dovrebbe performare meglio rispetto all’industria dell’e-commerce al dettaglio nel suo complesso. Secondo Statista, è previsto un aumento del 71,4% da 210 miliardi di dollari nel 2022 a 360 miliardi di dollari nel 2027, con un CAGR dell’11,4%. Parlando di tutti i segmenti mirati di GigaCloud Technology insieme, il mercato, che comprende le vendite dell’e-commerce di mobili, elettronica, hobby e fai-da-te, ha un potenziale di crescita del 68,1% entro il 2027, salendo da 1,63 trilioni di dollari nel 2022 a 2,74 trilioni di dollari nel 2027. La tendenza verso una maggiore domanda di merci ingombranti è supportata dalla crescente popolarità del lavoro da casa, dalla capacità delle persone di dedicare più tempo ai passatempi e dalla bassa penetrazione dell’e-commerce nelle merci ingombranti rispetto ai beni confezionati più piccoli, come l’abbigliamento. Di conseguenza, è probabile che aumenti la domanda per il marketplace e le soluzioni logistiche di GigaCloud Technology.

Un altro problema comunemente evidenziato che sembra importante per il business di GigaCloud Technology sono le tendenze geografiche. Nonostante le sfide della Cina nel recupero economico, il paese continua a guidare le vendite globali di e-commerce, generando 3,1 trilioni di dollari nel 2022, quasi il 50% delle transazioni mondiali. Gli Stati Uniti, il secondo mercato dell’e-commerce più grande al mondo, prevedono una crescita a doppia cifra delle vendite di e-commerce nel 2023, guadagnando una quota del 16%. La Cina e gli Stati Uniti sono seguiti dal Regno Unito, dal Giappone e dalla Corea del Sud, che rappresentano circa il 4,8%, il 3,0% e il 2,5% della quota delle vendite al dettaglio dell’e-commerce, rispettivamente. Dato che GigaCloud Technology possiede una rete sviluppata di magazzini e copre i porti negli Stati Uniti, nel Regno Unito, in Germania e in Giappone, l’azienda è ben posizionata per beneficiare di queste tendenze.

OTTIENI L’ACCESSO AD ANALISI PLURIPREMIATE – GRATIS SU FREEDOM24 >>

Motivo 2. Modello di business innovativo che integra capacità hardware e software

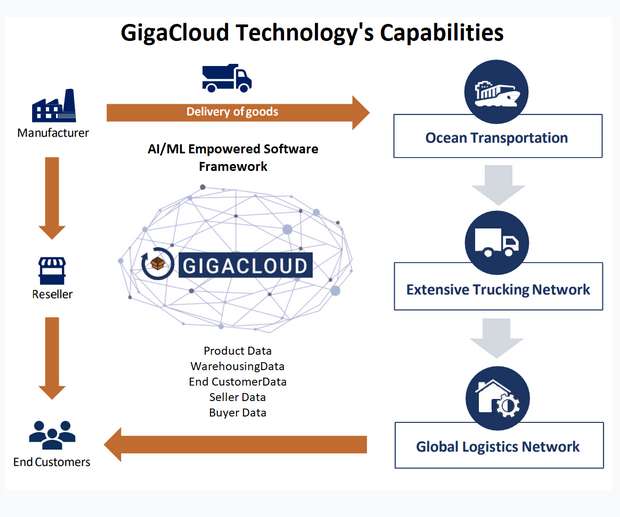

GigaCloud Technology ha sviluppato straordinarie capacità hardware e software, tra cui:

Capacità di soddisfazione transfrontaliera end-to-end:

- Rete logistica globale, composta da 21 grandi magazzini all’estero situati in quattro paesi (Stati Uniti, Regno Unito, Germania e Giappone), con un totale di 4 milioni di piedi quadrati di spazio magazzino, gestiti sotto un sistema unificato.

- Vasta rete di autotrasporti, supportata da partnership con tutti i principali fornitori di servizi di autotrasporto e trasporto merci.

- Trasporto marittimo, che copre oltre 15 porti di imbarco e 11 porti di destinazione.

- In media, l’azienda è in grado di consegnare i prodotti ai clienti finali entro una settimana dall’ordine e a un costo fisso inferiore rispetto alle tariffe standard di FedEx e UPS.

Framework software basato su dati alimentato da intelligenza artificiale e apprendimento automatico:

- Raccolta di tendenze di mercato in tempo reale per fornire analisi di mercato a valore aggiunto a venditori/acquirenti e per informare meglio la selezione dell’inventario 1P (Dati sul prodotto).

- Ottimizzazione dei livelli di inventario per migliorare l’efficienza operativa (Dati sui magazzini).

- Raccolta di dati sul comportamento d’acquisto e le preferenze dei consumatori (Dati del cliente finale).

- Applicazione dell’intelligenza artificiale per stabilire profili di credito basati su record di vendita, volume e valutazione che potrebbero essere utilizzati per future estensioni di credito (Dati del venditore). • Raccolta di dati sul comportamento degli acquirenti, che consente il marketing mirato (Dati dell’acquirente).

Tutte queste entità e strumenti sono integrati nel GigaCloud Marketplace, il prodotto principale dell’azienda, lanciato nel gennaio 2019 e progettato per affrontare le sfide del modello di catena di approvvigionamento esistente, come un eccessivo numero di punti di contatto, tempi di consegna prolungati, selezione limitata di unità di stoccaggio (SKU), elevati costi di mantenimento dell’inventario e altri. Il completo marketplace B2B dell’azienda integra tutto ciò che è necessario per transazioni transfrontaliere online rapide ed efficienti, compreso l’accesso a un catalogo di prodotti ampio e in crescita, i pagamenti e la gestione delle spedizioni, tutto in un unico luogo. Di conseguenza, GigaCloud Technology è in grado di servire l’intera catena di approvvigionamento e di collegare i produttori ai rivenditori, semplificando e mitigando la logistica, migliorando la visibilità dell’inventario dei prodotti e riducendo i tempi di rotazione e i costi delle transazioni. Queste soluzioni integrate consentono all’azienda di creare valore aggiunto per i suoi clienti e, di conseguenza, di competere con grandi piattaforme di e-commerce come eBay o Amazon.

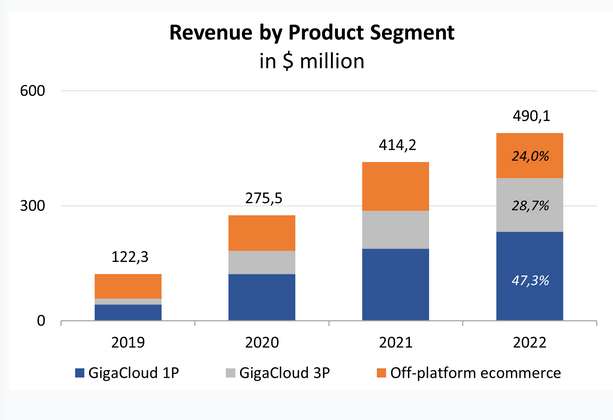

Tuttavia, la fornitura di servizi attraverso il marketplace non è l’unica fonte di ricavo di GigaCloud Technology. L’azienda ha tre flussi di entrate:

- GigaCloud 3P. Questo segmento genera ricavi da servizi (28,7% del totale dei ricavi nel 2022) attraverso varie attività 3P di venditori e acquirenti nel GigaCloud Marketplace. Quando un cliente entra in una transazione nel marketplace, l’azienda guadagna una commissione percentuale (servizi di piattaforma) che varia dal 1% al 5% a seconda del valore della transazione. Gli utenti del marketplace sono anche addebitati per le spese di magazzinaggio quando utilizzano i magazzini di GigaCloud Technology per lo stoccaggio dei prodotti, spese per servizi di consegna last-mile e spese per servizi di trasporto marittimo.

- GigaCloud 1P. Oltre a facilitare le transazioni nel GigaCloud Marketplace, l’azienda acquista prodotti altamente valutati direttamente dai produttori e li vende attraverso il suo marketplace. Il business 1P (47,3% del totale dei ricavi nel 2022) espande la presenza di mercato dell’azienda, crea più prodotti per gli acquirenti, riduce il giro d’affari dell’inventario e i rischi logistici per i venditori.

- E-commerce fuori piattaforma. Questo segmento (24,0% del totale dei ricavi nel 2022) genera anche ricavi dalla vendita di inventario. La differenza rispetto al business 1P è che in questo caso GigaCloud Technology utilizza siti web di e-commerce di terze parti, come Rakuten in Giappone, Amazon e Walmart negli Stati Uniti e Wayfair nel Regno Unito, invece che il proprio marketplace.

GigaCloud 3P e GigaCloud 1P insieme costituiscono il GigaCloud Marketplace, generando ricavi da servizi (28,7% del totale dei ricavi nel 2022) e ricavi da prodotti, rispettivamente, mentre GigaCloud 1P e E-commerce fuori piattaforma forniscono ricavi generali da prodotti (71,3% del totale dei ricavi nel 2022). Questi tre flussi di entrate si complementano per migliorare la proposta di valore dell’azienda per i venditori e gli acquirenti nel GigaCloud Marketplace.

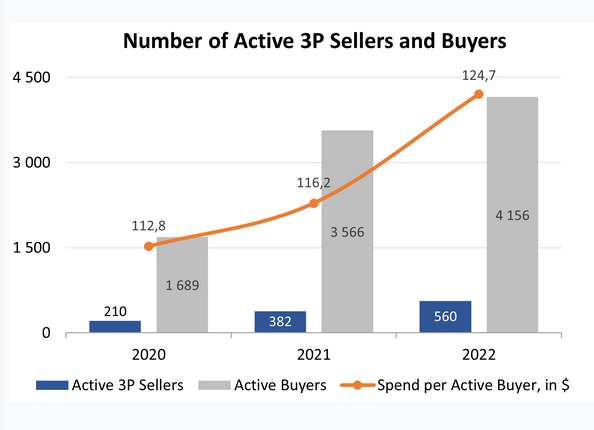

Nonostante i vincoli globali della catena di approvvigionamento causati dalla pandemia di COVID-19, questo modello di business ha contribuito a tassi di crescita impressionanti di GigaCloud, uno dei mercati B2B di grandi dimensioni in più rapida crescita nel settore dei pacchi. Pertanto, i ricavi della piattaforma si sono raddoppiati negli ultimi tre anni, passando da 182,2 milioni di dollari nel 2020 a 372,3 milioni di dollari nel 2022. Il valore della merce lorda (GMV) è ammontato a 518,2 milioni di dollari nel 2022, un aumento del 2,7 volte rispetto ai 190,5 milioni di dollari nel 2020, principalmente a causa dell’incremento continuo del numero di venditori e acquirenti nel marketplace e della spesa più elevata per acquirente attivo.

Inoltre, nel 2022, GigaCloud Technology aveva 560 venditori attivi di terze parti e 4.156 acquirenti attivi nel suo marketplace, rappresentando un aumento YoY del 46,6% e del 16,5%, rispettivamente. La dirigenza dell’azienda prevede una continua crescita del numero di acquirenti attivi, trainata da raccomandazioni dei clienti e passaparola.

Idee di investimento è una sezione in collaborazione con Freedom24.com – Il centro analitico di Freedom Finance Analytical Center è stato nominato Best of 2020 da Global Banking & Finance Review.

OTTIENI 30 GIORNI DI TRADING GRATUITO – CLICCA QUI >>

Motivo 3. Strategia completa mirata a migliorare la crescita e la redditività

GigaCloud Technology ha un piano ambizioso per continuare la sua espansione. La dirigenza dell’azienda delinea le seguenti aree strategiche:

Espansione del GigaCloud Marketplace in una piattaforma globale leader nel settore dei grossi pacchi B2B. Di conseguenza, ci si aspetta che il ricavo del servizio da parte dei terzi (3P) cresca più rapidamente rispetto al ricavo del prodotto da parte dell’azienda stessa (1P) in futuro, con una diminuzione della quota dei ricavi 1P rispetto ai ricavi totali nel tempo (71,3% del totale nel 2022). Si prevede che il canale 1P rimarrà un importante canale di distribuzione per l’inventario dell’azienda.

Ampliamento e diversificazione della base di venditori e acquirenti esistenti. GigaCloud Technology intende effettuare investimenti per migliorare la consapevolezza del marchio e offrire servizi con valore aggiunto per attirare nuovi venditori e acquirenti e migliorare i tassi di ritenzione. Il valore del loro modello è dimostrato dalla crescita nel GMV (Valore della merce gestita) da parte di venditori ed acquirenti nuovi ed esistenti.

Espansione delle offerte e del catalogo di prodotti esistenti. La dirigenza vuole aumentare la fedeltà dei clienti alla piattaforma attraverso diverse iniziative. Primo, continuerà a sfruttare le capacità di analisi dei dati, potenziate da software di intelligenza artificiale, per sviluppare nuovi strumenti e servizi per generare opportunità di ricavo incrementale. In secondo luogo, prevede di lanciare strumenti pubblicitari a pagamento che promuovano i prodotti in base ai risultati delle ricerche. In terzo luogo, considera l’aggiunta di forniture per animali domestici, accessori per auto e decorazioni stagionali al catalogo di prodotti esistenti che comprende mobili, elettrodomestici per la casa, attrezzature per il fitness e prodotti per il giardinaggio.

Opportunità di crescita inorganica attraverso fusioni e acquisizioni (M&A). La dirigenza dell’azienda valuta attivamente opportunità di M&A che offrano vie di crescita strategica accelerata e progressi tecnologici. Inoltre, dato che GigaCloud Technology è innanzitutto un’azienda tecnologica, si concentrerà sugli investimenti in ricerca e sviluppo in IT, intelligenza artificiale e machine learning per il resto del 2023.

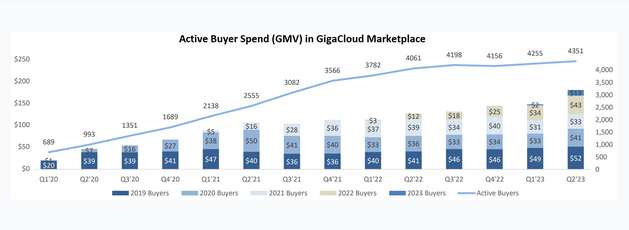

Questa strategia ha già iniziato a dare frutti nel 2023. Nonostante le pressioni macroeconomiche in corso, nel secondo trimestre del 2023, GigaCloud Technology ha visto un aumento degli acquirenti attivi del 7% rispetto all’anno precedente, chiudendo il trimestre a 4.351, con un aumento del GMV del 42% rispetto all’anno precedente a 182 milioni di dollari e una crescita del costo medio per acquirente del 24% rispetto all’anno precedente a 139,6 dollari. Sebbene i tassi di crescita dei nuovi acquirenti stiano rallentando su base trimestrale, l’azienda riesce con successo a mantenere i clienti costanti e a migliorare la loro fedeltà alla piattaforma. Allo stesso tempo, l’aumento della spesa media indica una crescita nel numero di acquirenti di alta qualità e ad alto volume, il gruppo di clienti mirato da GigaCloud Technology. Questi clienti tendono ad essere utenti a lungo termine del marketplace di GigaCloud, e un aumento della loro spesa media può migliorare significativamente i futuri risultati finanziari dell’azienda.

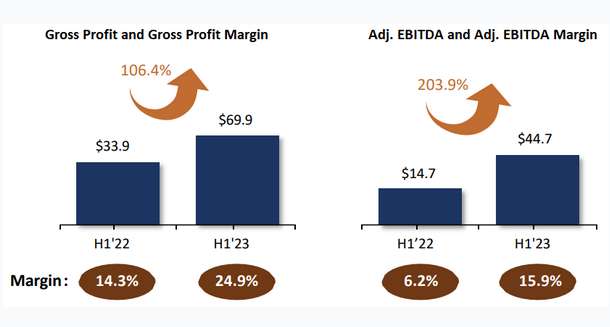

Inoltre, GigaCloud Technology ha rapidamente migliorato la sua redditività, quasi raddoppiando il margine di profitto lordo e il margine EBITDA rettificato nel primo semestre del 2023 rispetto allo stesso periodo dell’anno precedente. Ciò riflette che l’azienda sta attivando la leva operativa nel suo modello e sta continuando a spostarsi da un segmento di business a basso margine come quello fuori dalla piattaforma a una struttura di margine più redditizia come GigaCloud 3P e 1P.

Inoltre, l’azienda ha annunciato il 12 settembre 2023 di aver stipulato un accordo definitivo come offerente primario per acquisire Noble House, un importante distributore, produttore e rivenditore di arredi per interni ed esterni, per 85 milioni di dollari in contanti. Un offerente primario è colui che stipula un accordo iniziale con un’azienda in bancarotta per acquisire alcuni o tutti i suoi attivi in difficoltà, quindi l’accordo è stato fatto in relazione alle procedure di bancarotta del Capitolo 11 di Noble House. La dirigenza si aspetta che i 8.000 SKU di Noble House e un solido sistema di catena di approvvigionamento aggiungano profondità alle attività 1P e 3P di GigaCloud Technology, integrando la sua vasta gamma di offerte di prodotti, mentre la piattaforma B2B di GigaCloud migliorerà l’efficienza operativa di Noble House e amplierà i canali di vendita.

Da un lato, c’è una certa ragionevolezza dietro l’accordo, dal momento che GigaCloud Technology può acquisire asset preziosi con uno sconto presumibile, che raddoppierà il suo fatturato (nel 2022, Noble House ha guadagnato circa 490 milioni di dollari di ricavi). Inoltre, con una disponibilità dichiarata di 181,5 milioni di dollari al 30 giugno 2023, l’azienda non ha bisogno di utilizzare capitale di prestito per pagare l’accordo. D’altra parte, la dirigenza si assume il rischio di acquistare gli asset di un’azienda in bancarotta che richiede stabilizzazione in primo luogo. Dato che Noble House è un’azienda privata, gli investitori hanno bisogno di ulteriori dati pubblici per valutare completamente tutti i pro e i contro dell’acquisizione. Tuttavia, l’acquisto non è ancora concluso e, con l’offerente primario come iniziale acquirente, Noble House si riserva il diritto di accettare qualsiasi offerta più alta e migliore che potrebbe ricevere durante l’asta di bancarotta.

Motivo 4. Annuncio della ri-domiciliazione negli Stati Uniti

Come dichiarato nel Form-20, GigaCloud Technology Inc. è una società di controllo incorporata nelle Isole Cayman, che non ha operazioni sostanziali o dirette in Cina o a Hong Kong. Tuttavia, ha sede a Hong Kong, è auditata da KPMG Huazhen, una filiale cinese di KPMG, e presenta resoconti come entità estera. Inoltre, l’azienda opera con una struttura di investimento basata su interessi variabili (VIE). Questi fattori creano potenziali rischi aggiuntivi legati agli investimenti in Cina e sollevano dubbi sulla affidabilità delle informazioni finanziarie riportate.

Tuttavia, nel luglio 2023, GigaCloud Technology ha annunciato che trasferirà la sua sede negli Stati Uniti entro la fine del 2023. Da un lato, la notizia sembra promettente per gli investitori poiché l’azienda non sarà più considerata come un’entità estera ma riporterà in base agli standard contabili US GAAP come un’azienda domestica e sarà soggetta all’audit di una società statunitense. Dall’altro lato, persiste un’alta incertezza sulla decisione di cambiare sede nei prossimi mesi a causa delle attuali tensioni tra gli Stati Uniti e la Cina e delle normative cinesi.

Tuttavia, il business di GigaCloud Technology non cresce solo rapidamente, ma genera anche flussi di cassa positivi con una buona gestione del capitale circolante. Se l’azienda riesce a resistere alle pressioni macroeconomiche e a portare avanti la strategia delineata, potrebbe compensare i rischi legati alla sede sociale e ricompensare significativamente gli investitori.

Prestazioni finanziarie

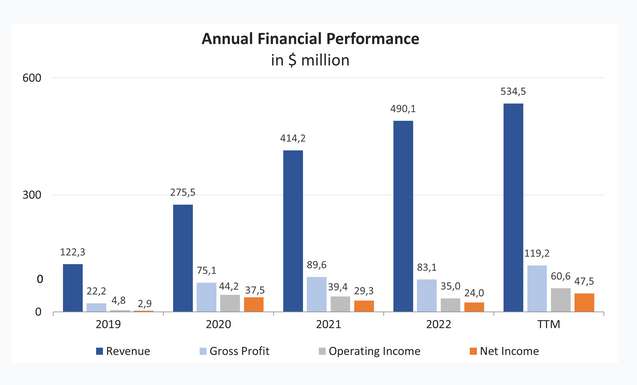

I risultati finanziari di GigaCloud Technology negli ultimi 12 mesi (TTM) possono essere riassunti come segue:

- Il fatturato è aumentato a 534,5 milioni di dollari, in aumento del 9,1% rispetto all’anno fiscale 2022, con tassi di crescita di GigaCloud 3P che superano gli altri segmenti aziendali.

- Il profitto lordo è schizzato da 83,1 milioni di dollari nell’anno fiscale 2022 a 119,2 milioni di dollari TTM. A causa del ritorno dei costi dei beni venduti (COGS) ai loro livelli medi, il margine di profitto lordo è salito dal 17,0% al 22,3%.

- Il profitto operativo è aumentato anche del 73% a 60,6 milioni di dollari. La ragione dell’aumento è la stessa: i tassi di crescita del fatturato superano i tassi di crescita dei costi operativi. Ciò ha comportato un aumento del margine operativo dal 7,1% all’11,3%.

- Il reddito netto è quasi raddoppiato a 47,5 milioni di dollari TTM, con il margine netto che dimostra la stessa dinamica, crescendo dal 4,9% all’8,9%.

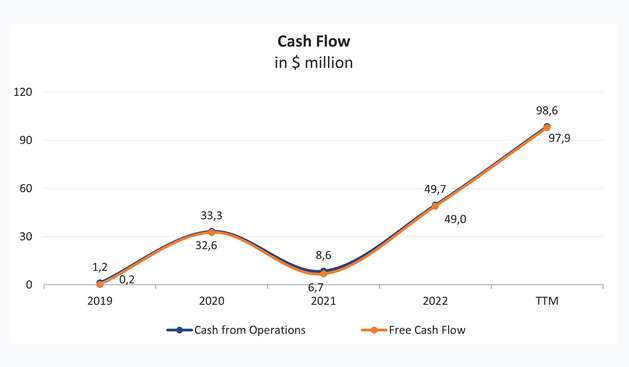

GigaCloud Technology genera un notevole flusso di cassa. Il flusso di cassa operativo è aumentato da 49,7 milioni di dollari nell’anno fiscale 2022 a 98,6 milioni di dollari TTM grazie a un maggiore reddito netto e a un miglioramento della rotazione dell’inventario. Poiché l’azienda mantiene bassi gli investimenti in capitale, il flusso di cassa libero è aumentato anche da 49,0 milioni di dollari a 97,9 milioni di dollari.

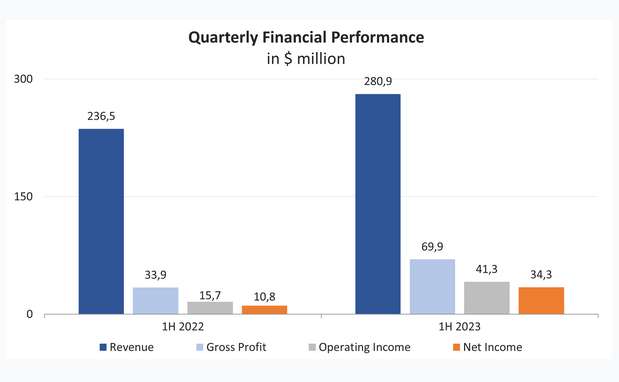

Le prestazioni finanziarie di GigaCloud Technology nel primo semestre del 2023 sono presentate di seguito:

- Il fatturato è aumentato da 236,5 milioni di dollari a 280,9 milioni di dollari anno su anno.

- Il profitto lordo è raddoppiato, ammontando a 69,9 milioni di dollari.

- Il reddito operativo è salito da 15,7 milioni di dollari nel primo semestre del 2022 a 41,3 milioni di dollari nel primo semestre del 2023.

- Anche le dinamiche del reddito netto hanno soddisfatto gli investitori: 34,3 milioni di dollari nel primo semestre del 2023 rispetto a 10,8 milioni di dollari dell’anno precedente.

Queste eccezionali performance sembrano essere in gran parte il risultato del ritorno ai normali tassi di spedizione oceanica dagli alti record nel primo semestre del 2022. Di conseguenza, i costi dei ricavi dell’azienda sono aumentati solo del 4,2% a 211,0 milioni di dollari nel primo semestre del 2023. La dirigenza si aspetta che i tassi di spedizione oceanica rimangano stabili per il resto dell’anno.

GigaCloud Technology mantiene un solido bilancio, con un debito finanziario totale a livelli estremamente bassi:

Il rapporto di leva, definito come il rapporto tra il debito totale e gli attivi, si attesta al 29%, all’interno della media del settore dell’21% – 40%.

- Al 30 giugno 2023, il debito totale ammontava a soli 0,5 milioni di dollari, in calo rispetto ai 2,5 milioni di dollari di giugno 2022. Con dichiarati 181,5 milioni di dollari in contanti e investimenti a breve termine, ciò ha comportato un debito netto di -181,0 milioni di dollari al 30 giugno 2023. Di conseguenza, GigaCloud Technology non affronterà rischi di credito nel futuro prevedibile, potendo investire il denaro accumulato in nuove opportunità di crescita e acquisizioni senza mettere a rischio la stabilità finanziaria.

- Il rapporto di rotazione dell’inventario per il 2022 è stato di 5,1x, il che implica che l’azienda ha fatto ruotare il suo inventario ogni 72 giorni in media durante l’anno. Negli ultimi quattro anni, la rotazione media dell’inventario è stata di 67 giorni.

- Il flusso di cassa dalle operazioni è soggetto a continue fluttuazioni a causa di vari fattori che non sono sotto il controllo dell’azienda, come lockdown e interruzioni nella catena di approvvigionamento, incertezze economiche globali, comportamento delle famiglie nella spesa, ecc. Nel primo semestre del 2023, GigaCloud Technology ha guadagnato 38,7 milioni di dollari di flusso di cassa operativo, in aumento del 5 volte rispetto all’anno precedente.

Valutazione delle azioni

GigaCloud Technology negozia al di sotto dei suoi concorrenti del settore secondo le medie: EV/Vendite – 0,99x, EV/EBITDA – 8,55x, P/FFO – 6,05x, P/E – 11,80x. Lo sconto potrebbe essere causato dalla posizione attuale dell’azienda in Cina e dalla sua dimensione ridotta (azione small-cap). Tuttavia, GigaCloud Technology dimostra una maggiore resilienza alle turbolenze macroeconomiche, possiede un mercato avanzato ed efficace, potenziato dall’IA, ha promettenti opportunità di crescita e, quindi, offre il miglior rendimento per unità di rischio assunto.

Poiché la capitalizzazione di mercato di GigaCloud Technology è di circa 600 milioni di dollari, si tratta di azioni small-cap. Di conseguenza, la copertura analitica dell’azienda da parte delle banche d’investimento sembra essere scarsa, con solo Roth MKM che ha aumentato il prezzo obiettivo di GigaCloud Technology da $13,0 a $16,0 per azione, al 16 agosto 2023. Date le prestazioni dell’azienda e lo scenario di domiciliazione negli Stati Uniti, il valore di mercato equo delle azioni si attesta a circa $24, implicando un potenziale di aumento del 77,7%.

MAGGIORI INFORMAZIONI SU FREEDOM24.COM >>

Rischi chiave

- Una slowdown economica globale e una lenta ripresa dell’economia cinese potrebbero portare a una riduzione del fatturato e degli utili di GigaCloud Technology, dato che la sua piattaforma e l’intero business dipendono dalla Cina come principale fonte di approvvigionamento.

- C’è il rischio che il previsto cambio di domicilio negli Stati Uniti possa essere ostacolato dalle autorità regolamentari cinesi, o che un’ispezione da parte di una società di revisione contabile statunitense durante il processo di cambio di domicilio possa identificare delle incongruenze nei libri contabili.

- L’azienda potrebbe essere negativamente influenzata dalle tensioni politiche tra gli Stati Uniti e la Cina. Ad esempio, l’introduzione da parte degli Stati Uniti di dazi sulle importazioni cinesi ha avuto un impatto negativo sui costi dei ricavi dell’azienda, sulla domanda di prodotti e sulle strategie di approvvigionamento.

- GigaCloud Technology gestisce una piattaforma tecnologica, quindi le sue prestazioni soddisfacenti, la sua affidabilità e la sua disponibilità sono fondamentali per la reputazione dell’azienda e per la sua capacità di acquisire e mantenere clienti, nonché per mantenere adeguati livelli di servizio al cliente. Inoltre, sembra essere vulnerabile alle minacce informatiche che possono paralizzare tutti i processi aziendali se si verificano.

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.