Il Vanguard Long-Term Corporate Bond ETF è un fondo negoziato in borsa gestito dal Gruppo Vanguard che investe principalmente in obbligazioni di grado d’investimento denominate in dollari USA (BBB/A) con scadenza superiore ai 10 anni, emesse da aziende industriali, di servizi pubblici e finanziarie. L’ETF segue l’indice Bloomberg U.S. 10+ Year Corporate Bond utilizzando un metodo di campionamento rappresentativo.

Qual è l’idea?

Nonostante le preoccupazioni persistenti riguardo a ulteriori restrizioni monetarie da parte della Federal Reserve degli Stati Uniti, riteniamo che il rischio sia già stato incorporato nei prezzi del mercato obbligazionario. Ci sono diversi fattori che indicano l’attuale attrattiva degli strumenti di debito. Pertanto, l’indice aggregato delle obbligazioni statunitensi, che comprende un ampio paniere di obbligazioni governative e aziendali, offre attualmente un rendimento del 5,14%, leggermente inferiore al suo massimo livello raggiunto nell’autunno del 2022. Inoltre, la curva dei rendimenti dei titoli del Tesoro statunitense è attualmente invertita, il che potrebbe essere un segno che il tasso d’interesse della Fed sta avvicinandosi al suo massimo.

Riteniamo che oggi ci siano condizioni favorevoli per investire nel mercato obbligazionario, che nei prossimi mesi potrebbe attrarre una significativa quantità di capitale attualmente accumulato nelle azioni. Abbiamo selezionato tre ETF (fondi negoziati in borsa) focalizzati sulle obbligazioni aziendali con diverse scadenze e profili di rischio:

- SPDR Portfolio High Yield Bond ETF (SPHY)

- Schwab 5-10 Year Corporate Bond ETF (SCHI)

- Vanguard Long-Term Corporate Bond ETF (VCLT).

Di seguito troverai la descrizione di un’idea di investimento relativa al Vanguard Long-Term Corporate Bond ETF. Puoi trovare idee simili per SPDR Portfolio High Yield Bond ETF e Schwab 5-10 Year Corporate Bond ETF nella sezione Idee di Investimento.

OTTIENI L’ACCESSO AD ANALISI PLURIPREMIATE – GRATIS SU FREEDOM24 >>

Idee di investimento è una sezione in collaborazione con Freedom24.com – Il centro analitico di Freedom Finance Analytical Center è stato nominato Best of 2020 da Global Banking & Finance Review.

Perché ci piace il Vanguard Long-Term Corporate Bond ETF?

I mercati sono stati piuttosto positivi riguardo al recente discorso del presidente della Federal Reserve degli Stati Uniti, Jerome Powell, alla conferenza annuale sulla politica economica a Jackson Hole. La reazione del mercato è stata in netto contrasto con il discorso della Fed dell’anno precedente, quando gli investitori vendevano le azioni in risposta al tono aggressivo di Powell. Tuttavia, il linguaggio della Fed rimane ancora abbastanza restrittivo. Le recenti osservazioni di Powell miravano principalmente a sottolineare che la banca centrale ha ancora un percorso incerto e lungo da percorrere per ridurre ulteriormente l’inflazione. Il presidente ha sottolineato che il regolatore era pronto a continuare ad aumentare i tassi d’interesse se necessario e intende mantenere una politica monetaria restrittiva fino a quando non sarà certo che l’inflazione stia diminuendo costantemente verso il livello target.

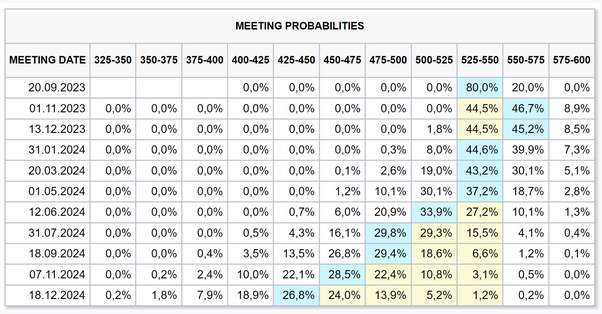

Powell non ha commentato una possibile modifica della politica della Fed a medio e lungo termine, notando che il Federal Open Market Committee (FOMC) “procederà con cautela” e valuterà l’insieme dei dati in arrivo, nonché le prospettive e i rischi in evoluzione. Secondo Powell, “il due percento è e rimarrà” il target di inflazione della Fed, il che va contro le supposizioni di molti economisti che avevano suggerito che l’obiettivo potesse essere rivisto. Sebbene la reazione del mercato azionario al discorso di Powell sia stata principalmente positiva, le aspettative sui futuri tassi d’interesse sono state subito riflesse nei prezzi delle obbligazioni. Secondo il CME FedWatch Tool, il mercato obbligazionario attualmente vede un’80% di probabilità che i tassi rimarranno allo stesso livello alla prossima riunione del FOMC a settembre. Tuttavia, già a novembre, il mercato prevede con maggiore probabilità che il tasso salga al 5,50%-5,75%. A partire dal 31 gennaio 2024, ci si aspetta che il tasso si stabilizzi con un successivo alleggerimento della politica monetaria della Fed.

A titolo di confronto, a giugno il mercato obbligazionario stimava la possibilità di un aumento dei tassi a settembre al 5,50%-5,75% con una probabilità massima dell’4,2% e prevedeva che la Fed iniziasse ad alleggerire la sua politica monetaria a partire da dicembre 2023.

In altre parole, il sentiment degli investitori è recentemente peggiorato, a seguito di una forte stagione di reporting e dati macroeconomici contrastanti. A luglio, l’indice dei prezzi al consumo era al 3,2%, ancora al di sopra del target del 2%. Il CPI core, che esclude l’impatto dei segmenti volatili come cibo ed energia, era al 4,7%, ben al di sopra della media pre-pandemia.

Sebbene le preoccupazioni riguardo a ulteriori restrizioni della politica monetaria non siano infondate, a nostro parere questo rischio è già riflesso nei prezzi attuali delle obbligazioni. Inoltre, diversi fattori indicano l’attuale attrattiva degli strumenti di debito.

L’indice aggregato delle obbligazioni statunitensi, che segue un ampio paniere di obbligazioni governative e aziendali, offre attualmente un rendimento del 5,14%, solo leggermente inferiore al massimo livello raggiunto nell’autunno del 2022.

MAGGIORI INFORMAZIONI SU FREEDOM24.COM >>

Tuttavia, il rendimento dell’indice sta aumentando in mezzo a condizioni macroeconomiche molto migliori rispetto all’anno scorso. Così, nell’autunno del 2022, l’inflazione superava l’8%, la Fed era ancora nel bel mezzo del suo ciclo di restrizione monetaria con un tasso d’interesse effettivo che variava dal 2,56% a settembre al 3,78% a novembre, e regnava l’incertezza generale sul mercato. Oggi, l’indice dei prezzi al consumo è leggermente al di sopra del livello target, e la banca centrale ha evitato di aumentare il tasso nella sua ultima riunione di politica monetaria.

Il rendimento reale dei titoli di Stato (rendimento nominale dopo l’inflazione) era negativo fino a maggio dell’anno scorso. A seguito dell’incremento simultaneo dei tassi d’interesse e della riduzione dell’inflazione, i rendimenti reali dei titoli a 5 e 10 anni hanno raggiunto rispettivamente il 2,10% e il 1,84%, i livelli più alti dal 2009. Questo rappresenta un ritorno reale abbastanza interessante per molti investitori, e presto il mercato obbligazionario potrebbe attrarre una significativa quantità di capitale attualmente accumulato in azioni.

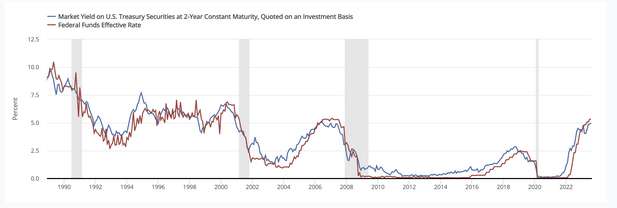

Attualmente c’è una curva dei rendimenti invertita nel mercato: il rendimento dei titoli del Tesoro a 2 anni è del 5,03% rispetto al 4,25% dei titoli a 10 anni. La Fed tiene conto dei dati del mercato obbligazionario quando modifica la sua politica monetaria. I regolatori comprendono che l’inversione dei rendimenti dei titoli del Tesoro a 2 anni rispetto al tasso federal funds è una situazione insolita che spesso precede una diminuzione dell’attività economica o una recessione.

Secondo i dati storici, i rendimenti dei titoli a 2 anni tendono tipicamente a “trascinare” il tasso federal funds effettivo durante un ciclo di restrizione monetaria, e la Fed solitamente sospende gli aumenti dei tassi quando il tasso federal funds è ancorato al di sopra del rendimento dei titoli a 2 anni. Il rapporto attuale dei rendimenti potrebbe segnalare che il tasso d’interesse ha già raggiunto il suo massimo livello o si sta avvicinando ad esso.

Il rendimento di oggi sembrerà particolarmente interessante se la crescita economica inizia a rallentare e il regolatore mostra i primi segnali di alleggerimento della sua politica monetaria. Secondo noi, questo accadrà prima che poi, poiché il numero di nuovi posti di lavoro creati si è ridotto e l’inflazione è ben al di sotto del massimo del 9,1% registrato a giugno dell’anno scorso.

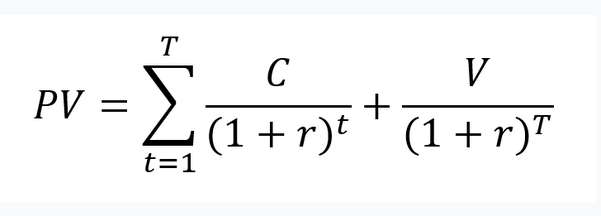

Pertanto, riteniamo che oggi sia un buon momento per investire in obbligazioni. È importante notare che, oltre ai pagamenti dei coupon, le obbligazioni hanno anche un valore di mercato, che dipende dal tasso privo di rischio, dai pagamenti dei coupon e dalla scadenza. Il valore attuale delle obbligazioni è determinato dalla seguente formula:

Tutto il resto essendo uguale, una diminuzione del tasso d’interesse (r) porta a un aumento del valore attuale di un’obbligazione. E maggiore è il numero di pagamenti dei coupon (T), più forte è l’impatto del cambiamento del tasso d’interesse sul valore attuale del miglior strumento. In altre parole, quanto più lunga è la scadenza di un’obbligazione, tanto più sensibile è al tasso d’interesse.

Per sfruttare questa idea di investimento, ti suggeriamo di investire nel Vanguard Long-Term Corporate Bond ETF, che presenta le seguenti caratteristiche:

- Patrimonio gestito: $6,90 miliardi

- Tasso di spese: 0,04%

- Numero di titoli in portafoglio: 2.787

- Attività nei primi 10 titoli: 2,50%

- Rendimento medio ponderato alla scadenza: 5,50%

- Durata media ponderata: 22,9 anni

- Durata modificata: 13,1 anni

- Rendimento dall’inizio dell’anno: 5,30%

- Rendimento annuale del dividendo: 4,78%

- Indice: Bloomberg U.S. 10+ Year Corporate Bond.

OTTIENI 30 GIORNI DI TRADING GRATUITO – CLICCA QUI >>

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.