DigitalOcean Holdings (DOCN) è una principale piattaforma di cloud computing che offre infrastrutture su richiesta e strumenti di piattaforma per le startup e le piccole e medie imprese (PMI). L’azienda fornisce soluzioni di cloud computing, tra cui offerte di piattaforma come servizio (PaaS), infrastruttura come servizio (IaaS) e software come servizio (SaaS), che consentono agli sviluppatori di distribuire e gestire applicazioni su server scalabili insieme a vari servizi per uno sviluppo semplificato. La piattaforma dell’azienda è progettata per dare potere agli sviluppatori con un’infrastruttura efficiente per costruire, testare e distribuire le loro applicazioni senza le complessità della gestione delle infrastrutture tradizionali. L’azienda è stata fondata nel 2012, è diventata pubblica nel 2021 e ha sede a New York.

Qual è l’idea?

- DigitalOcean è una società in crescita che opera nel settore del cloud computing e fornisce una serie di offerte PaaS, IaaS e SaaS alle startup e alle PMI.

- Sostenuto dalla pandemia di COVID-19, il settore del cloud computing è destinato a crescere esponenzialmente nei prossimi anni grazie alla trasformazione aziendale, ai migliori vantaggi in termini di sicurezza e produttività che offre alle diverse aziende.

- DigitalOcean ha un portafoglio di prodotti diversificato e più di 600.000 clienti costanti a livello globale. È cresciuta rapidamente negli ultimi anni, ma attualmente, in mezzo alle attuali sfide di mercato, i tassi di crescita dei ricavi dell’azienda stanno rallentando.

- DigitalOcean ha recentemente effettuato due importanti acquisizioni che potrebbero plasmare il futuro dell’azienda se le entità vengono integrate con successo nel business esistente.

- Nonostante la frenata nella crescita, la dirigenza dell’azienda mira a margini elevati ed è impegnata in un programma di riacquisto di azioni che potrebbe sostenere il prezzo delle azioni durante le fluttuazioni economiche e del settore.

CLICCA QUI PER OTTENERE 30 GIORNI DI TRADNG GRATIS CON FREEDOM24

Perché ci piace DigitalOcean Holdings?

Motivo 1. Il mercato del cloud computing è destinato a prosperare a lungo termine

DigitalOcean è una piattaforma leader nel cloud computing che offre infrastrutture on-demand e strumenti di piattaforma per startup e piccole e medie imprese. Il cloud computing sta rivoluzionando il modo in cui le aziende di tutto il mondo sviluppano e distribuiscono applicazioni. Il cloud offre costi iniziali più bassi e una maggiore flessibilità, estensibilità e scalabilità rispetto agli ambienti di sviluppo di software in loco. La piattaforma di DigitalOcean semplifica il cloud computing, offrendo soluzioni facili da utilizzare, ampiamente accessibili, affidabili e convenienti, in modo che i suoi clienti possano beneficiare degli effetti trasformativi del cloud, come l’accelerazione rapida dell’innovazione e l’aumento della produttività e dell’agilità.

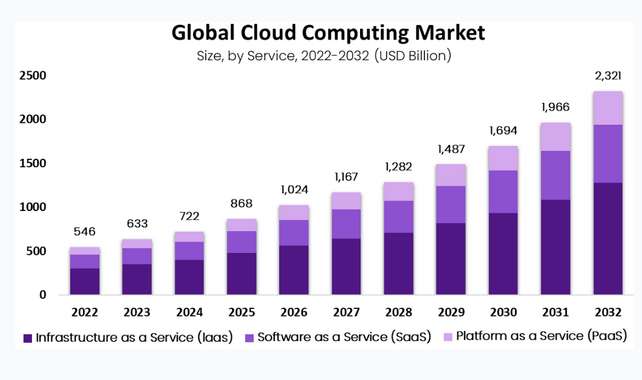

Il mercato globale del cloud computing ha registrato una rapida crescita negli ultimi anni, soprattutto durante la pandemia di COVID-19 e i lockdown in tutto il mondo, poiché il cloud computing aiuta le imprese a superare la sfida di gestire le operazioni aziendali online e organizzare un efficiente lavoro remoto, collegando i membri del team da ogni angolo del mondo. Di conseguenza, la spesa delle imprese per i servizi di infrastruttura cloud, che comprendono i segmenti di infrastruttura come servizio (IaaS) e piattaforma come servizio (PaaS), è passata da 96 miliardi di dollari nel 2019 a 225 miliardi di dollari nel 2022, aumentando di 2,3 volte in soli tre anni.

Nonostante il ritorno alla normalità dopo lockdown prolungati, il mercato globale del cloud computing presenta una serie di altri fattori che probabilmente favoriranno la crescita del settore nei prossimi anni. La ricerca di EY indica i seguenti principali driver aziendali per il passaggio al cloud:

- Crescita e trasformazione aziendale. Il cloud computing consente alle aziende di adattare più facilmente e rapidamente le operazioni aziendali, riducendo i costi operativi e di capitale e aumentando la velocità di elaborazione dei dati.

- Sicurezza e privacy dei dati. I fornitori di soluzioni cloud offrono importanti infrastrutture di backup e strutture di ripristino senza la necessità di installare data center, oltre a servizi di sicurezza come la crittografia dei dati, la gestione delle autorizzazioni e il controllo degli accessi.

- Produttività sul posto di lavoro. Applicando soluzioni di cloud computing, sia le grandi aziende che le startup possono collegare i membri del team da ogni parte del mondo e organizzare il lavoro remoto in modo efficiente e produttivo.

Inoltre, il recente boom nell’intelligenza artificiale (IA) ha evidenziato la necessità per le aziende di sfruttare le capacità di machine learning e IA e integrarle nei propri servizi al fine di competere con i concorrenti. A causa di queste tendenze a lungo termine, Market.US prevede che il mercato globale del cloud computing, composto dai segmenti IaaS, PaaS e software come servizio (SaaS), raggiungerà circa 1.167 miliardi di dollari nel 2027 e 2.321 miliardi di dollari nel 2032. Considerando che il mercato ha raggiunto i 546 miliardi di dollari nel 2022, il suo CAGR sarà del 15,6% nel periodo previsto.

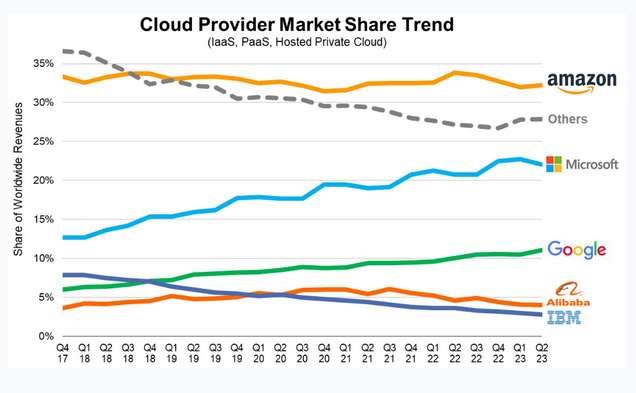

Il mercato del cloud computing è dominato da tre giganti della tecnologia come Amazon (Amazon Web Services), Microsoft (Azure) e Google (Google Cloud). Negli anni passati, essi hanno gradualmente conquistato il mercato, e al secondo trimestre del 2023, la loro quota di mercato totale ammontava al 65%, con Amazon al primo posto (32%), seguita da Microsoft (22%) e Google (11%). Il resto del mercato (35%) è soggetto a una concorrenza piuttosto intensa tra diverse dozzine di aziende, ognuna delle quali cerca di guadagnare la sua quota e specializzarsi in determinate categorie di clienti. Tra i provider di cloud di secondo livello, quelli con i tassi di crescita anno su anno più elevati includono Oracle, Snowflake, MongoDB, VMware, Huawei e China Telecom.

Nel 2023, il tasso di crescita della spesa in cloud continua a diminuire, a causa delle pressioni macroeconomiche, di alcune restrizioni da parte delle imprese, di problemi di mercato locali in Cina e, soprattutto, della regolamentazione dei big data. Secondo la recente ricerca di Synergy Research Group, nel secondo trimestre del 2023, la spesa delle imprese globali per i servizi di infrastruttura cloud (tra cui IaaS, PaaS e cloud privato ospitato) si è avvicinata a 65 miliardi di dollari, aumentando del 18% anno su anno, mentre nel primo trimestre del 2023 e nel quarto trimestre del 2022 i tassi di crescita anno su anno erano rispettivamente del 19% e del 20%. Tuttavia, in termini assoluti, il mercato è cresciuto di 10 miliardi di dollari anno su anno per il terzo trimestre consecutivo. Pertanto, ci si aspetta che i fornitori di servizi cloud supereranno le sfide a breve termine, molte pressioni economiche si attenueranno e i tassi di crescita futura del mercato del cloud rimarranno robusti.

OTTIENI L’ACCESSO AD ANALISI PLURIPREMIATE – GRATIS SU FREEDOM24 >>

Idee di investimento è una sezione in collaborazione con Freedom24.com – Il centro analitico di Freedom Finance Analytical Center è stato nominato Best of 2020 da Global Banking & Finance Review.

Motivo 2. Posizione di mercato consolidata nel settore del cloud computing per le PMI e opportunità nell’ambito dell’IA

In qualità di fornitore di soluzioni di cloud computing, DigitalOcean opera nello stesso mercato delle grandi aziende tecnologiche, ma si rivolge a startup e PMI anziché a grandi clienti aziendali. L’azienda è riuscita a trovare la sua nicchia, offrendo a startup e PMI, che di solito dispongono di risorse finanziarie più limitate, competenze operative e personale IT, soluzioni più semplici e convenienti che consentono loro di costruire, implementare e scalare rapidamente, sia per creare una presenza digitale che per sviluppare prodotti digitali, spendendo meno tempo nella gestione dell’infrastruttura e più tempo nella creazione di applicazioni innovative che favoriscono la crescita aziendale. DigitalOcean ha sviluppato soluzioni cloud user-friendly ed economicamente convenienti in tutti i settori:

- Il segmento Infrastructure-as-a-Service (IaaS) comprende prodotti come il calcolo (Droplets), lo storage (Object Storage, Block Storage e Backup) e la rete (Cloud Firewalls, Managed Load Balancers e Virtual Private Cloud).

- Il segmento Platform-as-a-Service (PaaS) offre sia infrastruttura che sistemi di gestione dei database, piattaforme per applicazioni, strumenti di sviluppo e altri servizi progettati per supportare l’intero ciclo di vita delle applicazioni web: Managed Databases, Managed Kubernetes e Container Registry, App Platform, Functions, ecc.

- Il segmento Software-as-a-Service (SaaS) è rappresentato dalle offerte di Managed Hosting e dal Marketplace.

La base clienti di DigitalOcean è diversificata per quanto riguarda la competenza tecnica, il tipo di attività, l’uso e la geografia. Essa comprende ingegneri del software, ricercatori, data scientist, amministratori di sistema, studenti e appassionati, che utilizzano la piattaforma dell’azienda per una vasta gamma di casi d’uso, come applicazioni web e mobile, hosting di siti web, e-commerce, media e giochi, progetti web personali e servizi gestiti, tra molti altri. I clienti di DigitalOcean sono distribuiti in oltre 190 paesi, e circa due terzi del suo fatturato provengono storicamente da clienti al di fuori degli Stati Uniti. L’azienda non presenta una concentrazione significativa di clienti, poiché i suoi primi 25 clienti rappresentano il 10% del fatturato nel 2022.

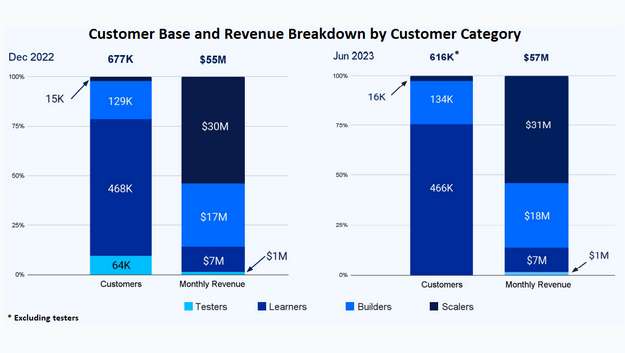

Al 30 giugno 2023, DigitalOcean aveva circa 616.000 clienti (escludendo i Tester su base aggregata), suddivisi in quattro categorie in base ai loro pagamenti mensili e al ciclo di vita:

- Tester: clienti che pagano meno di $50 al mese, utilizzano la piattaforma DigitalOcean da meno di tre mesi e contribuiscono a un fatturato di circa $1 milione al mese.

- Learners: clienti che pagano meno di $50 al mese e utilizzano la piattaforma DigitalOcean per almeno tre mesi. Al 30 giugno 2023, DigitalOcean aveva 466.000 Learners (il 75,6% di tutti i clienti, escludendo i tester). Da questa vasta base di Learners, molte aziende sviluppano le proprie attività e diventano Builders e Scalers.

- Builders: clienti che pagano tra $50 e $500 al mese e utilizzano la piattaforma DigitalOcean in media da quattro anni. Al 30 giugno 2023, DigitalOcean aveva 134.000 Builders (il 21,8%).

- Scalers: clienti che pagano più di $500 al mese e utilizzano la piattaforma DigitalOcean in media da sei anni. Al 30 giugno 2023, DigitalOcean aveva 16.000 Scalers (il 2,6%).

Sebbene rappresentino la percentuale più bassa nel numero totale di clienti, Builders e Scalers contribuiscono all’85,9% del fatturato mensile, poiché rappresentano le PMI che stanno sviluppando attivamente e guadagnando trazione, ed è probabile che continueranno a crescere sulla piattaforma DigitalOcean e ad acquistare ulteriori prodotti. Pertanto, l’azienda si concentra su iniziative di commercializzazione e prodotto volte ad attirare, trattenere ed espandere il business da parte di Builders e Scalers. Negli ultimi sei mesi, i segmenti di Builders e Scalers sono aumentati da 144.000 a 150.000 clienti, in crescita del 4,2%, e il loro fatturato totale è aumentato da $47 milioni a $49 milioni, con una crescita del 4,3% nello stesso periodo.

Nonostante l’espansione della base clienti e del fatturato mensile in termini assoluti, DigitalOcean ha affrontato tassi di crescita in calo. In primo luogo, il tasso di ritenzione netta del dollaro (NDR), una misura della quota del fatturato annuale ricorrente attuale (ARR) legato alla base clienti attiva nel periodo precedente, è sceso dal 107% nel Q1 2023 al 104% nel Q2 2023, il che rappresenta un drastico calo rispetto al 112% del Q2 2022. Durante la conference call sui risultati trimestrali, la dirigenza dell’azienda ha avvertito che il NDR probabilmente scenderà al 90%–95% nel Q3 2023 a causa dei “venti contrari dell’ottimizzazione del cloud”.

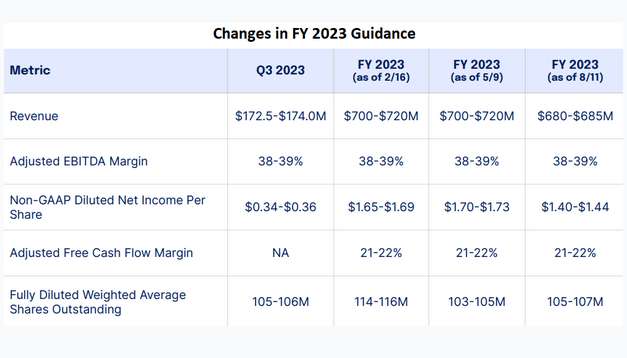

In secondo luogo, i tassi di crescita del fatturato YoY sono diminuiti per il secondo trimestre consecutivo, passando dal 28,0% nel Q4 2022 all’11,6% nel Q2 2023. Di conseguenza, la dirigenza ha rivisto al ribasso la previsione di fatturato per il FY 2023, con un fatturato previsto tra $680 milioni e $685 milioni, in calo rispetto ai $700 milioni-$720 milioni precedenti, mentre il tasso di crescita del fatturato è previsto all’18%, in calo rispetto al 34% del FY 2023. DigitalOcean è riuscita a aumentare il fatturato medio per utente grazie agli aumenti di prezzo implementati l’anno scorso, ma ciò indica comunque i problemi legati alla crescita organica e alla debolezza generale del mercato tecnologico attuale.

Queste tendenze negative si verificano nonostante le due importanti acquisizioni di Cloudways e Paperspace effettuate nell’ultimo anno. L’acquisizione da $350 milioni di Cloudways, un importante fornitore di hosting cloud gestito e SaaS, è stata completata nel secondo semestre del 2022. L’accordo mirava a rafforzare il core business e il portafoglio di prodotti di DigitalOcean e ad espandere il mercato del cloud indirizzabile. In effetti, ha ampliato la base clienti dell’azienda dell’18%, ma come hanno mostrato i recenti risultati finanziari, non ha aiutato l’azienda ad accelerare la crescita del fatturato fino ad ora.

L’acquisizione più recente di DigitalOcean è stata la transazione da $111 milioni per l’acquisto di Paperspace, che ha permesso a DigitalOcean di ampliare il suo portafoglio con una dimensione di intelligenza artificiale/apprendimento automatico (IA/ML). Paperspace ha aggiunto 12.000 clienti paganti (il 2,0% del totale dei clienti) e ha creato opportunità di cross-selling, quindi a lungo termine il settore dell’IA potrebbe generare una crescita del fatturato a tre cifre e diventare una parte importante del fatturato di DigitalOcean, dimostrando la logica dietro l’acquisizione. Nel breve termine, tuttavia, questa transazione sembra aumentare ulteriormente il debito netto dell’azienda, che è quasi triplicato nell’ultimo anno, passando da $300,4 milioni al 30 giugno 2022 a $923,5 milioni al 30 giugno 2023.

Da un lato, quando un’azienda sta affrontando significative trasformazioni o sta effettuando numerose acquisizioni anziché perseguire la crescita organica, ciò potrebbe sollevare preoccupazioni. Dall’altro lato, la dirigenza di DigitalOcean ha confermato il suo impegno a dare priorità all’integrazione di Cloudways e Paperspace nel breve termine, il che potrebbe stimolare i risultati finanziari di DigitalOcean nei prossimi trimestri. Pertanto, dati un ambiente con tassi di interesse più elevati e un aumento del debito netto, sarebbe prudente concentrarsi sulla crescita attraverso driver interni piuttosto che su una strategia aggressiva di fusioni e acquisizioni.

Motivo 3. Margini più elevati e riacquisti di azioni per compensare la riduzione del tasso di crescita

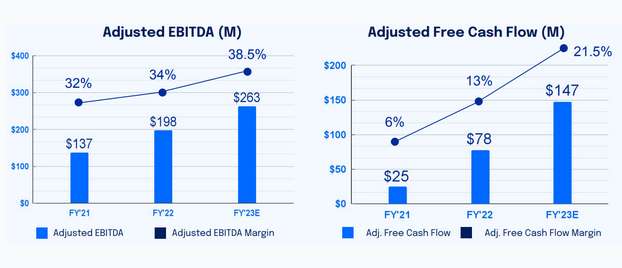

Mentre la dirigenza dell’azienda ha dichiarato incertezza sul momento in cui i venti contrari macroeconomici si placheranno, hanno affermato l’intenzione di compensare qualsiasi rallentamento nei tassi di crescita con notevoli miglioramenti nella redditività. Si prevede che il margine EBITDA rettificato crescerà dal 34% nell’anno fiscale 2022 al 38,5% nell’anno fiscale 2023, e il margine di flusso di cassa gratuito dovrebbe aumentare dell’8,5% al 21,5% nello stesso periodo previsto. Dato che la dirigenza aveva inizialmente fissato il 2024 come anno per raggiungere un margine di flusso di cassa gratuito superiore al 20%, raggiungere questo importante obiettivo un anno prima consentirebbe all’azienda di generare rendimenti interessanti sul capitale degli investitori, indipendentemente dal tasso di crescita delle entrate, e in generale rappresenterebbe un buon segnale.

Inoltre, la dirigenza ha sottolineato un impegno deciso nei confronti del suo programma di riacquisto azionario. Negli ultimi due anni, l’azienda ha riacquistato oltre 27 milioni di azioni (il 22,9% del totale delle azioni diluite medie ponderate in circolazione al 31 dicembre 2022) per 1,3 miliardi di dollari (circa il 54% della capitalizzazione di mercato attuale). Tutte le azioni acquistate sono state successivamente riscattate. Tuttavia, ciò non ha influito sul numero totale di azioni diluite in circolazione, poiché il programma di riacquisto ha appena compensato l’eccesso di azioni assegnate ai dipendenti nell’ambito del piano di proprietà azionaria per dipendenti (ESOP), che è aumentato da 61,6 milioni nel 2021 a 105,8 milioni nel 2022. Di conseguenza, nonostante il programma di riacquisto del 2022, il numero di azioni diluite medie ponderate in circolazione si è attestato a 118 milioni, lo stesso importo del 31 dicembre 2021.

DigitalOcean mira a ridurre le azioni in circolazione a circa 106 milioni entro la fine del 2023, rispetto ai 118 milioni indicati nella precedente guida del 16 febbraio 2023, il che significa una diminuzione del 10,2%. L’azienda ha riacquistato ulteriori 7,76 milioni di azioni per 266 milioni di dollari nel T1 2023 e 2,8 milioni di azioni nel T2 2023 per 103 milioni di dollari, a un prezzo medio di 37,08 dollari per azione, chiudendo il T2 2023 con un totale di 105 milioni di azioni diluite in circolazione, in calo rispetto ai 120 milioni del T2 2022. Durante la conference call, la dirigenza ha indicato che potrebbe moderare l’entità dei riacquisti azionari rispetto ai livelli del 2023, ma ha comunque confermato l’impegno a restituire capitale agli azionisti attraverso il riacquisto di azioni in futuro. Sebbene in generale ciò rappresenti un buon segno della fiducia della dirigenza nella resilienza e nelle prospettive future dell’azienda, è una grande incognita se utilizzare il capitale per il riacquisto di azioni sia attualmente l’allocazione più efficiente del capitale, dal momento che negli ultimi due anni non ha contribuito né al prezzo delle azioni di DigitalOcean né al suo utile per azione (EPS).

Di conseguenza, DigitalOcean sembra essere un investimento piuttosto rischioso. La riduzione delle previsioni di entrate e del tasso di crescita delle entrate nell’anno fiscale 2023 riflette l’ambiente macroeconomico sfidante nel settore delle PMI e la crescita rallentata nell’industria del cloud a cui l’azienda sta attualmente facendo fronte. Tuttavia, se DigitalOcean riuscirà ad incorporare con successo le nuove attività acquisite nel suo perimetro e a ottenere gli effetti di sinergia previsti, l’azienda potrebbe tornare a crescere a tassi superiori al 20% nel 2024, indipendentemente dalle variazioni dell’ambiente di mercato delle PMI.

OTTIENI 30 GIORNI DI TRADING GRATUITO – CLICCA QUI >>

Prestazioni finanziarie

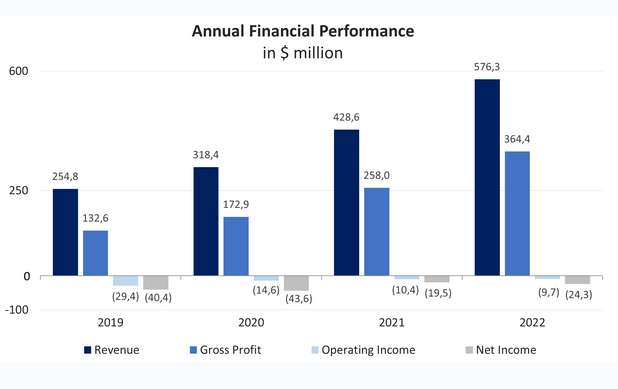

I risultati finanziari di DigitalOcean del 2022 possono essere così riassunti:

- Le entrate sono aumentate da 428,6 milioni di dollari nel 2021 a 576,3 milioni di dollari nel 2022.

- Il margine di profitto lordo è cresciuto da 258,0 milioni di dollari a 364,4 milioni di dollari anno su anno.

- L’azienda è ancora operativamente non redditizia, ma le prestazioni sono migliorate costantemente negli ultimi anni: nel 2022, la perdita operativa ammontava a 9,7 milioni di dollari, in calo rispetto ai 10,4 milioni di dollari del 2021 e ai 14,6 milioni di dollari del 2020.

- La perdita netta è leggermente aumentata da 19,5 milioni di dollari nel 2021 a 24,3 milioni di dollari nel 2022, principalmente a causa della vendita una tantum di società di gruppo con una perdita di 14,9 milioni di dollari.

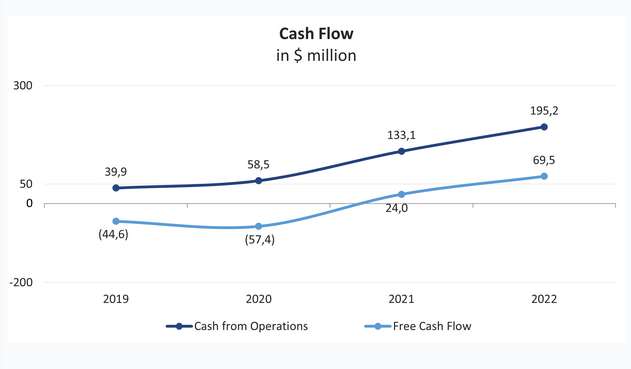

- Tuttavia, DigitalOcean genera flussi di cassa positivi. Il flusso di cassa operativo è aumentato da 133,1 milioni di dollari a 195,2 milioni di dollari anno su anno. Anche il flusso di cassa gratuito è aumentato da 24,0 milioni di dollari nel 2021 a 69,5 milioni di dollari nel 2022.

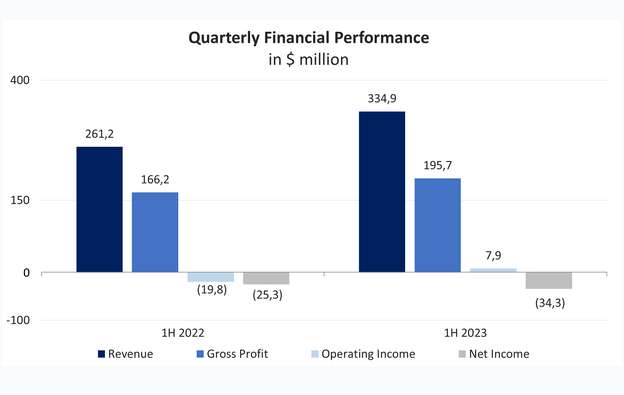

La performance finanziaria di DigitalOcean nel primo semestre del 2023 è presentata di seguito:

- Le entrate sono aumentate da 261,2 milioni di dollari a 334,9 milioni di dollari anno su anno.

- Il margine di profitto lordo è cresciuto da 166,2 milioni di dollari a 195,7 milioni di dollari anno su anno.

- La performance operativa ha dimostrato dinamiche positive: dopo una perdita operativa di 19,8 milioni di dollari nel primo semestre del 2022, l’azienda ha registrato un utile operativo di 7,9 milioni di dollari nel primo semestre del 2023.

- La perdita netta è aumentata a 34,3 milioni di dollari nel primo semestre del 2023 rispetto ai 25,3 milioni di dollari dell’anno precedente. Gran parte di questa perdita netta è attribuibile a spese di ristrutturazione, una spesa una tantum avvenuta nel primo trimestre del 2023. Nel secondo trimestre del 2023, DigitalOcean è riuscita a mostrare un modesto utile di 0,7 milioni di dollari.

Nonostante i risultati complessivamente positivi nel primo semestre del 2023, la dirigenza dell’azienda prevede alcune sfide nei prossimi mesi a causa dei venti contrari di mercato in corso e ha quindi ridotto le previsioni per il 2023, con entrate, tasso di crescita delle entrate e EPS diluiti non-GAAP inferiori del 5% al 15% rispetto a quanto previsto a maggio 2023.

Il bilancio di DigitalOcean suscita alcune preoccupazioni a causa dell’aumento del leverage:

- Il rapporto di leverage, definito come il rapporto tra il debito totale e gli attivi, si attesta al 98%, il che significa che il debito è quasi uguale agli attivi. La cifra è molto più alta della media dei fornitori di servizi cloud, che va dal 3% al 67%.

- Il debito totale non è cambiato significativamente nell’ultimo anno: ammontava a 1.467 milioni di dollari al 30 giugno 2022, rispetto a 1.474 milioni di dollari al 30 giugno 2023. Tuttavia, a causa delle operazioni di fusione e acquisizione, la posizione netta di cassa dell’azienda è crollata. Mentre l’azienda ha riportato disponibilità di cassa e investimenti a breve termine per 1.166 milioni di dollari nel T2 2022, la cifra è scesa a 550,5 milioni di dollari nel T2 2023, risultando in un debito netto dell’azienda di 923,5 milioni di dollari.

- Il rapporto debito netto/EBITDA si attesta a circa 10,0x (il rapporto debito netto/EBITDA è 10,0x). Se si applicano le previsioni di EBITDA rettificato dell’azienda per il 2023, il rapporto scende a 3,5x (il rapporto debito netto/EBITDA rettificato su base mobile a 12 mesi è 3,5x).

- Il flusso di cassa dalle operazioni è aumentato costantemente di anno in anno, con un CAGR del 70% dal 2019 al 2022. Nel primo semestre del 2023, DigitalOcean ha guadagnato 100,4 milioni di dollari di flusso di cassa operativo, in aumento del 31,3% anno su anno.

Valutazione delle azioni

DigitalOcean è scambiata a uno sconto rispetto ai multipli medi dei fornitori di servizi cloud: EV/Vendite – 5,31x, EV/EBITDA – 34,75x, P/FFO – 12,49x, P/Vendite – 4,00x. Questo sconto può essere in parte spiegato dai tassi di crescita più elevati di alcuni concorrenti rispetto a DigitalOcean. Tuttavia, DigitalOcean è sulla buona strada verso la redditività operativa, ha flussi di cassa in crescita costante e, quindi, offre il miglior rendimento per unità di rischio assunto.

Il target di prezzo minimo fissato da Stifel, Nicolaus & Company è di 25 dollari per azione, mentre Bank of America valuta DigitalOcean a 58 dollari per azione. Secondo il consenso di Wall Street, il valore di mercato equo delle azioni si attesta a circa 41 dollari, implicando un potenziale di rialzo del 63%.

MAGGIORI INFORMAZIONI SU FREEDOM24.COM >>

Rischi chiave

- Il mercato dei servizi cloud è un’area altamente competitiva. L’azienda dovrebbe aggiornare tempestivamente i suoi prodotti e rilasciare nuove funzionalità, adattarsi ed reagire efficacemente alle tecnologie in rapida evoluzione e agli standard dell’industria in evoluzione, altrimenti perderà la sua posizione competitiva.

- Una recessione economica globale e condizioni sfavorevoli nell’industria dei servizi cloud potrebbero portare a riduzioni della spesa per tecnologia dell’informazione, il che avrà un impatto negativo sulle attività di DigitalOcean e sui risultati delle sue operazioni.

- Poiché DigitalOcean è una società in crescita, i suoi risultati finanziari possono oscillare notevolmente, rendendo difficile prevedere i risultati futuri. Di conseguenza, il prezzo delle sue azioni è altamente sensibile alle aspettative degli analisti di titoli e degli investitori.

- L’incremento dell’indebitamento dell’azienda potrebbe influire negativamente sulla sua situazione finanziaria e sulla capacità di raccogliere capitale aggiuntivo per finanziare le future operazioni.

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.