Corteva (CTVA) è uno dei principali fornitori mondiali di semi e prodotti per la protezione delle piante. Le soluzioni dell’azienda contribuiscono a una produzione alimentare più sana, sicura e sostenibile. L’azienda è stata creata nel 2019 attraverso una scissione dalla grande azienda chimica statunitense DowDuPont. Corteva ha sede nell’Indiana, negli Stati Uniti.

Qual è l’idea?

- Il mercato globale della produzione commerciale di semi dovrebbe crescere a un tasso di crescita annuo medio composto (CAGR) del 7,33% nel periodo 2023-2028, raggiungendo 104,2 miliardi di dollari alla fine del periodo previsto.

- Il mercato globale delle sostanze per la protezione delle colture dovrebbe crescere a un CAGR del 5,6% nel periodo 2023-2030, raggiungendo 66,7 miliardi di dollari alla fine del periodo previsto.

- Forte ambiente di mercato agricolo: a causa dei prezzi elevati dei cereali, la redditività del settore nel 2023 potrebbe diventare una delle più alte degli ultimi 15 anni, incoraggiando gli agricoltori a accumulare riserve, compresi i prodotti fabbricati da Corteva.

- Consolidamento della posizione di Corteva nel mercato dei prodotti biologici attraverso le acquisizioni di Symborg e Stoller. Si prevede che il mercato crescerà a un CAGR del 14,1%, raggiungendo 29,31 miliardi di dollari nel 2029.

- La società dispone di un programma di riacquisto di azioni con un importo autorizzato pari al 5,46% della capitalizzazione di mercato dell’azienda. Le azioni di Corteva offrono un rendimento annuo del dividendo dell’1,29%.

MAGGIORI INFORMAZIONI SU FREEDOM24.COM >>

Perché ci piace CORTEVA INC-W-I?

Motivo 1. Mercati target in crescita

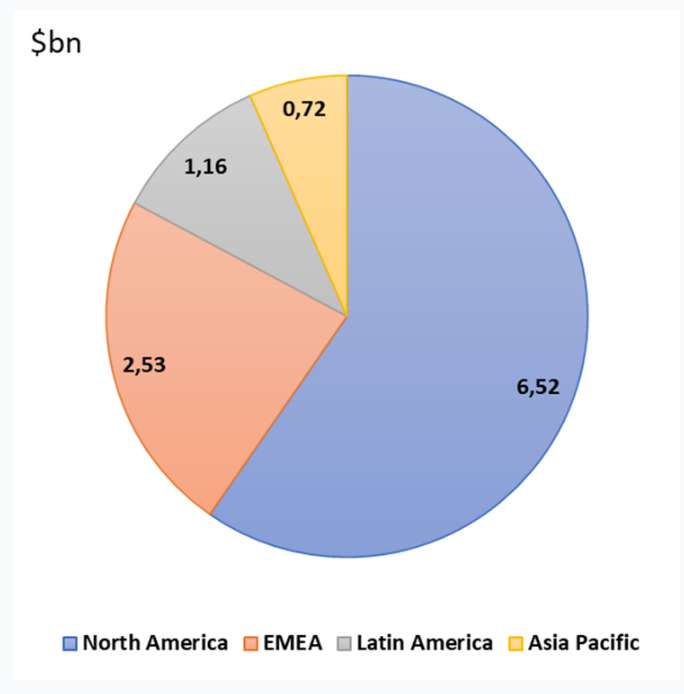

Il business di Corteva è composto da due segmenti: Semi e Protezione delle colture.

Nel segmento dei Semi, l’azienda è leader globale nello sviluppo e nella fornitura di germoplasma avanzato e tratti di semi che garantiscono rese ottimali per le aziende agricole di tutto il mondo. In questo segmento, l’azienda è presente in molti mercati chiave dei semi, tra cui i mercati del mais e della soia in Nord America, i mercati del mais e del girasole in Europa, nonché i mercati del mais in Brasile, India, Sudafrica e Argentina. In questo segmento, l’azienda offre:

- Tecnologia dei tratti dei semi utilizzata per aumentare la resistenza delle piante alle condizioni meteorologiche, alle malattie e agli insetti, nonché per migliorare le caratteristiche nutrizionali;

- Erbicidi utilizzati per il controllo delle erbacce;

- Soluzioni digitali per aiutare gli agricoltori a massimizzare le rese e la redditività.

Secondo Imarc, il mercato globale della produzione commerciale di semi crescerà a un CAGR del 7,33% nel periodo 2023-2028. Il volume di mercato dovrebbe passare dai 68,6 miliardi di dollari nel 2022 a 104,2 miliardi di dollari nel 2028.

Il secondo segmento del business di Corteva, la Protezione delle colture, fornisce all’industria agricola globale prodotti che proteggono le piante stabilite dalle erbacce, dagli insetti e da altri parassiti, nonché dalle malattie. I prodotti del segmento migliorano la salute generale delle piante sia sopra che sotto il terreno attraverso la gestione dell’azoto e le tecnologie applicate ai semi prima della semina. In questo segmento, l’azienda offre varie soluzioni per la protezione delle piante che consentono di:

- Migliorare la produttività e la redditività delle aziende agricole;

- Mantenere i campi liberi da erbacce, insetti e malattie.

In questo segmento, Corteva è leader globale nella produzione di erbicidi, insetticidi, stabilizzatori dell’azoto e erbicidi utilizzati per la gestione dei pascoli e dei pascoli naturali.

Secondo Research and Markets, il mercato globale delle sostanze per la protezione delle colture crescerà a un CAGR del 5,6% nel periodo 2023-2030, raggiungendo 66,7 miliardi di dollari alla fine del periodo previsto.

Pertanto, i principali mercati di Corteva sono previsti in crescita nei prossimi anni, il che dovrebbe avere un impatto positivo sulle performance finanziarie dell’azienda.

OTTIENI 30 GIORNI DI TRADING GRATUITO – CLICCA QUI >>

Idee di investimento è una sezione in collaborazione con Freedom24.com – Il centro analitico di Freedom Finance Analytical Center è stato nominato Best of 2020 da Global Banking & Finance Review.

Motivo 2. Forte ambiente di mercato agricolo

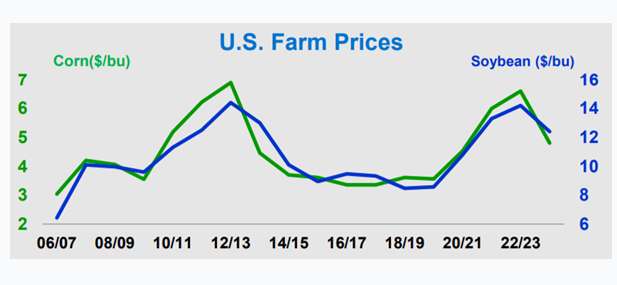

I prodotti di Corteva sono altamente efficaci nel controllo dei parassiti e delle erbacce e nel raggiungimento di alti rendimenti. Tuttavia, la produzione dell’azienda è costosa, il che la rende dipendente dalla solvibilità degli agricoltori nei suoi mercati di riferimento, principalmente negli Stati Uniti e in Canada.

La situazione attuale nei mercati agricoli globali rimane favorevole per l’azienda, come dimostrato dai prezzi elevati dei principali raccolti. Pertanto, attualmente i prezzi di mercato negli Stati Uniti per il mais e la soia superano i prezzi medi degli ultimi nove anni.

La principale ragione dei prezzi elevati è la guerra tra Russia e Ucraina, poiché parte delle terre coltivabili dell’Ucraina si trova nella zona di guerra, e la terminazione dell’accordo sulla granaglia da parte della Russia ha influenzato le esportazioni del raccolto ucraino esistente.

Inoltre, durante la conferenza sugli utili del secondo trimestre del 2023, Corteva ha dichiarato che la domanda di biocarburante, realizzato con prodotti agricoli, dovrebbe raggiungere un livello record nel 2023 e probabilmente continuerà a crescere nel 2024.

A causa di questi fattori, i prezzi dei prodotti agricoli sono suscettibili di rimanere elevati nei prossimi mesi.

I prezzi elevati dei prodotti agricoli hanno portato a profitti record per gli agricoltori statunitensi. Secondo le previsioni di Corteva, il 2023 sarà uno dei migliori anni degli ultimi 15 anni in termini di redditività del settore.

I risultati finanziari solidi sono suscettibili di incoraggiare gli agricoltori a accumulare fertilizzanti, semi e prodotti per la protezione delle colture e potrebbero anche aumentare la domanda di materie prime di alta qualità.

Pertanto, il forte ambiente di mercato agricolo potrebbe influenzare positivamente le performance finanziarie di Corteva nei prossimi mesi.

Motivo 3. Acquisizione di Symborg e Stoller

Biologici Agricoli

Uno dei segmenti di mercato agricolo a più rapida crescita sono i prodotti biologici. Si tratta di un gruppo diversificato di prodotti derivati da microrganismi naturalmente presenti ed estratti vegetali, utilizzati per proteggere le colture da parassiti e malattie, nonché per stimolarne la produttività. La produzione di prodotti biologici è diventata una direzione promettente nell’industria agricola, poiché possono eliminare completamente gli effetti negativi dall’ottimizzazione di determinate qualità delle piante. Inoltre, ripristinano l’equilibrio minerale e microbico del suolo, aumentandone il bilancio idrico.

La popolarità dei prodotti biologici sta crescendo rapidamente a seguito della crescente consapevolezza degli effetti dannosi dei fertilizzanti chimici e dei pesticidi sul suolo. Al contrario, i prodotti biologici sono prodotti da sostanze organiche e quindi non danneggiano l’ambiente naturale.

Inoltre, secondo Corteva, i prodotti biologici potrebbero occupare fino al 25% del mercato della protezione delle colture entro il 2035, portando a una significativa accelerazione della domanda.

Secondo Fortune Business Insights, il mercato dei prodotti biologici crescerà a un tasso di crescita annuo composto del 14,1% nel periodo 2023-2029, raggiungendo 29,31 miliardi di dollari alla fine del periodo di previsione.

Per rafforzare la propria posizione nel nuovo mercato in rapida crescita, Corteva ha pagato 1,6 miliardi di dollari nel 2023 per acquisire due aziende, Symborg e Stoller, specializzate nella produzione di prodotti biologici. Symborg è un’azienda spagnola specializzata nella tecnologia microbiologica, mentre Stoller è il più grande fornitore statunitense di prodotti biologici precedentemente indipendente.

Commentando le operazioni, il CEO di Corteva, Chuck Magro, ha sottolineato che le acquisizioni consentiranno a Corteva di costruire un’azienda leader nel settore dei prodotti biologici, in grado di crescere in linea con il mercato in rapida espansione.

Motivo 4. Programma di riacquisto azionario e aumento dei dividendi

Nel settembre 2022, il consiglio di amministrazione di Corteva ha approvato un programma di riacquisto azionario da 2 miliardi di dollari. Nel primo semestre del 2023, dopo il completamento del precedente piano di riacquisto da 1,5 miliardi di dollari, l’azienda ha speso 80 milioni di dollari nel nuovo programma. Di conseguenza, alla fine del secondo trimestre del 2023, l’importo autorizzato del programma ammontava a 1,92 miliardi di dollari, pari al 5,46% della capitalizzazione di mercato dell’azienda.

Inoltre, l’azienda ha costantemente aumentato i dividendi trimestrali. Così, nel luglio 2023, il pagamento è stato aumentato da 0,15 a 0,16 dollari per azione, portando il rendimento annuale dei dividendi al 1,29%.

OTTIENI L’ACCESSO AD ANALISI PLURIPREMIATE – GRATIS SU FREEDOM24 >>

Performance finanziaria

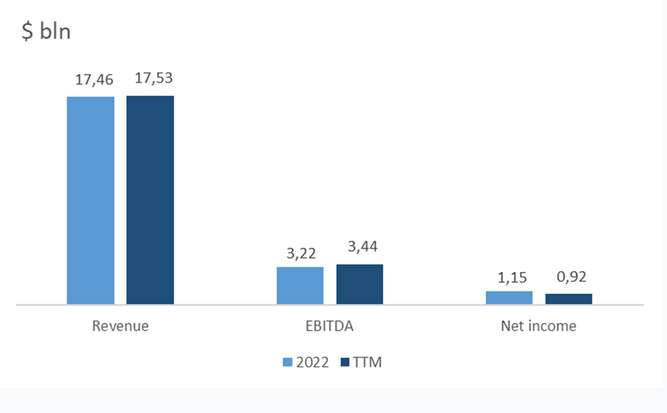

I risultati finanziari di Corteva negli ultimi 12 mesi possono essere riassunti come segue:

- Il fatturato ammontava a 17,53 miliardi di dollari, in aumento dello 0,44% rispetto alla fine del 2022.

- L’EBITDA è aumentato da 3,22 miliardi di dollari a 3,44 miliardi di dollari. Il margine EBITDA è salito dal 18,47% al 19,64%.

- Il profitto netto ammontava a 923 milioni di dollari rispetto a 1,15 miliardi di dollari alla fine dell’anno scorso. Il margine netto è diminuito dal 6,57% al 5,26%.

Il fatturato e il profitto operativo sono aumentati principalmente a causa dell’aumento dei prezzi dei prodotti dell’azienda, che ha parzialmente compensato la diminuzione dei volumi. A sua volta, l’azienda ha ottimizzato i costi, aumentando così i margini operativi. Questo si è riflesso anche nei risultati del primo semestre del 2023.

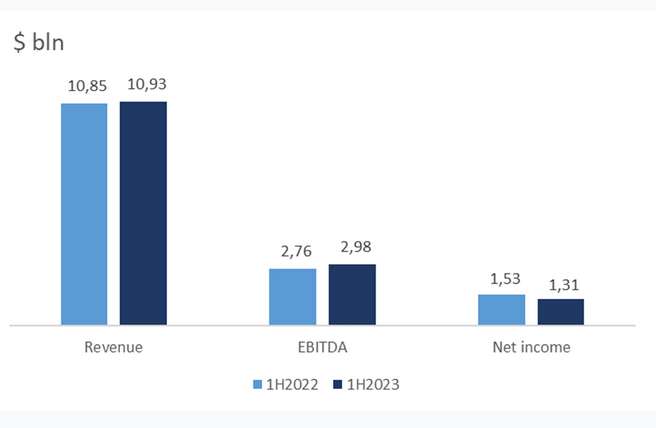

I risultati di Corteva nel primo semestre del 2023 sono i seguenti:

- Il fatturato è cresciuto dello 0,70% anno su anno: da 10,85 miliardi di dollari a 10,93 miliardi di dollari.

- L’EBITDA è aumentato da 2,76 miliardi di dollari a 2,98 miliardi di dollari. Il margine EBITDA è salito dal 25,41% al 27,24%.

- Il profitto netto ammontava a 1,31 miliardi di dollari rispetto a 1,53 miliardi di dollari dell’anno precedente.

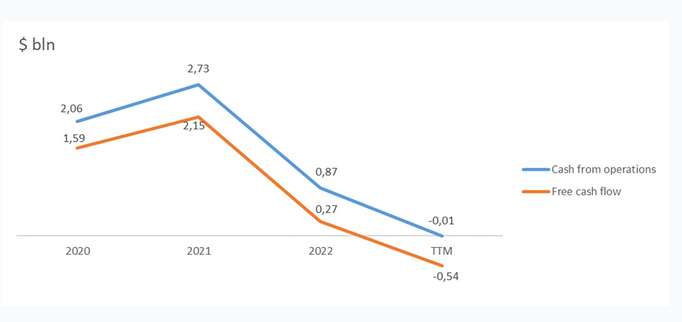

Sulla base dei risultati degli ultimi 12 mesi, il flusso di cassa operativo è diminuito a -6 milioni di dollari rispetto ai 872 milioni di dollari alla fine del 2022.

Il flusso di cassa libero è diminuito da 267 milioni di dollari a -543 milioni di dollari negli ultimi 12 mesi.

È importante notare che l’azienda guadagna la maggior parte dei suoi flussi di cassa nel secondo semestre dell’anno, il che comporta tradizionalmente un deflusso di denaro dalle attività operative nel primo semestre dell’anno. La riduzione dei flussi di cassa operativi e liberi è stata principalmente dovuta a una diminuzione del capitale circolante nel primo semestre del 2023, in particolare a un aumento dei pagamenti ai controparti e a costi più elevati per la produzione di semi.

Il bilancio di Corteva può essere considerato solido:

- Il debito totale ammonta a 5,31 miliardi di dollari.

- Equivalenti di cassa e investimenti a breve termine ammontano a 2,62 miliardi di dollari.

- Il debito netto è di 2,70 miliardi di dollari, con un rapporto debito netto/EBITDA di 0,8x.

- Il rapporto di copertura degli interessi è di 22,9x.

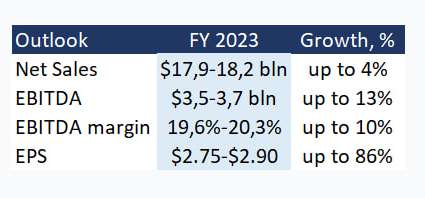

Questo livello di indebitamento indica una buona stabilità finanziaria dell’azienda. Corteva prevede anche una dinamica finanziaria positiva per il 2023:

Pertanto, la stabilità finanziaria dell’azienda e le previsioni della sua direzione aumentano la fiducia nel potenziale di crescita del valore delle azioni.

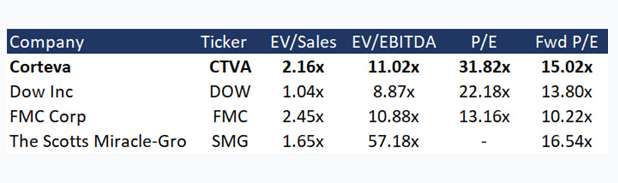

Valutazione delle azioni

Corteva negozia a una media di settore EV/Vendite di 2,16x, EV/EBITDA di 11,02x, Forward P/E di 15,02x e un premio P/E del 31,82x.

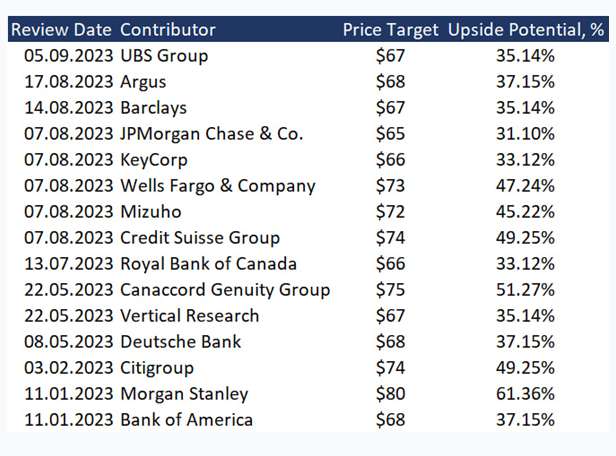

Il prezzo medio obiettivo delle principali 15 banche d’investimento di Wall Street è di 70 dollari per azione. Secondo il nostro consenso, l’azienda è sottovalutata per una serie di motivi elencati sopra; il valore di mercato equo delle azioni è di 65 dollari per azione, con un potenziale di crescita del 25%.

CLICCA QUI PER OTTENERE 30 GIORNI DI TRADNG GRATIS CON FREEDOM24

Rischi chiave

- Possibile deterioramento delle condizioni di mercato agricolo. Se i prezzi dei cereali diminuiranno, la redditività degli agricoltori diminuirà, il che potrebbe ridurre la domanda dei prodotti di Corteva. Ciò potrebbe essere causato, tra le altre cose, dalla conclusione di un nuovo accordo sui cereali e dall’intensificazione delle esportazioni di cereali ucraini.

- Rischi legati alla proprietà intellettuale. L’azienda spende ingenti somme in ricerca e sviluppo, con il risultato che possiede un numero significativo di brevetti sui prodotti. La scadenza dei diritti esclusivi su un determinato prodotto potrebbe influire negativamente sui vantaggi competitivi dell’azienda. Allo stesso tempo, solo il 13,95% dei brevetti dell’azienda scadrà prima di cinque anni.

- Rischi legati all’introduzione di nuovi prodotti sul mercato. Poiché Corteva sviluppa soluzioni per l’agricoltura, deve ottenere l’approvazione degli organi competenti, inclusi quelli in materia di sicurezza. Se l’azienda non è in grado di portare nuovi prodotti sul mercato a causa del mancato ottenimento delle approvazioni, la sua capacità di crescere potrebbe essere negativamente influenzata.

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.