Euronet Worldwide Inc. (EEFT) è un importante fornitore globale di transazioni finanziarie elettroniche sicure. La società gestisce una delle reti di sportelli automatici indipendenti più grandi d’Europa, è la più grande rete di pagamento al mondo per ricariche telefoniche prepagate e la seconda più grande società globale di trasferimento di denaro. Euronet è stata fondata nel 1994 e ha sede in Kansas, negli Stati Uniti.

Qual è l’idea?

Nel dinamico panorama dei mercati finanziari in continua evoluzione, individuare opportunità che promettono una crescita sostenuta e rendimenti robusti è un compito formidabile. Mentre gli investitori si muovono tra una miriade di scelte, il ruolo delle banche d’investimento diventa cruciale nel fornire approfondimenti e raccomandazioni che possono guidare le decisioni strategiche. Questo rapporto analizza il potenziale di investimento di diverse aziende che hanno ricevuto raccomandazioni “outperform” o “buy” dalle principali banche d’investimento a seguito della pubblicazione dei risultati delle loro ultime performance trimestrali. Le raccomandazioni si basano su un’analisi approfondita della salute finanziaria delle aziende, della loro posizione di mercato e delle prospettive di crescita.

Secondo le banche d’investimento, le seguenti aziende provenienti da vari settori dell’economia non solo offrono risultati di performance consistenti, ma dimostrano anche un forte potenziale di crescita futura e la capacità di resistere con successo alle avversità macroeconomiche:

- Euronet Worldwide Inc.

- Boot Barn Holdings Inc.

- OneMain Holdings Inc.

Di seguito troverete la descrizione di un’idea di investimento riguardante Euronet Worldwide.

CLICCA QUI PER OTTENERE 30 GIORNI DI TRADNG GRATIS CON FREEDOM24

Perché ci piace Euronet Worldwide?

Euronet Worldwide è un fornitore globale di soluzioni di elaborazione dei pagamenti. La società fornisce servizi di prelievo e deposito di contanti presso gli sportelli automatici, soluzioni gestite per gli sportelli automatici e i punti vendita (POS), outsourcing di carte di credito e debito, emissione di carte e servizi di acquisizione. Inoltre, Euronet fornisce servizi per la conversione di valuta, ricarica telefonica, pagamento di bollette, gestione delle frodi, trasferimenti internazionali di denaro, pagamento senza carta, riciclaggio di banconote e altri servizi.

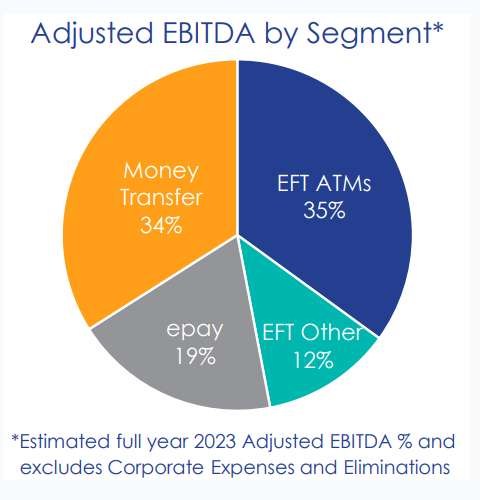

Le operazioni della società sono suddivise in quattro segmenti principali: Elaborazione di trasferimenti elettronici di fondi (ATM EFT), Trasferimento di denaro, epay e Altro EFT. ATM EFT, il segmento più grande in termini di EBITDA rettificato, si concentra sulla trasformazione delle soluzioni di pagamento elettronico. Questo implica la fornitura di servizi come prelievo e deposito di contanti presso gli sportelli automatici, outsourcing di carte di credito e debito e servizi di acquisizione di commercianti.

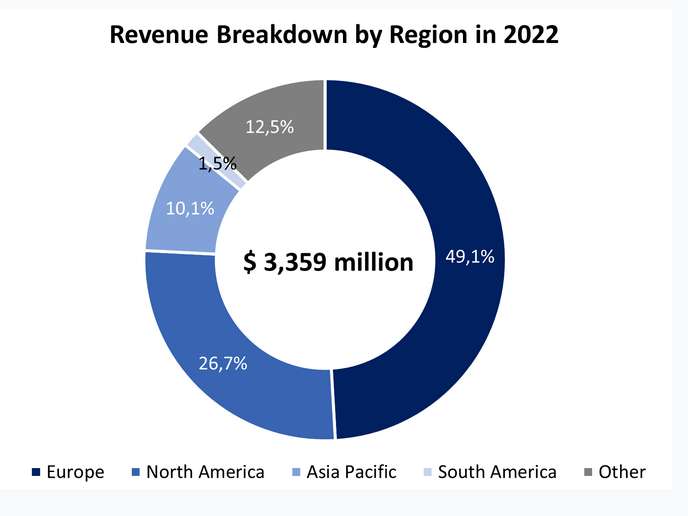

Il business di Euronet è altamente diversificato in termini di offerta di prodotti, presenza geografica e segmenti di clientela. L’azienda vanta una vasta rete di istituti finanziari, agenti, rivenditori, commercianti e fornitori di contenuti. Inoltre, opera in un’ampia gamma di paesi, come si può vedere dalla suddivisione delle entrate qui sotto. Nel 2022, il 49,1% delle entrate di Euronet proveniva dall’Europa, consolidando la presenza sostanziale dell’azienda in questo mercato. Il Nord America ha contribuito con il 26,7%, mentre l’Asia-Pacifico e il Sud America hanno portato rispettivamente il 10,1% e l’1,5%. Il restante 12,5% delle entrate è stato generato in altri mercati.

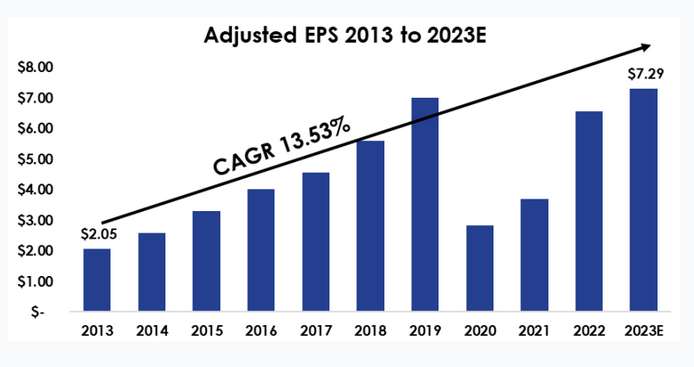

Euronet ha dimostrato in modo coerente una crescita robusta negli ultimi anni. L’azienda ha mantenuto una crescita degli utili a doppia cifra, con un aumento del guadagno per azione (EPS) rettificato da $2,05 nel 2013 a un previsto $7,29 nel 2023, implicando un notevole tasso di crescita annuo composto (CAGR) del 13,5% nel periodo. Guardando avanti, la direzione aziendale prevede una continuazione della traiettoria di crescita, prevedendo un aumento dell’EPS rettificato del 10% al 15% per il 2024.

I risultati del terzo trimestre del 2023 di Euronet hanno dimostrato la resilienza aziendale in un contesto macroeconomico sfidante. Di conseguenza, l’azienda ha riportato una crescita delle entrate del 8% anno su anno a $1.004,0 milioni, superando il consenso di $983,68 milioni. In particolare, le entrate del segmento EFT sono aumentate dell’8% anno su anno a $345,8 milioni, le entrate del Trasferimento di denaro sono cresciute dell’8% anno su anno a $395,9 milioni e le entrate del segmento epay sono aumentate del 6% anno su anno a $264,5 milioni. I risultati sono stati sostenuti dalla continua crescita nei settori dell’acquisizione POS, dei media digitali e dei servizi mobili. Inoltre, l’EBITDA rettificato è stato di $212,5 milioni rispetto a $211,6 milioni dell’anno precedente, e l’EPS rettificato di $2,72 per azione (-1% anno su anno) ha superato il consenso di $2,70.

Il rischio chiave di Euronet è associato a un potenziale rallentamento della crescita delle entrate se le condizioni economiche peggiorano, portando a una domanda ridotta di servizi di prelievo di contanti, fondamentali per il business dell’azienda. Inoltre, le entrate di Euronet dipendono dalla domanda di viaggi internazionali. Se la domanda di viaggi si stabilizza dalla sua traiettoria attuale, ciò potrebbe influire significativamente sulla domanda di servizi di prelievo di contanti. Di conseguenza, fattori esterni come le fluttuazioni economiche e i cambiamenti nel comportamento dei consumatori possono influire negativamente sul flusso di entrate dell’azienda.

SCOPRI ALTRE IDEE DI INVESTIMENTO SU FREEDOM24.COM – CLICCA QUI>>>

Idee di investimento è una sezione in collaborazione con Freedom24.com – Il centro analitico di Freedom Finance Analytical Center è stato nominato Best of 2020 da Global Banking & Finance Review.

Performance finanziaria

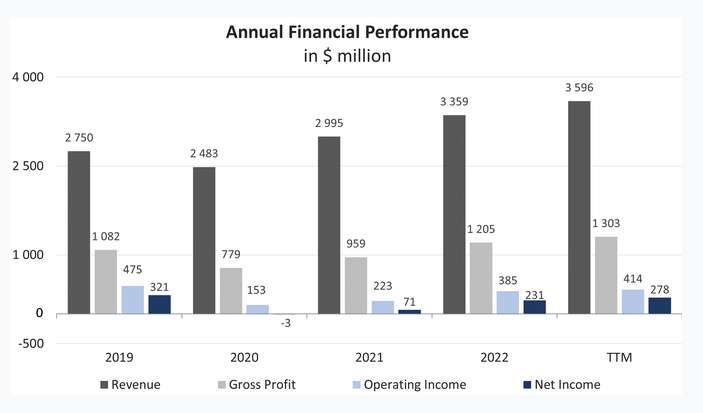

I risultati finanziari di Euronet negli ultimi 12 mesi (TTM) possono essere riassunti come segue:

- Il ricavo è aumentato a $3.596 milioni, in crescita del 7,1% rispetto all’anno fiscale 2022.

- Il profitto lordo è salito dell’8,1%, passando da $1.205 milioni nell’anno fiscale 2022 a $1.303 milioni TTM, con un miglioramento del margine lordo dal 35,9% al 36,2%.

- L’utile operativo è cresciuto del 7,5% a $414,3 milioni. Il margine operativo è rimasto invariato al 11,5%.

- L’utile netto è aumentato del 20,4%, passando da $230,7 milioni a $277,9 milioni TTM. Il margine netto è salito dal 6,9% al 7,7%.

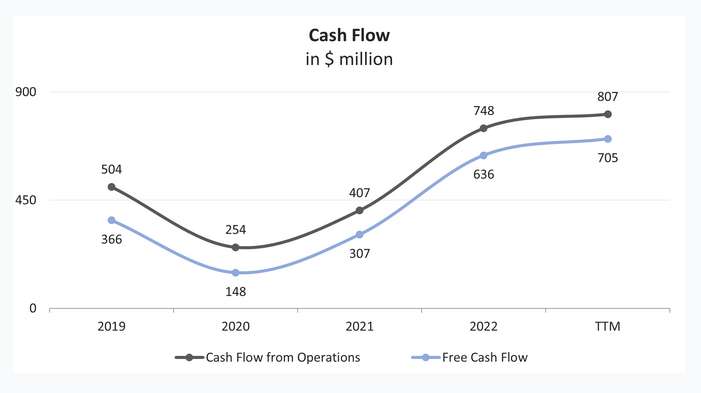

I flussi di cassa di Euronet mostrano significativi miglioramenti negli ultimi anni: il flusso di cassa operativo (FFO) TTM è stato di $807,1 milioni, in crescita del 7,9% rispetto all’anno fiscale 2022, mentre il flusso di cassa libero (FCF) TTM è aumentato del 10,8% a $704,9 milioni.

Il bilancio di Euronet sembra essere piuttosto robusto: la liquidità e gli investimenti a breve termine ammontavano a $1.678 milioni al 30 settembre 2023, e il debito totale era di $1.715 milioni, risultando in un debito netto di soli $37,0 milioni. Inoltre, le spese per interessi TTM sono aumentate a $49,9 milioni. Considerando l’EBIT TTM di $414,3 milioni, il rapporto di copertura degli interessi di Euronet è pari a 11,0x, dimostrando che l’azienda è finanziariamente sana e può superare un potenziale deterioramento dell’ambiente macroeconomico.

Valutazione azionaria

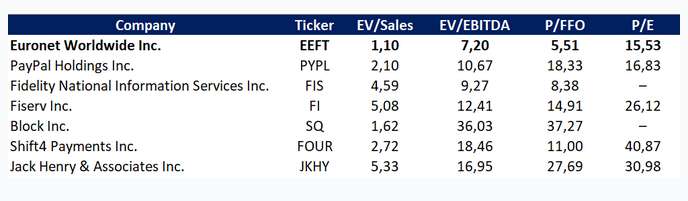

Euronet si scambia a uno sconto rispetto ad altri fornitori di servizi di trasferimento di denaro e pagamento in base ai seguenti multipli medi: EV/Vendite — 1,10x, EV/EBITDA — 7,20x, P/FFO — 5,51x, P/E — 15,53x. Tuttavia, l’azienda offre il miglior rendimento per unità di rischio assunto.

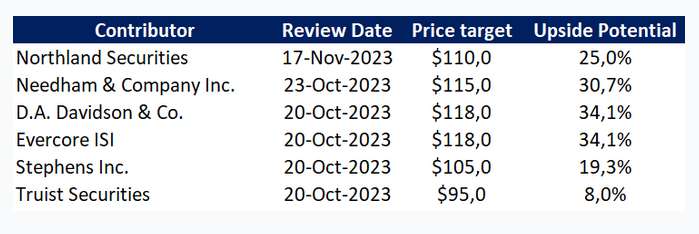

Il prezzo obiettivo minimo fissato da Truist Securities è di $95,0 per azione, mentre D.A. Davidson & Co. valuta Euronet a $118,0 per azione. Secondo il consenso di Wall Street, il prezzo equo di mercato delle azioni è di $110,2 per azione, implicando un potenziale aumento del 25,3%.

OTTIENI L’ACCESSO AD ANALISI PLURIPREMIATE GRATIS CON FREEDOM24.COM

Rischi chiave

- La concorrenza di Euronet nei segmenti di elaborazione EFT, segmento epay e trasferimento di denaro include aziende più grandi e meglio finanziate e istituti finanziari. Di conseguenza, potrebbe mancare delle risorse finanziarie e dell’accesso al capitale necessari per aumentare la sua quota di mercato.

- Euronet svolge una parte significativa della sua attività in Europa centrale e orientale, e ha filiali in Medio Oriente, Asia Pacifico, Africa e America del Sud. I rischi politici, economici e regolamentari nella regione potrebbero influenzare i risultati operativi dell’azienda.

- I risultati operativi di Euronet dipendono, in parte, dal volume delle transazioni degli ATM nella sua rete e dalle commissioni che può addebitare per l’elaborazione di tali transazioni. Tuttavia, i fornitori di servizi finanziari generalmente non hanno un controllo completo sulle commissioni delle transazioni degli ATM.

- Un ambiente economico recessivo in uno qualsiasi dei mercati di Euronet o altri fattori esterni potrebbero avere un impatto negativo su banche, operatori di telefonia mobile, fornitori di contenuti, rivenditori e clienti individuali e potrebbero ridurre il livello di transazioni nelle divisioni dell’azienda.

- L’attività di Euronet dipende fortemente dal corretto funzionamento delle reti informatiche e delle connessioni di telecomunicazione, motivo per cui l’azienda è soggetta a rischi informatici.

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.