Agnico Eagle Mines Limited (AEM) è una società canadese di estrazione dell’oro e il terzo produttore di oro al mondo. L’azienda opera in paesi con giurisdizioni sicure e prevedibili, ovvero Canada, Messico, Australia e Finlandia, e la sua base mineraria conta circa 49 milioni di once di riserve d’oro provate e probabili. L’azienda ha un ampio programma di esplorazione, con attuali progetti di esplorazione concentrati in Canada, Australia, Europa, America Latina e negli Stati Uniti. Agnico Eagle Mines è stata fondata nel 1957 e ha sede a Toronto, Canada.

Qual è l’idea?

- Il prezzo dell’oro dipende da molti fattori ed è spesso soggetto a interessi speculativi. Nel primo semestre del 2023, la domanda di oro è rimasta forte, con il suo prezzo che si è attestato a livelli record, offrendo alle società minerarie un buon slancio.

- Agnico Eagle Mines è la terza più grande società di estrazione dell’oro al mondo, possedendo depositi d’oro di classe mondiale. Nonostante l’azienda abbia già una base mineraria immensa, la sua dirigenza ha pianificato di aumentare ulteriormente le riserve d’oro attraverso l’espansione dei progetti attuali e nuovi progetti di esplorazione.

- Agnico Eagle Mines ha effettuato diverse acquisizioni strategiche negli ultimi anni e consolidato importanti depositi d’oro nella Cintura dell’Oro dell’Abitibi. Di conseguenza, l’azienda è emersa come il più grande produttore d’oro del Canada.

- Nonostante il programma di investimenti su larga scala dell’azienda, è riuscita a mantenere alti rapporti di redditività, contenere i costi operativi e mantenere il debito a livelli confortevoli, il che le consente di beneficiare di un ambiente ad alto prezzo.

- Agnico Eagle Mines è un “dividend aristocrat”, poiché l’azienda paga dividendi dal 1986. Il suo attuale rendimento del dividendo è del 3,34%.

CLICCA QUI PER OTTENERE 30 GIORNI DI TRADNG GRATIS CON FREEDOM24

Perché ci piace Agnico Eagle Mines Limited?

Motivo 1. La domanda resiliente di oro crea un ambiente favorevole per i prezzi

Agnico Eagle Mines è impegnata nell’esplorazione e nella produzione di oro, principalmente in paesi con giurisdizioni sicure e prevedibili, ovvero Canada, Messico, Australia e Finlandia. L’oro è il prodotto principale dell’azienda, costituendo circa il 98,5% del suo fatturato. L’azienda produce anche argento, rame e zinco, che sono sottoprodotti nella produzione dell’oro e, quindi, rappresentano una quota di fatturato insignificante (1,5% in totale). Di conseguenza, le prestazioni complessive di Agnico Eagle Mines dipendono dalle condizioni del mercato dell’oro.

La domanda di oro proviene tipicamente da diversi settori chiave:

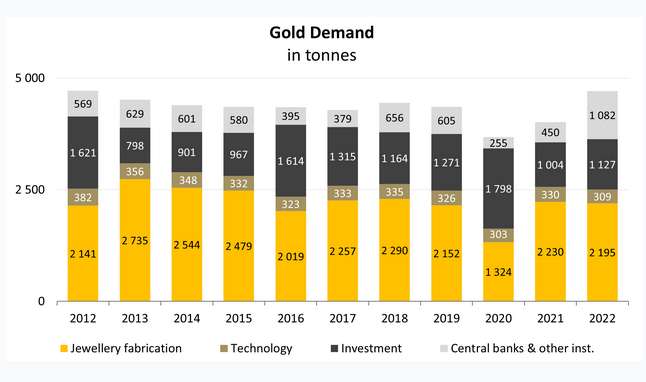

- Gioielleria. La gioielleria è uno dei principali componenti della domanda di oro, con una quota del 46,6% nel 2022. La domanda di gioielli è influenzata da una combinazione di fattori culturali, economici e sociali, e storicamente India, Cina, Stati Uniti e paesi del Medio Oriente hanno i mercati di gioielli più grandi e significativi.

- Investimento. Questa categoria include la domanda di lingotti e monete d’oro, così come gli investimenti in fondi negoziati in borsa (ETF) legati all’oro e altri prodotti finanziari correlati all’oro, e ha costituito il 23,9% della domanda totale di oro nel 2022. Spesso l’oro è considerato da molti un bene rifugio sicuro e una protezione contro l’inflazione, nonché l’incertezza economica e geopolitica, il che può aumentare la domanda di investimento durante periodi di volatilità di mercato.

- Banche centrali. La domanda delle banche centrali per l’oro può variare in base a fattori economici e geopolitici. Le banche centrali di solito detengono riserve d’oro come parte delle loro riserve di cambio per gestire la stabilità della propria valuta e diversificare le loro riserve. Nel 2022, la domanda delle banche centrali per l’oro è stata di un record di 1.082 tonnellate, rappresentando il 23,0% della domanda mondiale nel 2022.

- Tecnologia. L’oro viene anche utilizzato in diverse applicazioni tecnologiche, compresi dispositivi elettronici, vari prodotti ad alta tecnologia e odontoiatria. Tuttavia, la domanda industriale di oro è limitata a causa delle sue caratteristiche fisiche e, di conseguenza, rappresenta solo il 6,6% della domanda totale.

Nel periodo 2012-2019, nonostante le fluttuazioni all’interno dei segmenti, la domanda globale di oro è stata relativamente stabile, oscillando tra 4.284 tonnellate e 4.714 tonnellate. Durante la pandemia da COVID-19, l’industria dell’oro ha subito una dura flessione nella domanda di gioielli, ma è emerso un forte rimbalzo. Di conseguenza, nel periodo 2020-2022, la domanda globale di oro è stata guidata principalmente dagli acquisti delle banche centrali, che sono passati da 255 tonnellate nel 2020 a 1.082 tonnellate nel 2022, un aumento del 3,2 volte, e dalla ripresa dell’industria dei gioielli ai livelli pre-pandemici. Allo stesso tempo, la domanda di investimento è diminuita del 37,3% a 1.127 tonnellate a causa di minori investimenti negli ETF.

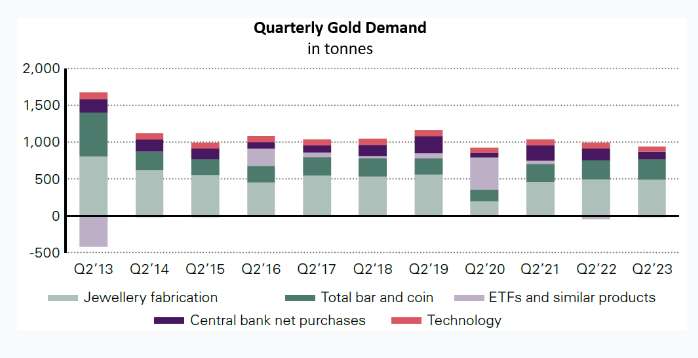

Gli sviluppi recenti nel mercato dell’oro sembrano controversi ma comunque creano un ambiente favorevole. Nel primo semestre del 2023, la domanda globale di oro è stata inferiore del 6% su base annua, pari a 2.062 tonnellate. La diminuzione è stata in gran parte spiegata dagli afflussi negativi di oro dagli ETF rispetto al forte aumento degli afflussi all’inizio del 2022. Inoltre, la domanda di oro utilizzato nella tecnologia è rimasta debole a 70 tonnellate per il secondo trimestre consecutivo.

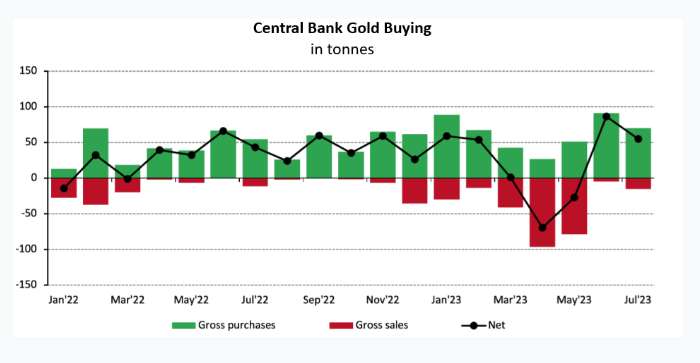

Tuttavia, altri segmenti hanno mostrato dinamiche più positive. Nonostante il rallentamento nel secondo trimestre del 2023, la tendenza verso l’oro tra le banche centrali sembra globalmente positiva, con gli acquisti di oro da parte delle banche centrali nel primo semestre del 2023 che hanno raggiunto un record del primo semestre di 387 tonnellate. L’attività di acquisto è diffusa e distribuita tra paesi emergenti e sviluppati. La Cina continua a vendere gradualmente i titoli del Tesoro degli Stati Uniti, diversificando le sue riserve con l’oro. Nel luglio 2023, la Banca Popolare Cinese ha aggiunto 23 tonnellate di oro e ha consolidato la sua posizione di maggiore acquirente dell’anno fino ad oggi (126 tonnellate). Nei primi sette mesi del 2023, la Cina ha aumentato le sue riserve d’oro totali del 6,3% a 2.136 tonnellate. Altri grandi acquirenti di oro includono Polonia e Turchia. Tuttavia, su base annuale, la Banca Centrale della Turchia rimane un venditore netto (85 tonnellate) a causa delle pesanti vendite tra marzo e maggio, prima delle elezioni presidenziali, quando le autorità turche hanno avuto bisogno di sostenere la valuta nazionale.

Inoltre, una sana domanda di investimento e una domanda di gioielli resiliente hanno sostenuto il mercato. Nel secondo trimestre del 2023, il consumo di gioielli ha mostrato un modesto miglioramento nonostante l’ambiente di alto prezzo dell’oro, aumentando del 3% su base annua a 476 tonnellate. Anche gli investimenti in lingotti e monete sono aumentati del 6% su base annua a 277 tonnellate nel secondo trimestre del 2023, con la Turchia che è stata un importante motore di crescita. L’alta inflazione e la debolezza della valuta hanno aumentato la domanda in Turchia.

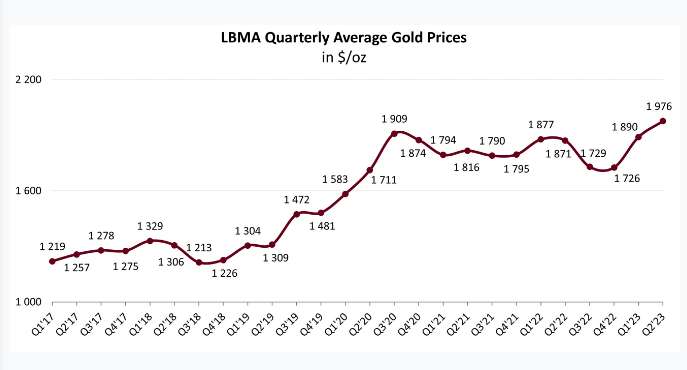

Nel secondo trimestre del 2023, il prezzo medio dell’oro LBMA (benchmark chiave del mercato dell’oro calcolato dalla London Bullion Market Association) è stato di 1.976 dollari l’oncia, in aumento del 6% su base annua e del 4% rispetto al precedente record del terzo trimestre del 2020. Le prestazioni dell’oro sono state supportate da una combinazione di fattori, tra cui un dollaro statunitense relativamente stabile, tassi d’interesse stabili, copertura del rischio geopolitico e continua domanda delle banche centrali. La domanda di oro è stata anche sostenuta dalla volatilità di mercato durante il primo semestre del 2023, specialmente durante la mini-crisi bancaria di marzo del 2023.

La domanda e i prezzi dell’oro sono guidati da molti fattori, rendendo difficile fare previsioni precise. Tuttavia, il World Gold Council definisce i seguenti scenari possibili:

Il mercato dell’oro potrebbe sperimentare una domanda di investimento più forte se le condizioni economiche peggiorano e aumenta il rischio di recessione. Mentre i mercati si aspettano generalmente che la Federal Reserve degli Stati Uniti, la Banca Centrale Europea (BCE) e la Banca d’Inghilterra (BoE) aumentino ulteriormente i tassi di base, si ritiene che la fine del ciclo sia vicina e sarà seguita da un periodo di “mantenimento” sostenuto. Tuttavia, dato che gli effetti del ciclo di restrizione si propagano attraverso l’economia reale con un certo ritardo, le economie sviluppate potrebbero vedere ulteriori peggioramenti economici. Ciò potrebbe essere causato da un aumento significativo dei fallimenti a seguito di varie conseguenze non intenzionali dell’ambiente ad alto tasso. Storicamente, tali periodi hanno comportato una maggiore volatilità e ritirata dei mercati azionari, nonché una maggiore appetibilità degli investitori per asset di alta qualità come l’oro.

Inversamente, un atterraggio morbido o una politica monetaria molto più restrittiva potrebbero comportare il disinvestimento. Le aspettative di un atterraggio morbido, in cui si evita una recessione ma la politica monetaria rimane restrittiva, potrebbero creare ostacoli all’oro e comportare il disinvestimento. Ad esempio, gli ETF legati all’oro hanno registrato uscite consistenti nel mese di giugno e le detenzioni di oro sono diminuite dall’inizio dell’anno. Inoltre, pur essendo considerato da molti come un asset difensivo, l’oro è soggetto al disinvestimento se prevale un sentiment negativo generale e il panico si diffonde nei mercati globali, portando a una totale avversione al rischio. È successo nel marzo 2020, quando è scoppiata la pandemia da COVID-19.

Pertanto, è difficile prevedere quali fattori influenzeranno a lungo termine. Secondo un sondaggio Reuters, analisti e trader prevedono un prezzo medio dell’oro di $1.950/oncia nel terzo trimestre del 2023, $1.995/oncia nel quarto trimestre del 2023, $1.944,5 nell’intero anno 2023 e $1.988 nel 2024. Si tratta comunque di un livello elevato-record, e quindi, Agnico Eagle Mines è pronta a guadagnare slancio e beneficiare di un ambiente ad alto prezzo unito a un potenziale di crescita della produzione.

OTTIENI L’ACCESSO AD ANALISI PLURIPREMIATE – GRATIS SU FREEDOM24 >>

Idee di investimento è una sezione in collaborazione con Freedom24.com – Il centro analitico di Freedom Finance Analytical Center è stato nominato Best of 2020 da Global Banking & Finance Review.

Motivo 2. Una promettente strategia di crescita, focalizzata su fusioni e acquisizioni e sull’esplorazione

Agnico Eagle Mines è la terza più grande azienda produttrice di oro al mondo, che produce oro, argento, rame e zinco da 11 miniere situate in Canada, Messico, Australia e Finlandia. La maggior parte delle operazioni dell’azienda è concentrata in Canada, che ha fornito il 75,7% del fatturato del 2022, seguito dal segmento aziendale australiano (11,2%). I progetti in Finlandia e Messico hanno generato rispettivamente il 7,1% e il 5,9% del fatturato del 2022.

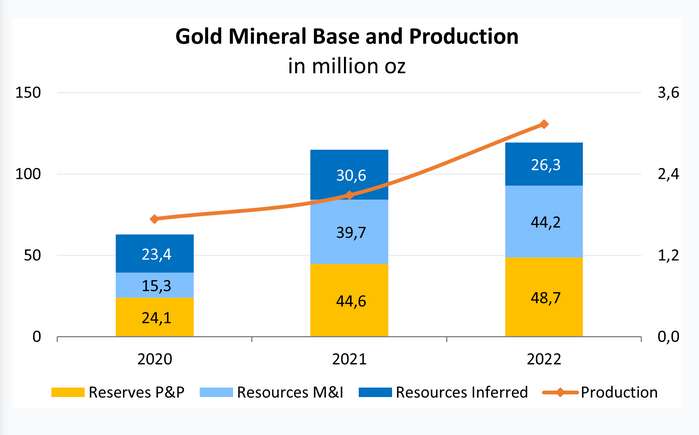

Agnico Eagle Mines si distingue tra i suoi concorrenti grazie ai risultati operativi in costante crescita e alla sua efficiente allocazione di capitale. La base mineraria dell’oro dell’azienda è quasi raddoppiata nel periodo 2020-2022, con riserve provate e probabili (Reserve P&P) di oro in aumento del 102% a 48,7 milioni di once (Moz), risorse misurate e indicate (Risorse M&I) in forte aumento del 188% e risorse inferite in crescita del 13%. Si prevede che le riserve d’oro di Agnico Eagle Mines aumenteranno ulteriormente nei prossimi anni. La produzione d’oro è aumentata anche a 3,1 Moz nel 2022, in aumento dell’81% rispetto a 1,7 Moz nel 2020, posizionando l’azienda tra i pochi produttori d’oro che hanno effettivamente aumentato la produzione. In contrasto, la produzione d’oro di Newmont è stata lenta, con circa 6,0 Moz all’anno, mentre l’output di Barrick Gold è sceso a quasi un minimo di 20 anni (4,1 Moz nel 2022 rispetto a 4,9 Moz nel 2004).

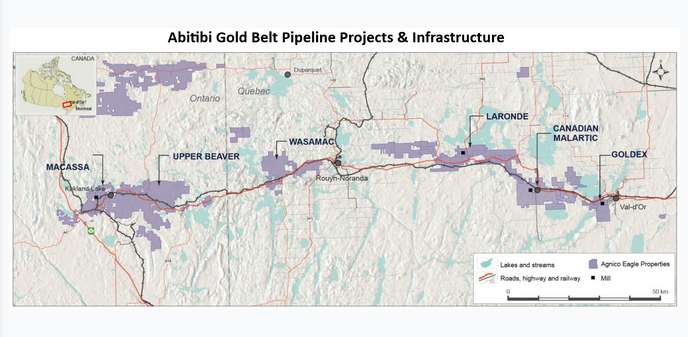

Tali risultati eccezionali sono stati ottenuti grazie a una strategia di crescita aggressiva focalizzata su driver organici e non organici. In primo luogo, Agnico Eagle Mines ha effettuato diverse acquisizioni negli ultimi anni: ha pagato 188 milioni di dollari per acquisire Cayden Resources nel 2014, 287 milioni di dollari per acquisire TMAC Resources nel 2021, 10,69 miliardi di dollari per acquistare Kirkland Lake Gold nel 2022 e ha anche acquisito gli asset di Yamana Gold in Canada nel 2023. La fusione con Kirkland Lake Gold e l’acquisizione in corso degli asset di Yamana sono particolarmente importanti perché aiuteranno Agnico Eagle Mines a consolidare gli asset nella Cintura dell’Oro di Abitibi, una delle principali regioni produttrici di oro al mondo con 31,5 milioni di once in riserve d’oro P&P. La crescita futura prevista da queste acquisizioni aggiungerà un valore considerevole nel tempo.

Nel 2023, la direzione di Agnico Eagle Mines si concentrerà sulla consolidazione e l’ottimizzazione dei nuovi asset, sviluppandoli in progetti di alta qualità di classe mondiale:

Il progetto Detour Lake (Kirkland Lake Gold) mira a raggiungere una produzione annuale d’oro di 1 milione di once grazie all’aumento della capacità del mulino di almeno il 9,8% a 28 milioni di tonnellate all’anno nel 2025 e a un minerale sotterraneo di qualità superiore. Inoltre, Agnico Eagle Mines continua la perforazione di esplorazione nel deposito sotto la West pit e nell’estensione occidentale a cuneo. Nel 2022 da solo, l’azienda ha aumentato la vita del deposito di 10 anni (fino al 2052) e ha incrementato le riserve d’oro del 38% (+5,6 milioni di once a 20,4 milioni di once).

Il progetto Canadian Malartic (Yamana Gold) si prevede estenda la vita del deposito di tre anni fino al 2042 e aumenti significativamente le riserve provate trasferendo le attuali 4,8 milioni di once di risorse misurate e indicate e 4,0 milioni di once di risorse inferite in riserve. La produzione d’oro pagabile complessiva entro il 2042 è stimata in aumento del 23%, con una produzione media superiore a 558.000 once per oltre 13 anni. L’azienda valuta anche opportunità per migliorare ulteriormente il profilo di produzione dal 2026 al 2031 con l’esplorazione delle zone interne di Odyssey.

In secondo luogo, Agnico Eagle Mines pone anche un’elevata enfasi sulla crescita organica e alloca significative risorse al suo gruppo di esplorazione che si concentra principalmente sull’identificazione di nuove opportunità di sviluppo in regioni politicamente stabili. I progetti di esplorazione attuali sono concentrati in Canada (83 campi), Australia (16 campi), Finlandia (due campi), Messico (14 campi), Stati Uniti (cinque campi), Svezia (un campo) e Colombia (due campi).

Oltre ai progetti di esplorazione, l’azienda prevede anche di ottimizzare altri asset, come Macassa, Upper Beaver, Wasamac e Akasaba West a Goldex, tutti situati nella Cintura dell’Oro di Abitibi. Pertanto, intende utilizzare l’infrastruttura regionale sviluppata esistente per caricare completamente il suo mulino nella regione di Abitibi in Quebec, con il potenziale di aumentare la produzione annuale d’oro a 500.000 once entro la fine del decennio.

Di conseguenza, le previsioni di Agnico Eagle Mines per il periodo 2023-2025 indicano un forte potenziale di crescita della produzione costante nei prossimi tre anni, con un aumento previsto del 16% da 3,1 milioni di once nel 2022 a circa 3,6 milioni di once entro il 2025. Una tale crescita, fornita sia da nuove acquisizioni che da progetti di esplorazione, in un’industria per lo più senza crescita, fa risaltare l’azienda rispetto ai suoi concorrenti.

Motivo 3. Il miglior produttore d’oro tra i concorrenti

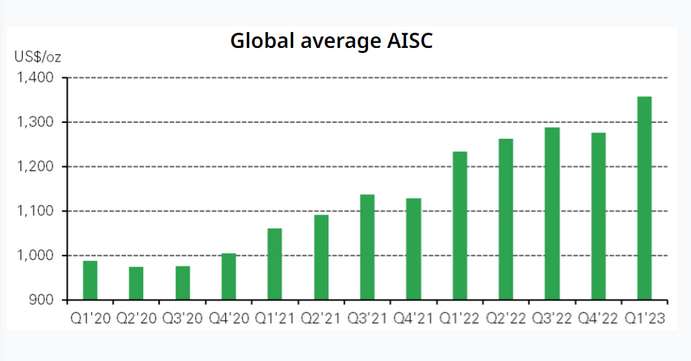

Un notevole successo della direzione di Agnico Eagle Mines è che non ha sacrificato la redditività dell’azienda per il bene della consolidazione e della crescita futura. La produzione d’oro sembrava essere una delle industrie più colpite dall’aumento dei costi a causa delle pressioni inflazionistiche post-pandemiche. Secondo il World Gold Council, il costo totale di sostenimento (AISC), che misura il costo di mantenimento delle attuali operazioni minerarie, è aumentato a livelli record di un decennio, passando da circa $1.000/oncia nel primo trimestre del 2020 a $1.358/oncia nel primo trimestre del 2023, in aumento del 35%. I costi di input della maggior parte delle principali aziende minerarie d’oro, in particolare la manodopera, il carburante e l’elettricità, sono stati influenzati da interruzioni nella catena di approvvigionamento, politiche monetarie governative lasse, aumento dei prezzi del petrolio e del gas, ecc.

Nonostante questa tendenza negativa nell’industria, Agnico Eagle Mines è riuscita a superare le proprie aspettative di costo e a superare i concorrenti. Nel primo trimestre del 2023, l’AISC dell’azienda è stato di $1.125. Nel trimestre precedente, nel secondo trimestre del 2023, i costi totali in contanti (TCC) sono stati di $840/oncia, superando le previsioni di $25/oncia, mentre l’AISC si è attestato a $1.150/oncia, $15/oncia al di sotto del punto medio dell’intervallo di previsione. Questi dati non solo sono al di sotto della media del settore (AISC di $1.358/oncia nel primo trimestre del 2023), ma sono anche molto migliori di quelli dei concorrenti dell’azienda. Le due più grandi aziende minerarie d’oro al mondo, Newmont e Barrick, hanno entrambe registrato aumenti superiori alla media nei loro AISC. Nel primo trimestre del 2023, l’AISC di Newmont è aumentato del 13% rispetto al trimestre precedente, raggiungendo $1.376/oncia, mentre quello di Barrick è aumentato del 10% a $1.370/oncia. Di conseguenza, Agnico Eagle Mines risulta essere uno dei produttori d’oro più redditizi. Nel secondo trimestre del 2023, il suo margine operativo è stato del 28,17% rispetto al 15,64% di Newmont e al 26,69% di Barrick, e il suo margine EBITDA è stato del 50,36% rispetto al 36,04% di Newmont e al 60,70% di Barrick.

Inoltre, i livelli di debito di Agnico Eagle Mines sono anche inferiori a quelli di Newmont e Barrick (debito/patrimonio di 0,07 contro 0,16 e 0,11). Nonostante l’uso di una linea di credito da 1 miliardo di dollari nel primo trimestre del 2023 per l’acquisizione di Canadian Malartic, l’azienda è riuscita a rimborsare 398 milioni di dollari di debito nel secondo trimestre del 2023. Di conseguenza, il suo bilancio rimane solido, con 442 milioni di dollari in contanti e una posizione netta del debito migliorata a 1.674 milioni di dollari. Considerando un EBITDA degli ultimi dodici mesi di 2.876 milioni di dollari, il rapporto tra debito netto ed EBITDA si attesta a 0,58x, il che rende Agnico Eagle Mines resiliente alle incertezze macroeconomiche.

L’aumento dei costi a causa dell’inflazione persistente potrebbe essere considerato un rischio a lungo termine per l’intera industria mineraria dell’oro, ma Agnico Eagle Mines ha fatto un ottimo lavoro nel gestire i costi operativi mentre rimborsa il suo debito. Pertanto, Agnico Eagle Mines è in una posizione migliore per resistere alle possibili incertezze macroeconomiche e offrire elevati rendimenti ai suoi azionisti rispetto ai suoi concorrenti del settore.

OTTIENI 30 GIORNI DI TRADING GRATUITO – CLICCA QUI >>

Risultati finanziari

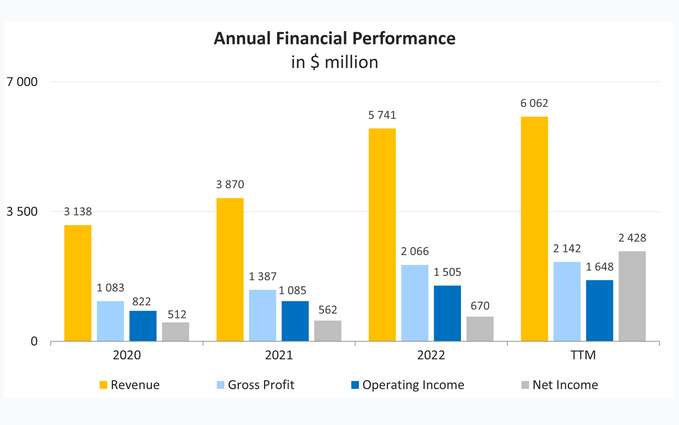

I risultati finanziari di Agnico Eagle Mines negli ultimi 12 mesi (TTM) possono essere riassunti come segue:

- Il ricavo è aumentato a 6.062 milioni di dollari, in aumento del 5,6% rispetto all’anno fiscale 2022.

- Il margine lordo è salito da 2.066 milioni di dollari nell’anno fiscale 2022 a 2.142 milioni di dollari TTM. A causa della continua pressione inflazionistica sui costi operativi, il margine lordo è leggermente diminuito dal 36,0% al 35,3%, che rimane comunque superiore alla media del settore.

- L’utile operativo è migliorato del 9,5% a 1.648 milioni di dollari. La ragione per cui Agnico Eagle Mines ha registrato un tasso di crescita dell’utile operativo più elevato è dovuta alle misure adottate dalla società per ottimizzare i costi amministrativi e generali (SG&A), che sono diminuiti del 9,1%, compensando un aumento dei costi delle merci vendute (COGS). Di conseguenza, il margine operativo è migliorato dal 26,2% al 27,2%.

- L’utile netto è aumentato del 3,6 volte a 2.428 milioni di dollari TTM, con un margine netto che ha mostrato dinamiche simili di crescita dal 11,7% al 40,1%. L’aumento dell’utile netto è stato il risultato della rivalutazione della quota del 50% precedentemente detenuta dalla società in Canadian Malartic a seguito dell’acquisizione della partecipazione completa nel progetto.

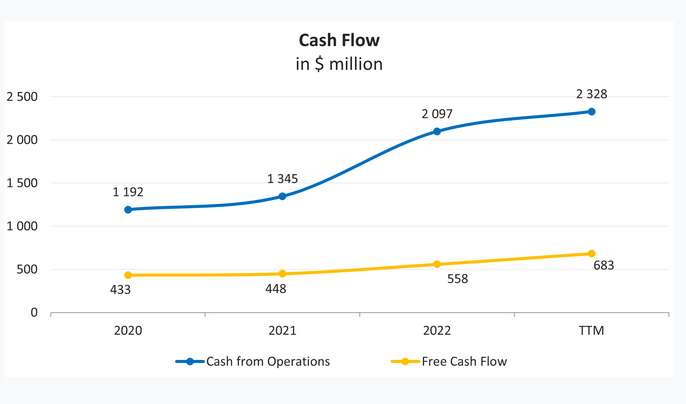

Agnico Eagle Mines genera flussi di cassa impressionanti. Il flusso di cassa operativo è aumentato da 2.097 milioni di dollari nell’anno fiscale 2022 a 2.328 milioni di dollari TTM grazie a un aumento dell’utile netto e a una crescita dei conti da pagare e delle imposte da pagare. Nonostante la necessità di nuovi investimenti in capitale, il flusso di cassa libero è aumentato da 558 milioni di dollari a 683 milioni di dollari.

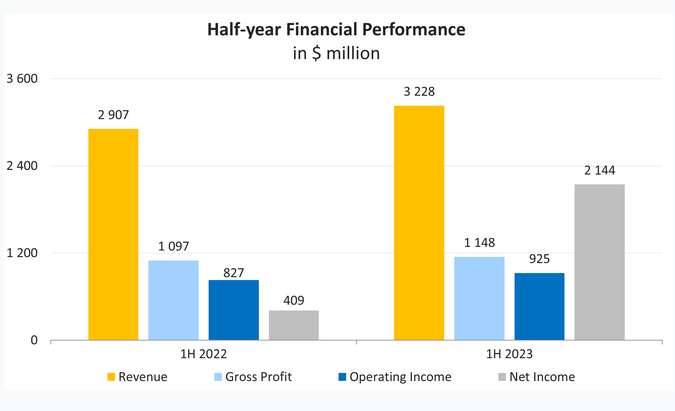

Le prestazioni finanziarie di Agnico Eagle Mines nel primo semestre del 2023 sono le seguenti:

- Il ricavo è aumentato da 2.907 milioni di dollari a 3.228 milioni di dollari rispetto all’anno precedente.

- Il margine lordo è leggermente aumentato a 1.148 milioni di dollari.

- L’utile operativo è aumentato da 827 milioni di dollari nel primo semestre del 2022 a 925 milioni di dollari nel primo semestre del 2023.

- L’utile netto è aumentato da 409 milioni di dollari a 2.144 milioni di dollari a causa del guadagno di rivalutazione dell’acquisizione precedentemente indicato.

Nel complesso, Agnico Eagle Mines ha ottenuto buoni risultati nel primo semestre del 2023, con produzione di oro, costi operativi e spese in linea con le aspettative e pertanto la direzione della società ha confermato le previsioni per l’anno fiscale 2023.

Agnico Eagle Mines mantiene un solido stato patrimoniale:

Il rapporto di leva finanziaria, definito come il rapporto tra il debito totale e l’attivo, si attesta al 7%, che è inferiore alla media del settore, compresa tra l’11% e il 24%.

Al 30 giugno 2023, il debito totale ammonta a 2.115 milioni di dollari, in aumento rispetto ai 1.576 milioni di dollari di giugno 2022. Tuttavia, le dinamiche trimestrali sono positive, poiché la società è riuscita a ripagare 398 milioni di dollari di debito nel secondo trimestre del 2023, riducendo il debito totale del 16%. Con dichiarati contanti e investimenti a breve termine per 442 milioni di dollari, ciò comporta un debito netto di 1.674 milioni di dollari al 30 giugno 2023.

Nel 2022, Agnico Eagle Mines ha guadagnato 2.876 milioni di dollari di EBITDA TTM. Di conseguenza, il rapporto Debito Netto/EBITDA è pari a 0,58x, dimostrando che la società è finanziariamente sana e non è probabile che incontri rischi di credito nel futuro prevedibile, pur essendo in grado di allocare risorse finanziarie per finanziare il suo programma di investimento.

Il flusso di cassa dalle operazioni è in continua crescita dal 2020. Nel primo semestre del 2023, Agnico Eagle Mines ha guadagnato 1.372 milioni di dollari di flusso di cassa operativo, in aumento del 20,2% rispetto all’anno precedente.

Valutazione delle azioni

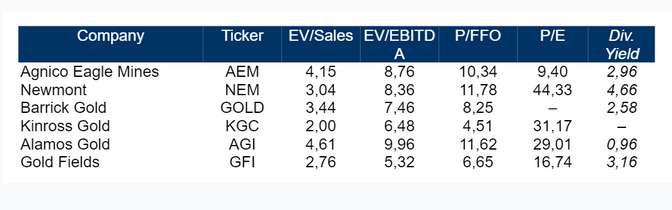

Agnico Eagle Mines negozia a valutazioni medie per le aziende produttrici di oro: EV/Vendite — 4,15x, EV/EBITDA — 8,76x, P/FFO — 10,34x, P/E — 9,40x. Tuttavia, Agnico Eagle Mines offre migliori opportunità di crescita, mantiene un solido stato patrimoniale e dimostra risultati eccezionali di redditività ed efficienza dei costi. Di conseguenza, la società offre il miglior rendimento per unità di rischio assunto.

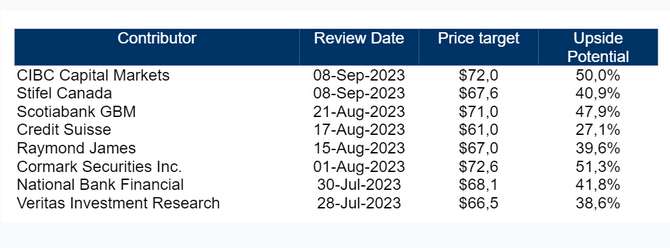

Il prezzo obiettivo minimo fissato da Credit Suisse è di 61 dollari per azione, mentre Cormark Securities Inc. valuta Agnico Eagle Mines a 72,6 dollari per azione. Secondo il consenso di Wall Street, il valore di mercato equo delle azioni è di 65 dollari, implicando un potenziale di aumento del 35,1%.

MAGGIORI INFORMAZIONI SU FREEDOM24.COM >>

Rischi chiave

- Le prestazioni finanziarie della società possono oscillare ampiamente a causa dei prezzi delle materie prime volatili e imprevedibili. I prezzi dell’oro fluttuano ampiamente e sono influenzati da numerosi fattori, alcuni dei quali sono al di fuori del controllo della società.

- Agnico Eagle Mines è influenzata dall’aumento delle pressioni inflazionistiche, particolarmente intense nelle giurisdizioni in cui opera la società, causando un aumento dei costi della manodopera, dei materiali, dei reagenti e dell’energia. Questi costi costituiscono una parte significativa dei costi operativi nell’industria mineraria dell’oro.

- La società potrebbe aver pagato troppo per nuovi asset e i benefici previsti dalle operazioni di fusione e acquisizione potrebbero non essere realizzati. L’integrazione dei nuovi asset nelle operazioni commerciali esistenti potrebbe presentare sfide, compresa l’integrazione di sistemi e personale, causando incongruenze nei criteri, nelle procedure e nelle politiche.

- Sussistono rischi geologici che le riserve minerali della società potrebbero non riflettere il recupero futuro di minerali. Le riserve minerali e le risorse minerali sono stime basate su recuperi di oro in test di laboratorio su piccola scala e potrebbero non essere indicative dei volumi di produzione reali. Inoltre, queste stime sono determinate sulla base di prezzi dei metalli, tassi di cambio e costi operativi presumibili.

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.