E’ già iniziata la corsa dei contribuenti italiani che si sono resi conto di aver inserito informazioni sbagliate e/o incomplete nella dichiarazione dei redditi a capire come fare per rimediare. A dispetto di quanto si possa pensare in merito, fisco e Agenzia delle Entrate prevedono una scappatoia in questi casi. La normativa vigente, infatti, stabilisce che è possibile correggere gli errori e le omissioni presenti nella dichiarazione dei redditi. Ovviamente la procedura di correzione (sia per quello che riguarda il lato operativo che per quanto concerne i termini) è tenuta ad un iter ben preciso.

Se ti stai chiedendo come correggere gli errori della dichiarazione dei redditi o come inserire informazioni che ti senti dimenticato di mettere nel Modello 730, non devi far altro che leggere le istruzioni riportate nel post. Per farti stare già tranquillo posso già anticiparti che c’è ancora tempo per la correzione degli errori presenti nel 730 e che, anche dopo la scadenza del termine restano comunque aperte delle finestre. Nulla è perduto quindi.

Dichiarazione dei redditi correzione errori: scadenza termini

Fino a quando è possibile correggere gli errori presenti nella dichiarazione dei redditi? Puoi effettuare la correzione degli errori o delle omissioni presenti nel Modello 730 fino a giorno 2 dicembre. Ovviamente affinchè questo sia possibile è necessario che per quella data tu abbia individuato il problema. E se gli errori sono scoperti dopo il 2 dicembre? La normativa sulla correzione degli sbagli in Dichiarazione dei Redditi prevede la possibilità di correggere entro il 30 dicembre del quinto anno successivo a quello della dichiarazione da integrare.

Logicamente se trovi un errore nel modello 730 e invii la richiesta di correzione tra due anni, non te la caverai con una pacca sulla spalle. Le regole sulla correzione degli errori in dichiarazioni dei redditi dopo la scadenza del 2 dicembre, prevedono il ravvedimento operoso ossia sanzioni e multe. Su questo argomento tornerò però in seguito.

Errori dichiarazione dei redditi: dove si correggono

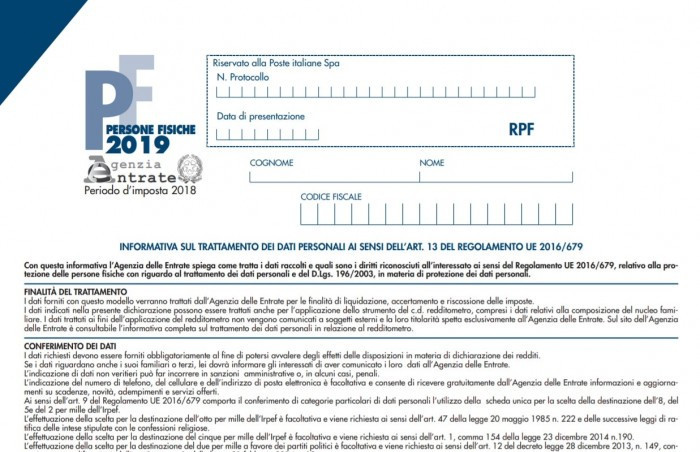

Per correggere gli errori che sono presenti nel Modello 730 non puoi ovviamente presentare un nuovo modello 730. La correzione degli errori, o l’inserimento di eventuali omissioni e dati dimenticati, va effettuata attraverso la presentazione del modello Persone Fisiche dell’anno di riferimento. Su questo modello va barrata la casella “Correttiva nei termini“.

Se dalla correzione emerge un maggior importo a debito allora sarà necessario provvedere al pagamento delle somme dovute più gli interessi e la sanzione.

Il caso di errori o omissioni nella dichiarazione dei redditi è molto frequente. Può infatti capitare a tutti di scordarsi di inserire nel Modello 730 una ritenuta d’acconto per collaborazione occasionale percepita per un lavoretto realizzato nel corso dell’anno. Per ovviare all’errore, non devi far altro che inserire questa ritenuta d’acconto nel Modello Persone Fisiche barrando la casella Correttiva nei Termini presente nel frontespizio.

Correggere errori Dichiarazione dei Redditi dopo la scadenza del 2 dicembre

E per quello che riguarda la correzione degli errori presenti nel Modello 730 e scoperti dopo il 2 dicembre? Quale è in questo caso la procedura per effettuare la correzione di sbagli o omissioni? La normativa in vigore stabilisce che è possibile correggere i propri errori usando sempre il Modello Redditi PF entro il 31 dicembre del quinto anno successivo a quello della dichiarazione da integrare. Nel caso di errori scoperti nel modello 7830 2019, quindi, la scadenza ultima è fissata per il 31 dicembre 2024.

Questa scadenza per correggere gli errori in Dichiarazione dei Redditi vale sia per le dichiarazioni integrative dalle quali emerge la presenta di debito d’imposta maggiore, sia per le dichiarazioni dalle quali invece emerge un maggior credito rispetto a quello previsto in precedenza.

Per correggere dopo la scadenza del 2 dicembre gli errori presenti nella Dichiarazione dei Redditi va sempre usato il Modello Redditi Persone Fisiche indicando nel fontespizio il codice “1”.

Per quello che riguarda le sanzioni previste per correzioni della Dichiarazione dei Redditi effettuate dopo il 2 dicembre 2019, vengono applicate sempre le disposizioni previste dal ravvedimento operoso.

Ravvedimento operoso come si calcola

Le sanzioni previste per correggere gli errori o le omissioni presenti nella Dichiarazione dei Redditi sono calcolate con il ravvedimento operoso. Avendo fatto riferimento a questo metodo sia in relazione alle correzioni effettuate entro il 2 dicembre che in relazione a quelle che avvengono dopo, credo sia giusto dare qualche indicazione in più.

In questo paragrafo, quindi, parlerò di come calcolare il ravvedimento operoso. Tecnicamente questo strumento è un modo per sanare irregolarità fiscali beneficiando di una riduzione delle sanzioni previste.

Se vuoi beneficiare del ravvedimento operoso dovrai comunque pagare: l’imposta dovuta; gli interessi presenti e la sanzione in misura ridotta. Gli interessi dovuti nel ravvedimento operoso sono calcolati al tasso legale annuo e partono dal giorno in cui il versamento doveva essere fatto a quello in cui è stato eseguito. Quindi è su quell’intervallo di tempo che sono calcolati gli interessi ai fini del ravvedimento operoso.

Da ciò ne consegue che prima paghi la sanzione, maggiore sarà il tuo beneficio.

La sanzione nel ravvedimento operoso è pari a:

- 1/10 di quella dovuta se il pagamento è effettuato entro e non oltre 30 giorni dalla data di scadenza;

- 1/9 del minimo se il pagamento è effettuato entro e non oltre 90 dal termine di versamento

- 1/8 del minimo nel caso in cui il pagamento avviene entro il termine per la presentazione della dichiarazione

- 1/7 del minimo se il pagamento viene effettuato entro il termine ultimo per la presentazione della dichiarazione relativa all’anno successivo a quello nel corso del quale è stata commesso l’errore o la violazione

- 1/6 del minimo nel caso in cui gli errori vengano regolarizzati oltre il termine per la presentazione della dichiarazione relativa all’anno successivo a quello di riferimento

- 1/5 del minimo se la regolarizzazione degli errori e delle omissioni avviene a seguito della constatazione della violazione da parte del fisco.

Il metodo di calcolo delle sanzioni con il ravvedimento operoso è quindi semplice e immediato poichè tiene in considerazione fattori unicamente temporali. Per questo motivo nel caso in cui ti rendi conto di aver commesso errori nella dichiarazione dei redditi e la scadenza del 2 dicembre è passata, ti conviene chiedere la correzione attraverso il ravvedimento operoso.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

eightcap

eightcap

|

100$ | - Strumenti di trading potenti | Apri conto |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.